所得税の申告と納付(全27問中22問目)

No.22

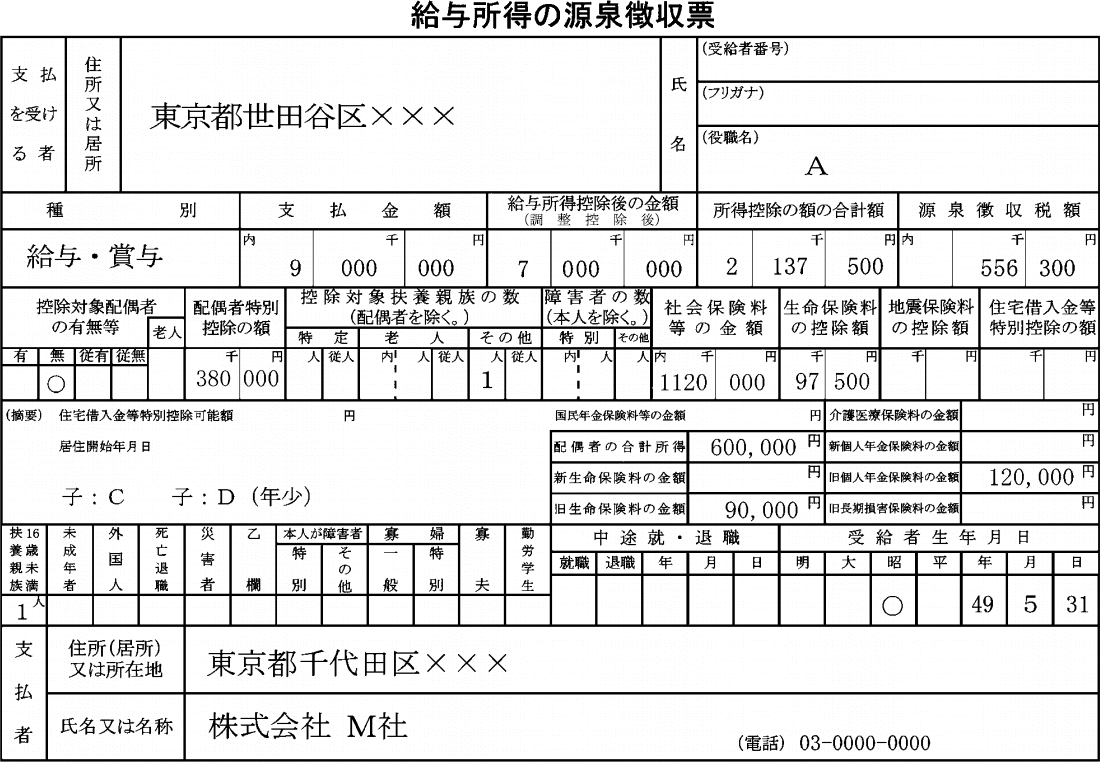

会社員であるAさんの2023年分の給与所得の源泉徴収票に関する次の記述のうち、最も適切なものはどれか。なお、Aさんは、妻Bさん、長男Cさん、長女Dさんの4人家族であり、Aさんには下記の給与所得以外の所得はないものとする。

2015年1月試験 問37

- Aさんの給与所得の金額は、900万円である。

- Aさんは、配偶者控除(控除額38万円)の適用を受けることができる。

- Aさんが適用を受ける扶養控除の控除額は、76万円である。

- 源泉徴収税額(55万6,300円)は、所得税および復興特別所得税の合計額である。

広告

正解 4

問題難易度

肢112.8%

肢219.9%

肢314.8%

肢452.5%

肢219.9%

肢314.8%

肢452.5%

分野

科目:D.タックスプランニング細目:7.所得税の申告と納付

解説

- 不適切。給与所得は「給与収入-給与所得控除額」で計算します。

源泉徴収票では、"給与所得控除後の金額"の欄が給与所得を表しており、Aさんの場合は700万円です。 - 不適切。"控除対象配偶者の有無"の欄の無に○が付いているので、Aさんは配偶者控除の適用を受けられません。Aさんが適用を受けるのは配偶者特別控除です。

- 不適切。"控除対象扶養親族の数"の欄には1人と記載されています。扶養控除の控除額は、控除対象扶養親族の年齢や同居の有無によって異なりますが、一般の扶養親族は1名につき38万円の控除ですので、Aさんが適用を受けられる扶養控除の控除額は1名分の38万円です。

- [適切]。"源泉徴収税額"の欄は、給与・賞与から源泉徴収された所得税及び復興特別所得税の合計額が記載されています。

広告