相続と税金(全59問中1問目)

No.1

相続税の非課税財産に関する次の記述のうち、最も適切なものはどれか。2024年1月試験 問55

- 被相続人の死亡により、相続人が被相続人に支給されるべきであった退職手当金の支給を受けた場合、当該退職手当金の支給が被相続人の死亡後5年以内に確定したものであれば、相続人は、当該退職手当金について死亡退職金の非課税金額の規定の適用を受けることができる。

- 死亡退職金の非課税金額の規定による非課税限度額は、被相続人の死亡が業務上の死亡である場合、被相続人の死亡時における賞与以外の普通給与の3年分に相当する金額である。

- 契約者(=保険料負担者)および被保険者を被相続人とする生命保険契約に基づき、相続の放棄をした者が受け取った死亡保険金については、死亡保険金の非課税金額の規定は適用されない。

- 死亡保険金の非課税金額の規定による非課税限度額の計算上の相続人の数には、相続の放棄をした者は含まれない。

広告

正解 3

問題難易度

肢117.4%

肢228.8%

肢343.2%

肢410.6%

肢228.8%

肢343.2%

肢410.6%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 不適切。5年以内ではありません。被相続人に支給される死亡退職金は、支給が確定した時期によって課税関係が異なります。被相続人の死亡後3年以内に支給が確定したものは相続税の課税対象となり、死亡退職金の非課税枠を使うことができます。これに対して、死亡から3年を超えてから支給が確定したものは、相続人の一時所得として所得税の課税対象となります。被相続人の死亡によって被相続人に支給されるべきであった死亡退職金で、被相続人の死亡後3年以内に支給が確定したものを相続人が取得した場合は、死亡退職金の非課税金額の規定の適用を受けることができる。(2019.9-56-1)

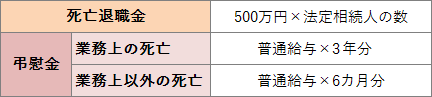

- 不適切。死亡退職金の非課税限度額は「500万円×法定相続人の数」です。「賞与以外の普通給与の3年分相当額」は、被相続人が業務上の事由で死亡したときの弔慰金の非課税限度額です。

業務上の死亡による死亡退職金の非課税限度額は、被相続人に係る賞与以外の普通給与の3年分相当額である。(2018.9-56-1)退職手当金の非課税限度額は、被相続人に係る賞与以外の普通給与の3年分相当額である。(2015.9-56-2)

業務上の死亡による死亡退職金の非課税限度額は、被相続人に係る賞与以外の普通給与の3年分相当額である。(2018.9-56-1)退職手当金の非課税限度額は、被相続人に係る賞与以外の普通給与の3年分相当額である。(2015.9-56-2) - [適切]。相続放棄をした者が受け取った死亡保険金は、死亡保険金の非課税金額の規定を適用する上でなかったものとされます。したがって、相続を放棄した者は、非課税の規定の適用を受けることができません。契約者(=保険料負担者)および被保険者が父、死亡保険金受取人が子である生命保険契約において、子が相続の放棄をした場合は、当該死亡保険金について、死亡保険金の非課税金額の規定の適用を受けることができない。(2023.9-57-2)契約者(=保険料負担者)および被保険者を被相続人とする生命保険契約に基づき、相続の放棄をした者が受け取った死亡保険金は、相続税の課税対象となる。(2020.9-55-2)

- 不適切。死亡保険金の非課税限度額は「500万円×法定相続人の数」の式で求めます。この法定相続人の数は、相続放棄した者がある場合でも、その放棄がなかった場合における相続人の数を使いますので、相続の放棄をした者も数に含まれることとなります。死亡保険金の非課税金額の規定による非課税限度額は、「500万円×法定相続人の数」の算式により計算した金額である。(2019.9-56-4)

広告