不動産の相続対策(全26問中1問目)

No.1

小規模宅地等についての相続税の課税価格の計算の特例(以下「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。なお、記載のない事項については、本特例の適用要件を満たしているものとする。2023年1月試験 問59

- 被相続人の配偶者が、被相続人が居住の用に供していた宅地を相続により取得した場合、相続税の申告期限までにその宅地を売却したとしても、本特例の適用を受けることができる。

- 相続開始の直前において被相続人と同居していなかった被相続人の配偶者が、被相続人が居住の用に供していた宅地を相続により取得した場合、本特例の適用を受けることはできない。

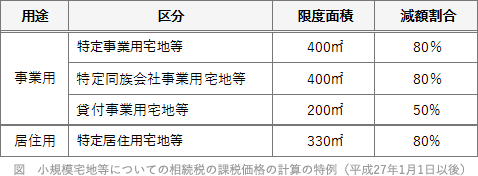

- 被相続人の子が相続により取得した宅地が、本特例における特定事業用宅地等に該当する場合、その宅地のうち400㎡までを限度面積として、評価額の80%相当額を減額した金額を、相続税の課税価格に算入すべき価額とすることができる。

- 相続人以外の親族が、被相続人が居住の用に供していた宅地を遺贈により取得した場合であっても、本特例の適用を受けることができる。

広告

正解 2

問題難易度

肢118.0%

肢231.5%

肢320.1%

肢430.4%

肢231.5%

肢320.1%

肢430.4%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

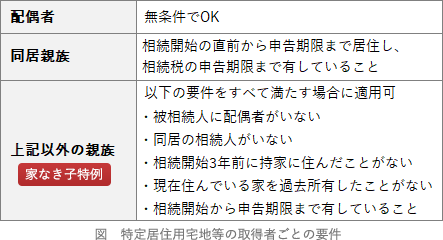

- 適切。特定居住用宅地等を被相続人の配偶者が取得する場合、無条件で本特例の適用を受けることができます。

- [不適切]。特定居住用宅地等を被相続人の配偶者が取得する場合、無条件で本特例の適用を受けることができます。同居要件があるのは親族が取得する場合です。

- 適切。相続した土地が特定事業用宅地等に該当する場合、400㎡までの部分について80%が減額されます。

- 適切。本特例の適用を受けることができる人は、被相続人の親族であり相続人に限られません。したがって、遺贈により宅地を取得したのが相続人以外の親族である場合も適用を受けることができます。

広告