不動産の相続対策(全26問中21問目)

No.21

不動産を相続した場合の相続税の納税資金対策に関する次の記述のうち、最も不適切なものはどれか。2014年1月試験 問59

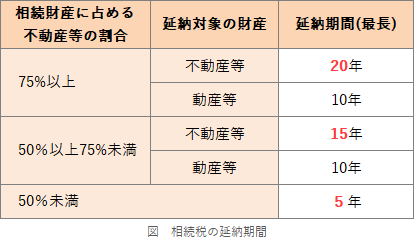

- 延納期間は最長5年が原則であるが、相続により取得した財産に占める不動産の割合が75%以上の場合、不動産に係る相続税額の延納期間は最長20年となる。

- 不動産を相続し延納を選択した場合、利子税が課され、かつ、利子税は不動産所得の金額の計算における必要経費とならないため、借入条件によっては、延納に代えて金融機関からの借入れにより相続税を一括納付することを検討してもよい。

- 不動産を物納する際の収納価額は課税時期の時価であり、不動産の有効活用や小規模宅地等についての相続税の課税価格の計算の特例の適用を受けて相続税評価額を引き下げる対策は、物納を利用する場合に有効である。

- 相続により取得した不動産を相続開始のあった日の翌日から相続税の申告期限の翌日以後3年以内に売却した場合、相続財産に係る譲渡所得の課税の特例により取得費に相続税額のうちの一定の金額を加算することができるため、相続開始前に売却するよりも税引後の手取り金額が増える場合がある。

広告

正解 3

問題難易度

肢125.9%

肢220.5%

肢335.0%

肢418.6%

肢220.5%

肢335.0%

肢418.6%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

- 適切。相続税の延納期間は、原則として最長5年ですが、相続財産に占める不動産の割合が一定以上である場合、その不動産に係る相続税額について最長20年までの延納が認められます。

課税相続財産の価額に占める不動産等の価額の割合が75%以上である場合、不動産等の価額に対応する部分の相続税の延納税額の延納期間は、最長で15年となる。(2020.1-59-4)

課税相続財産の価額に占める不動産等の価額の割合が75%以上である場合、不動産等の価額に対応する部分の相続税の延納税額の延納期間は、最長で15年となる。(2020.1-59-4) - 適切。延納すると期間に応じた利子税が課されます。この利子税は不動産所得上の必要経費にはなりませんが、金融機関からの借入れの利子は必要経費にできるので、条件によっては延納するよりも金融機関から借入れて一括納税を検討する選択肢もあります。

- [不適切]。物納財産の収納価額は、相続税の課税価格に算入した額によるため、小規模宅地等の評価減の特例の適用を受けた相続財産を物納する場合、収納価額は特例適用後の価格となります。このため、物納を利用する場合には相続税評価額を下げる施策が逆効果になってしまうこともあります。

- 適切。相続や遺贈により取得した財産を、相続の申告期限から3年(相続開始から3年10か月)以内に譲渡した場合には、相続税額のうちその財産に対応する金額を譲渡所得計算上の取得費に加算することができます(取得費加算の特例)。相続開始前の売却と比べて、取得費が増えることから税引き後の手取りを増やせる場合があります。

広告