不動産の証券化(全22問中19問目)

No.19

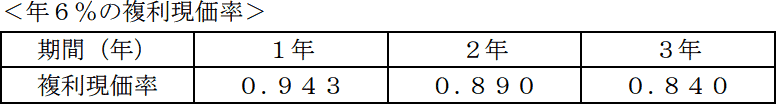

毎期(年)末に1,000万円の純収益が得られる賃貸マンションを取得し、取得から3年経過後に1億円で売却するとした場合、DCF法による当該不動産の収益価格の計算方法として、最も適切なものはどれか。なお、割引率を年6%とし、下記の複利現価率を利用すること。

2014年5月試験 問50

広告

正解 3

問題難易度

肢13.8%

肢228.0%

肢352.1%

肢416.1%

肢228.0%

肢352.1%

肢416.1%

分野

科目:E.不動産細目:8.不動産の証券化

解説

DCF(Discounted Cash Flow)法は、対象不動産の保有期間中に生み出される純収益および復帰価格を、その発生時期に応じて現在価値に割り引き、それぞれを合計して不動産の収益価格を求める手法です。保有期間中の利益及び売却価格を現在価値に割り引くと次のようになります。

- 1年目の純利益 1,000万円

- 現在から1年後の利益なので1年の複利原価率で割り引き現在価値に直します。

●1,000万円×0.943=943万円 - 2年目の純利益 1,000万円

- 現在から2年後の利益なので2年の複利原価率で割り引き現在価値に直します。

●1,000万円×0.890=890万円 - 3年目の純利益 1,000万円

- 現在から3年後の利益なので3年の複利原価率で割り引き現在価値に直します。

●1,000万円×0.840=840万円 - 3年経過後の売却価格 1億円

- 現在から3年後の利益なので3年の複利原価率で割り引き現在価値に直します。

●1億円×0.840=8,400万円

943万円+890万円+840万円+8,400万円=1億1,073万円

よって、正しい算式は[3]です。

広告