贈与と税金(全68問中49問目)

No.49

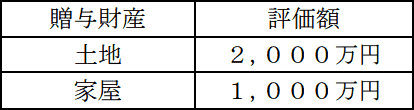

2024年10月に父から下記の財産の贈与を受けた長男が相続時精算課税制度の適用を受けた場合、2024年分の贈与税額の計算上、この贈与財産に係る課税価格から控除することができる金額(基礎控除額および特別控除額の合計額)として、最も適切なものはどれか。なお、長男は、これまでに下記以外の贈与を受けていないものとする。

2016年1月試験 問53

- 2,110万円

- 2,500万円

- 2,610万円

- 3,000万円

広告

正解 3

問題難易度

肢17.2%

肢227.3%

肢353.9%

肢411.6%

肢227.3%

肢353.9%

肢411.6%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

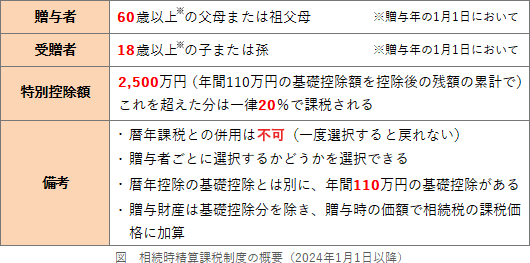

相続時精算課税制度は、60歳以上の父母または祖父母(特定贈与者)から18歳以上の子や孫への贈与において、年間110万円の基礎控除額を超える部分の贈与について、累計で2,500万円を限度として贈与税が非課税となる制度です。本制度により非課税扱いとなった財産は、贈与者の死亡時に、贈与時の価額で相続財産に合算して相続税が算出されます。2,500万円を超えた部分は、一律20%の税率で課税されます。暦年課税とは選択適用です。

したがって[3]が適切です。

広告