FP2級 2016年5月 実技(金財:個人)

【第5問】次の設例に基づいて、下記の各問(《問13》~《問15》)に答えなさい。

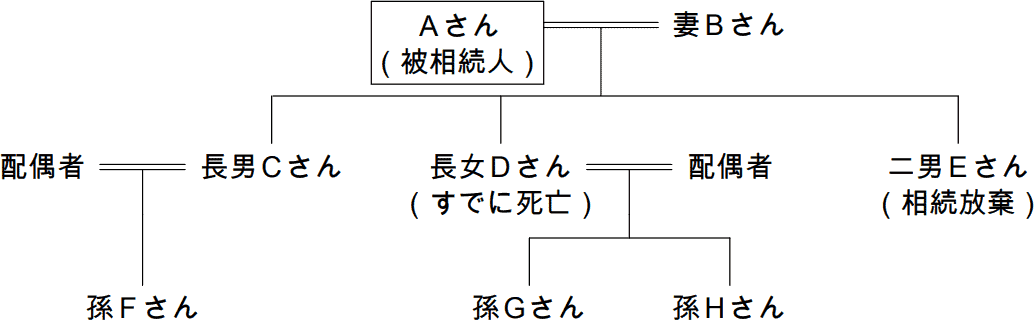

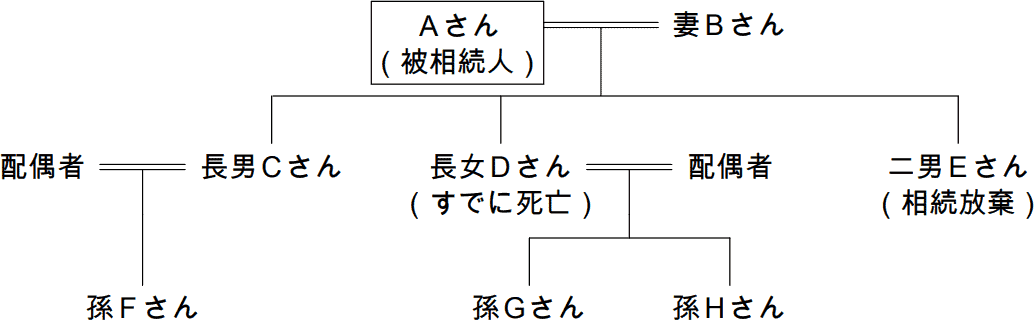

Aさんは、2026年1月に病気により70歳で死亡した。Aさんには妻Bさん(68歳)との間に長男Cさん(42歳)、長女Dさんおよび二男Eさん(35歳)の3人の子がいるが、長女Dさんは2021年に死亡している。Aさんは、生前に公正証書遺言を作成しており、その遺言に従い、Aさんの自宅の敷地および家屋は妻Bさんが相続する予定である。なお、二男Eさんは、生前にAさんから財産の贈与を受けていることもあり、Aさんの相続に関して相続の放棄をしている。また、Aさんは、孫Fさん(15歳)、孫Gさん(13歳)および孫Hさん(10歳)に対しても、生前に贈与を行っている。

Aさんの親族関係図および主な財産の状況等は、以下のとおりである。

〈Aさんの親族関係図〉 〈Aさんの主な財産の状況〉

〈Aさんの主な財産の状況〉

〈Aさんが生前に行った贈与の内容〉

Aさんの親族関係図および主な財産の状況等は、以下のとおりである。

〈Aさんの親族関係図〉

- 預貯金

- 1億5,000万円

- 有価証券

- 9,500万円

- 自宅の敷地(350㎡)

- 1億4,000万円(※)

- 自宅の家屋

- 2,000万円(相続税評価額)

〈Aさんが生前に行った贈与の内容〉

- 2022年に二男Eさんに駐車場用地(贈与時点の相続税評価額は6,000万円、相続開始時点の相続税評価額は7,000万円)を贈与し、二男Eさんはこの贈与について相続時精算課税制度の適用を受けた。

- 2024年に孫Fさん、孫Gさんおよび孫Hさんに「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」の特例の適用を受けて、それぞれ現金1,000万円を贈与した。なお、この特例に係る教育資金管理契約はAさんの相続開始時点で終了しておらず、Aさんの死亡日における非課税拠出額から教育資金支出額を控除した残額はいずれも500万円である。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

広告