FP2級過去問題 2017年5月学科試験 問59

問59

Aさんが、10年以上にわたって所有し、貸し付けていた青空貸駐車場(極めて少量の砂利のみを敷設)の土地(借地権割合60%)の活用とそれに伴うAさんに係る相続税の課税上への影響に関する次の記述のうち、最も不適切なものはどれか。なお、本問においては、小規模宅地等についての相続税の課税価格の計算の特例を本特例という。

- 青空貸駐車場の土地については、本特例の対象とならないが、これを立体駐車場に変更した場合は対象となる。

- Aさんが、青空貸駐車場を廃止して当該土地上に賃貸アパートを建設した場合、アパートの賃貸割合が100%であれば、この土地の相続税評価額(本特例は考慮しない)は、青空貸駐車場のときよりも18%相当額が減額できる。

- Aさんが、青空貸駐車場を廃止して当該土地上に賃貸アパートを建設する場合、Aさんの自己資金(預貯金)で建設するよりも銀行借入金で建設する方が、賃貸アパートの相続税評価額(本特例は考慮しない)は低くなる。

- Aさんの長男が、青空貸駐車場を廃止して当該土地を使用貸借により借り受けて賃貸アパートを建設した場合、相続開始時のアパートの賃貸割合が100%であったとしても、この土地の相続税評価額(本特例は考慮しない)は、青空貸駐車場のときと変わらない。

広告

広告

正解 3

問題難易度

肢113.1%

肢214.5%

肢338.0%

肢434.4%

肢214.5%

肢338.0%

肢434.4%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

- 適切。小規模宅地等の評価減の特例では、他人に貸し付けていた宅地も対象となりますが、本特例の適用となるのは「宅地」なので、一定の建物または構築物の敷地になっていることが前提となります。したがって、本肢のように構築物が存しない青空駐車場では、本特例の適用を受けることができません。駐車場の場合、立体駐車場、アスファルトの施設、コインパーキング設備の設置などがあれば、本特例の対象となります。

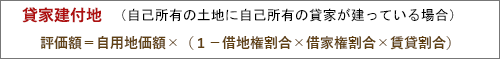

- 適切。自己の有する土地上に、自己の有する賃貸物件が建築されているので、貸家建付地として評価されます。貸家建付地の評価額の算式は次のとおりです。借地権割合が60%、借家権割合は全国一律で30%なので、賃貸割合が100%であれば、その相続税評価額は自用地としての評価額から「60%×30%×100%=18%」が減額されます。

- [不適切]。相続税評価額は、資金調達の方法によって計算方法が変わることはありません。不動産の購入が相続税対策として使われるのは、現金で残すよりも不動産で残したほうが、相続税評価額の計算の上で低くなるからです。

- 適切。青空駐車場の場合、借地権が成立しないため自用地として評価されます。また、使用貸借により土地を無償で貸し付けた場合も同様に自用地として評価されるため、相続税評価額は変わりません。

広告

広告