所得控除(全35問中4問目)

No.4

所得税における所得控除に関する次の記述のうち、最も適切なものはどれか。2023年5月試験 問34

- 納税者が医師の診療に係る医療費を支払った場合、その全額を医療費控除として総所得金額等から控除することができる。

- 納税者が特定一般用医薬品等(スイッチOTC医薬品等)の購入費を支払った場合、その全額を医療費控除として総所得金額等から控除することができる。

- 納税者が確定拠出年金の個人型年金の掛金を支払った場合、その全額を社会保険料控除として総所得金額等から控除することができる。

- 納税者が国民年金基金の掛金を支払った場合、その全額を社会保険料控除として総所得金額等から控除することができる。

広告

正解 4

問題難易度

肢14.2%

肢28.6%

肢324.8%

肢462.4%

肢28.6%

肢324.8%

肢462.4%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

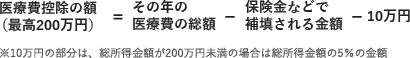

- 不適切。控除額は、支払った医療費の全額ではありません。医療費控除の額は、1年間の医療費総額から受取保険金等および10万円を差し引いた額(最高200万円)です。

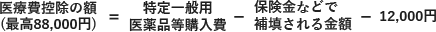

- 不適切。控除額は、特定一般用医薬品等の購入費の全額ではありません。セルフメディケーション税制による医療費控除の額は、1年間の特定一般用医薬品等の購入総額から受取保険金等および12,000円を控除した額(最高88,000円)です。

- 不適切。社会保険料控除ではありません。確定拠出年金の個人型年金の掛金は、その全額が小規模企業共済等掛金控除の対象となります。

- [適切]。国民年金基金の加入者として負担した掛金は、その全額が社会保険料控除の対象となります。社会保険料に区分されるのは、国民年金法の規定に基づく制度だからです。納税者が支払った生命保険の保険料は、その金額の多寡にかかわらず、支払った全額を生命保険料控除として総所得金額等から控除することができる。(2023.9-34-1)納税者が生命保険の保険料を支払った場合には、支払った保険料の金額の多寡にかかわらず、その年中に支払った金額の全額を、生命保険料控除として控除することができる。(2022.1-34-3)納税者が生命保険の保険料を支払った場合には、支払った保険料の金額にかかわらず、その年中に支払った金額の全額を生命保険料控除として控除することができる。(2020.1-34-4)

広告