不動産の相続対策(全27問中17問目)

No.17

Aさんは、下記の甲宅地および甲宅地上の家屋(自宅)を所有していたが、Aさんの死亡により配偶者のBさんが甲宅地および自宅を相続により取得した。Aさんの相続に係る相続税の計算上、「小規模宅地等の相続税の課税価格の計算の特例」(以下「本特例」という)の適用を受けた場合の甲宅地の相続税の課税価格に算入する金額として、最も適切なものはどれか。なお、その金額が最も少なくなるように計算すること。<甲宅地の概要>

面積:350㎡

自用地評価額:70,000千円

自用地評価額:70,000千円

2016年9月試験 問58

広告

正解 4

問題難易度

肢112.1%

肢213.8%

肢39.0%

肢465.1%

肢213.8%

肢39.0%

肢465.1%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

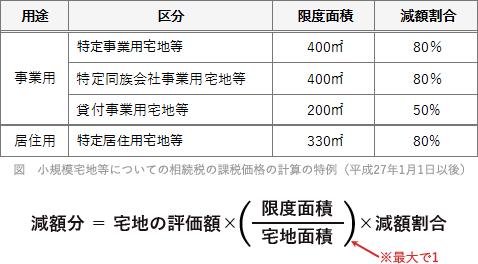

「小規模宅地等についての相続税の課税価格の計算の特例」とは、相続税の計算において、相続開始の時点に被相続人の事業または居住用で使用されていた宅地のうち、限度面積までの部分について課税価格を減額する措置です。なお、相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、この特例の適用を受けることはできません。税法では各区分ごとの要件が細かく定められていますが、FP技能検定では主に適用区分に対する限度面積・減額割合が問われるので、その部分のみを抜粋します。

甲宅地の相続税の課税価格 70,000千円-減額分

減額分 70,000千円×330㎡350㎡×80%=52,800千円

甲宅地の相続税の課税価格 70,000千円-52,800千円=17,200千円

したがって[4]の計算式が適切です。

広告