贈与と税金(全68問中68問目)

No.68

相続時精算課税制度(以下「本制度」という)に関する次の記述のうち、最も不適切なものはどれか。なお、住宅取得等資金の贈与を受けた場合の相続時精算課税制度の特例は考慮しないものとする。2013年1月試験 問60

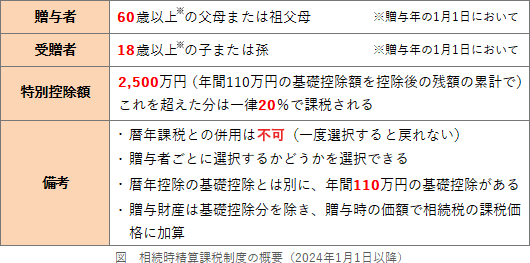

- 本制度を選択した場合の贈与税額は、その年分の特定贈与者ごとの贈与税の課税価格から、基礎控除額および特別控除額-(最高2,500万円)を控除した後の金額に、一律20%の税率を乗じて計算する。

- 本制度の適用対象者は、本制度の適用を受ける贈与財産の贈与があった日において、贈与者は60歳以上の直系尊属であり、受贈者は贈与者の推定相続人である18歳以上の子または孫である。

- 本制度を選択しようとする受贈者は、贈与税の申告書に相続時精算課税選択届出書をその他一定の書類とともに添付して、その選択に係る最初の贈与を受けた年分の贈与税の申告期限までに提出しなければならない。

- 本制度を一度選択した受贈者は、その選択した年以後に特定贈与者から贈与を受けた財産については、すべて本制度の適用を受けることとなり、その選択を撤回することができない。

広告

正解 2

問題難易度

肢112.6%

肢237.6%

肢325.9%

肢423.9%

肢237.6%

肢325.9%

肢423.9%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

- 適切。特定贈与者からの贈与のうち、基礎控除後の課税価格の合計額が累計2,500万円を超える部分については一律20%の税率で贈与税が課されます。

- [不適切]。贈与があった日ではありません。相続時精算課税制度における贈与者および受贈者の年齢は、贈与のあった年の1月1日現在で判定します。

- 適切。相続時精算課税を選択しようとする受贈者は、その選択に係る最初の贈与を受けた年の翌年2月1日から3月15日までの間(贈与税の申告書の提出期間)に、納税地の所轄税務署長に対して「相続時精算課税選択届出書」を受贈者の戸籍の謄本などの一定の書類とともに贈与税の申告書に添付して提出することとされています。本制度を選択しようとする受贈者は、贈与税の申告書に相続時精算課税選択届出書をその他一定の書類とともに添付して、その選択に係る最初の贈与を受けた年分の贈与税の申告期限までに納税地の所轄税務署長に提出しなければならない。(2014.5-53-3)

- 適切。相続時精算課税制度を選択した場合、その贈与者からの贈与については暦年課税に戻れません。適用後に特定贈与者からの贈与で取得した財産は、すべて相続時精算課税の枠内で扱われます。本制度を一度選択すると、その選択した年以後に特定贈与者から贈与を受けた財産については本制度の適用を受けることとなり、本制度の選択を撤回して暦年課税に変更することはできない。(2014.5-53-2)

広告