FP2級 2018年1月 実技(金財:生保)問12

問12

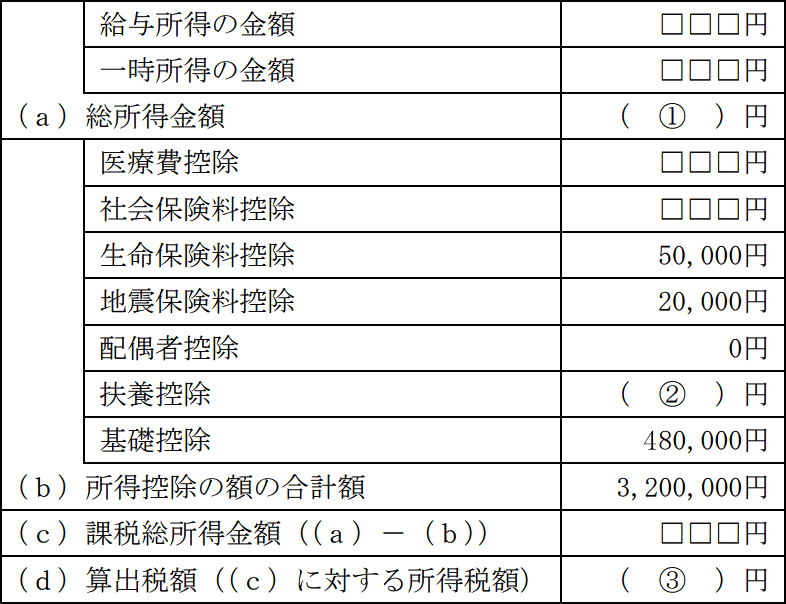

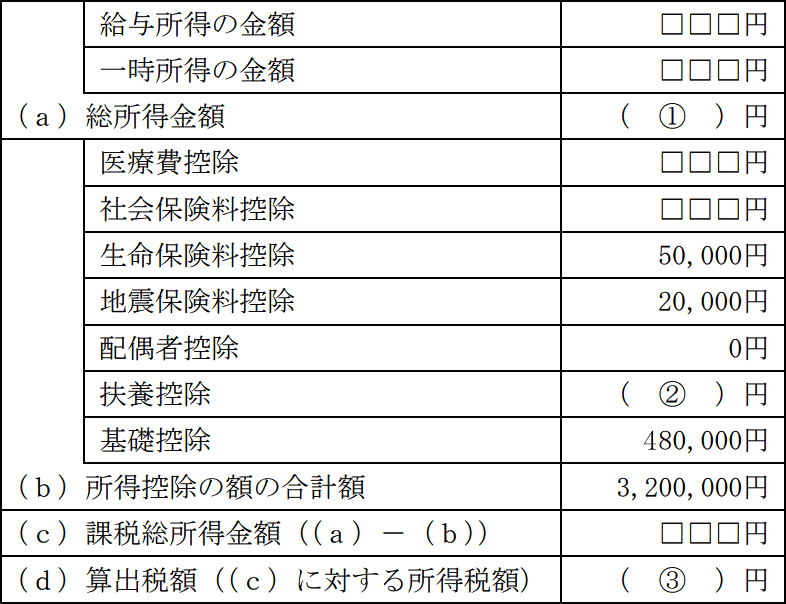

Aさんの2025年分の所得税の算出税額を計算した下記の表の空欄①~③に入る最も適切な数値を求めなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

| ①円 |

| ②円 |

| ③円 |

広告

広告

正解

| ① 10,300,000(円) |

| ② 630,000(円) |

| ③ 997,000(円) |

分野

科目:D.タックスプランニング細目:2.所得税の仕組み

解説

〔①について〕

【給与所得】

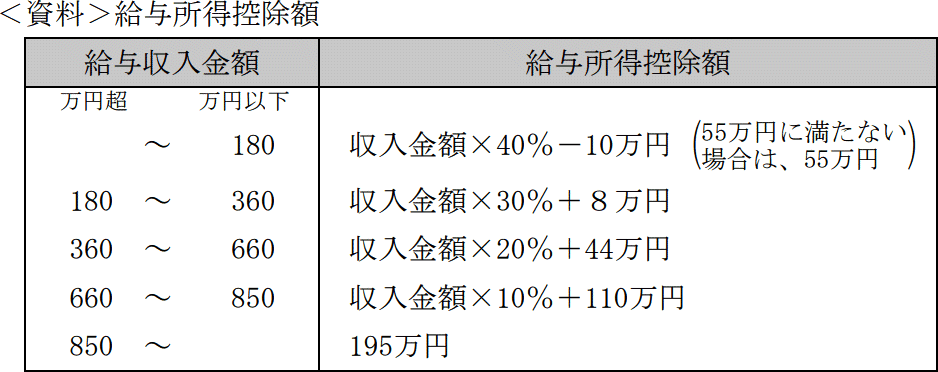

「給与収入-給与所得控除額」で求めます。また、Aさんには23歳未満の扶養親族がおり給与収入が850万円超なので、所得金額調整控除(子ども等)の計算も必要になります(給与所得から控除)。

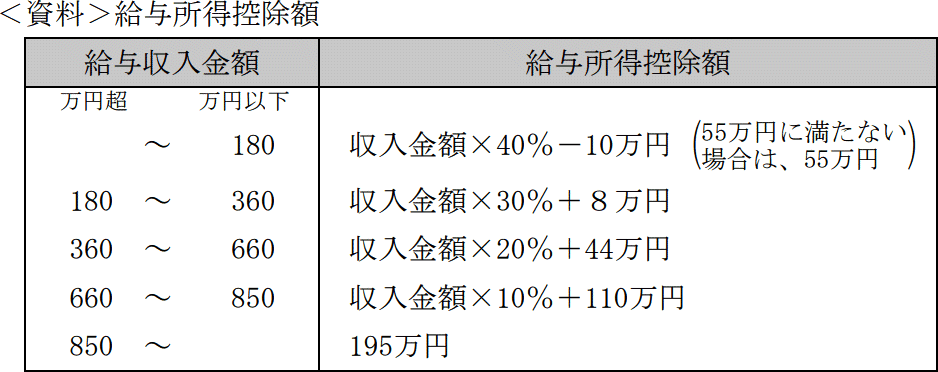

給与収入が1,100万円なので、<資料>より給与所得控除額は上限の「195万円」です。所得金額調整控除額(子ども等)は「(給与収入金額-850万円)×10%(上限15万円)」で計算するので、

所得金額調整控除額=(1,100万円-850万円)×10%=25万円 ⇒ 上限15万円

給与所得の金額は、給与収入金額から上記2つの控除額を差し引いて、

給与所得=1,100万円-195万円-15万円=890万円

【一時所得】

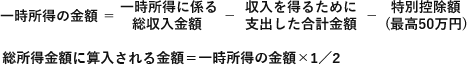

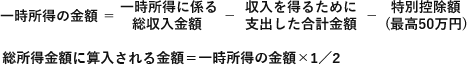

生命保険の満期保険金と解約返戻金が課税対象となります。一時所得の金額は以下の式で求めます。 収入金額が満期保険金と解約返戻金、支出金額が一時払保険料に相当するので、

収入金額が満期保険金と解約返戻金、支出金額が一時払保険料に相当するので、

(530万円+1,300万円)-(500万円+1,000万円)-50万円=280万円

280万円×1/2=140万円

以上より、総所得金額は、

890万円+140万円=1,030万円

よって、正解は10,300,000円になります。

〔②について〕

長女Cさんはアルバイトでの給与収入が140万円あり、合計所得金額58万円以下という所得要件を満たさないため扶養控除には該当しません。二女Dさんは20歳で収入はないので特定扶養親族に該当し、控除額は63万円です。

よって、正解は630,000(円)になります。

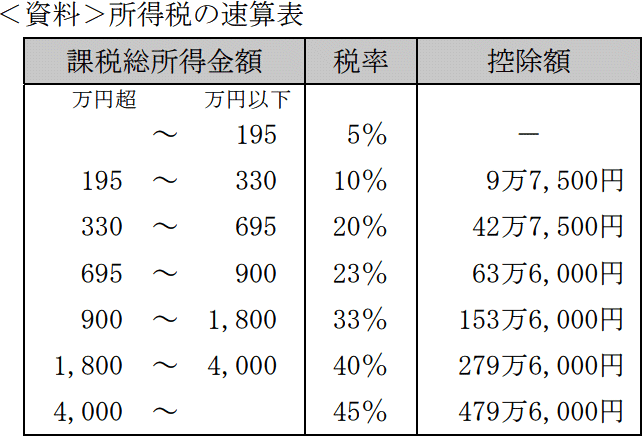

〔③について〕

まず(a-b)で課税総所得金額を求めます。

1,030万円-320万円=710万円

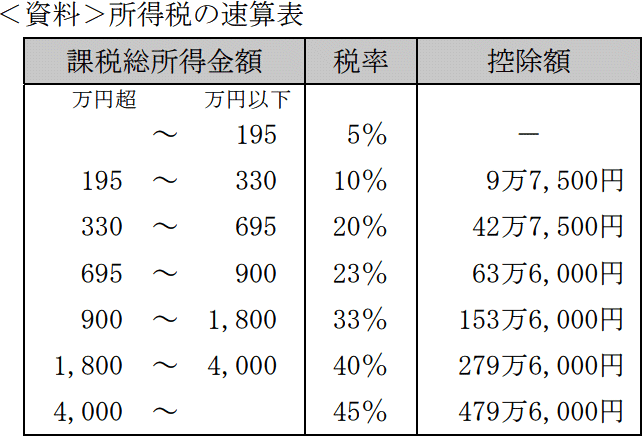

この710万円を資料の所得税速算表に当てはめると、以下のようになります。

710万円×23%-636,000円=997,000円

よって、正解は997,000(円)になります。

【給与所得】

「給与収入-給与所得控除額」で求めます。また、Aさんには23歳未満の扶養親族がおり給与収入が850万円超なので、所得金額調整控除(子ども等)の計算も必要になります(給与所得から控除)。

給与収入が1,100万円なので、<資料>より給与所得控除額は上限の「195万円」です。所得金額調整控除額(子ども等)は「(給与収入金額-850万円)×10%(上限15万円)」で計算するので、

所得金額調整控除額=(1,100万円-850万円)×10%=25万円 ⇒ 上限15万円

給与所得の金額は、給与収入金額から上記2つの控除額を差し引いて、

給与所得=1,100万円-195万円-15万円=890万円

【一時所得】

生命保険の満期保険金と解約返戻金が課税対象となります。一時所得の金額は以下の式で求めます。

(530万円+1,300万円)-(500万円+1,000万円)-50万円=280万円

280万円×1/2=140万円

以上より、総所得金額は、

890万円+140万円=1,030万円

よって、正解は10,300,000円になります。

〔②について〕

長女Cさんはアルバイトでの給与収入が140万円あり、合計所得金額58万円以下という所得要件を満たさないため扶養控除には該当しません。二女Dさんは20歳で収入はないので特定扶養親族に該当し、控除額は63万円です。

よって、正解は630,000(円)になります。

〔③について〕

まず(a-b)で課税総所得金額を求めます。

1,030万円-320万円=710万円

この710万円を資料の所得税速算表に当てはめると、以下のようになります。

710万円×23%-636,000円=997,000円

よって、正解は997,000(円)になります。

広告

広告