FP2級 2019年1月 実技(金財:個人)問15

問15

Aさんの相続等に関する以下の文章の空欄①~③に入る最も適切な数値を、下記の〈数値群〉のイ~ルのなかから選び、その記号を解答用紙に記入しなさい。

- 「Aさんの相続が現時点(2026年1月27日)で開始した場合、Aさんの相続における遺産に係る基礎控除額は(①)万円となります。課税価格の合計額が遺産に係る基礎控除額を上回りますが、小規模宅地等についての相続税の課税価格の計算の特例や配偶者に対する相続税額の軽減の適用を受けることで相続税額を軽減することができます」

- 「妻Bさんが自宅の敷地および建物を相続した場合、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けることができます。その場合、自宅の敷地(相続税評価額6,000万円)について、課税価格に算入すべき価額を(②)万円とすることができます」

- 「生命保険に加入していないのであれば、契約者(=保険料負担者)および被保険者をAさん、死亡保険金受取人を相続人とする終身保険に加入されることをお勧めします。終身保険に加入後、Aさんの相続が開始した場合、相続人が受け取る死亡保険金は(③)万円を限度として、死亡保険金の非課税金額の規定の適用を受けることができます」

- イ.990

- ロ.1,000

- ハ.1,200

- ニ.1,500

- ホ.2,000

- ヘ.2,040

- ト.3,000

- チ.3,960

- リ.4,200

- ヌ.4,800

- ル.5,400

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| リ | ヘ | ロ |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

相続税の基礎控除額の計算式は「3,000万円+600万円×法定相続人」の計算式で求めます。法定相続人は妻Bさん・長女Cさんの2人なので、「3,000万円+600万円×2人=4,200万円」です。

よって、正解は[リ]の4,200(万円)になります。

〔②について〕

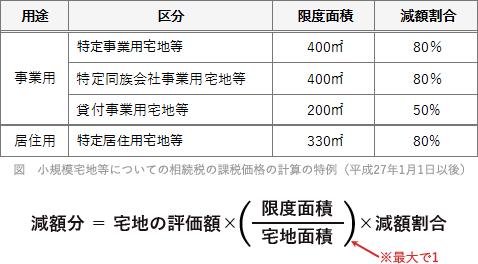

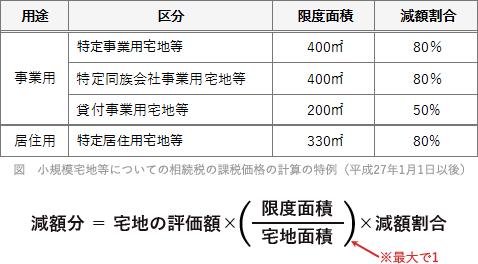

小規模宅地等についての相続税の課税価格の計算は、居住用で特定居住用宅地等に該当すれば330㎡までを限度に80%減額されます。 自宅の敷地は400㎡で相続税評価額6,000万円なので、減額される金額は、

自宅の敷地は400㎡で相続税評価額6,000万円なので、減額される金額は、

6,000万円×330㎡400㎡×80%=3,960万円

小規模宅地等の特例適用後の評価額は、

6,000万円-3,960万円=2,040万円

よって、正解は[ヘ]の2,040(万円)になります。

〔③について〕

被相続人の死亡によって相続人が取得した死亡保険金は、「500万円×法定相続人の数」までの非課税枠があります。法定相続人は妻Bさんと長女Cさんの2人なので非課税額は「500万円×2人=1,000万円」です。

よって、正解は[ロ]の1,000(万円)になります。

相続税の基礎控除額の計算式は「3,000万円+600万円×法定相続人」の計算式で求めます。法定相続人は妻Bさん・長女Cさんの2人なので、「3,000万円+600万円×2人=4,200万円」です。

よって、正解は[リ]の4,200(万円)になります。

〔②について〕

小規模宅地等についての相続税の課税価格の計算は、居住用で特定居住用宅地等に該当すれば330㎡までを限度に80%減額されます。

6,000万円×330㎡400㎡×80%=3,960万円

小規模宅地等の特例適用後の評価額は、

6,000万円-3,960万円=2,040万円

よって、正解は[ヘ]の2,040(万円)になります。

〔③について〕

被相続人の死亡によって相続人が取得した死亡保険金は、「500万円×法定相続人の数」までの非課税枠があります。法定相続人は妻Bさんと長女Cさんの2人なので非課税額は「500万円×2人=1,000万円」です。

よって、正解は[ロ]の1,000(万円)になります。

広告

広告