FP2級 2019年5月 実技(FP協会:資産設計)問17

問17

退職所得に関する次の(ア)~(エ)の記述のうち、正しいものには〇、誤っているものには×を解答欄に記入しなさい。なお、復興特別所得税については考慮しないものとする。

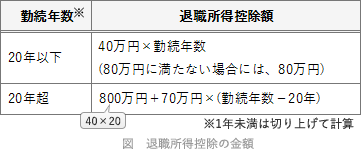

- 勤続年数20年超で退職した場合の退職所得控除額は、「40万円×勤続年数」により計算する。

- 退職所得控除額を計算する際の勤続年数に1年未満の端数があるときには、その端数は切り捨てて勤続年数には含めない。

- 退職所得の金額は、原則として、退職一時金の額から退職所得控除額を控除した残額の2分の1に相当する額となる。

- 退職金の支給を受ける場合に「退職所得の受給に関する申告書」を退職金の支払者に適正に提出していれば、その退職金の支払いの際、退職所得の金額に応じた所得税額が源泉徴収される。

| (ア) | (イ) | (ウ) | (エ) |

広告

広告

正解

| (ア) | (イ) | (ウ) | (エ) |

| × | × | 〇 | 〇 |

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- ×不適切。勤続年数20年超で退職した場合の退職所得控除額は、「800万円+70万円×(勤続年数-20年)」により計算します。なお「40万円×勤続年数」は、勤続年数20年以下の場合の退職所得控除額の計算式です。

- ×不適切。勤続年数に1年未満の端数がある場合は、1年に切り上げます。例えば、勤続年数が「24年3カ月」であれば、端数を切り上げ「25年」として退職所得控除額を計算します。

- 〇適切。退職所得の金額は、「(収入金額-退職所得控除額)×1/2」で算出します。

- 〇適切。「退職所得の受給に関する申告書」を退職者から勤務先に対して提出していれば、退職金の支払いが行われるときに適正な所得税及び住民税額が源泉徴収され、課税関係が終了します(原則として確定申告不要)。なお、「退職所得の受給に関する申告書」を会社に提出しなかった場合には、会社側は退職金の額に対して一律20.42%(所得税+復興特別所得税)の源泉徴収を行うことになります。適正な所得税額に比べ過分に源泉徴収されるため、自分で確定申告を行い、適正な税額との精算を行うこととなります。

広告

広告