FP2級過去問題 2021年9月学科試験 問58

問58

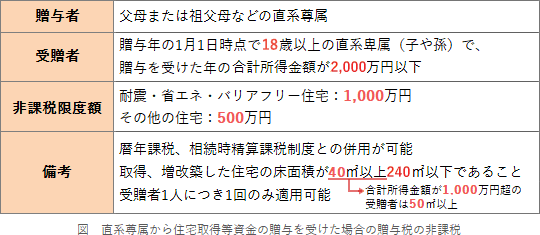

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税の特例(以下「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。

- 受贈者の配偶者の父母(義父母)から住宅取得資金の贈与を受けた場合、本特例の適用を受けることができない。

- 受贈者が自己の居住の用に供する家屋とともにその敷地の用に供される土地を取得する場合において、その土地の取得の対価に充てるための金銭については、本特例の適用を受けることができない。

- 新築した家屋が店舗併用住宅で、その家屋の登記簿上の床面積の2分の1超に相当する部分が店舗の用に供される場合において、その家屋の新築の対価に充てるための金銭については、本特例の適用を受けることができない。

- 住宅取得資金の贈与者が死亡した場合において、その相続人が贈与を受けた住宅取得資金のうち、本特例の適用を受けて贈与税が非課税とされた金額については、その贈与が暦年課税または相続時精算課税制度のいずれの適用を受けていたとしても、相続税の課税価格に加算されない。

広告

広告

正解 2

問題難易度

肢119.3%

肢230.8%

肢316.9%

肢433.0%

肢230.8%

肢316.9%

肢433.0%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

- 適切。本特例は「直系尊属」からの贈与に限られています。直系尊属とは、自己の父母や祖父母など前の世代である血族をいいます。配偶者の父母(義父母)は、姻族ですので直系尊属には該当しません。よって、本特例の適用を受けることはできません。

- [不適切]。住宅の新築や増改築等の敷地として供するために先行して土地を取得する場合、その土地の取得資金についても、本特例の適用を受けることができます。本特例は、住宅用の家屋等を建築するための資金だけではなくその住宅を建築するための土地の取得代金も含まれます。

- 適切。本特例の適用を受けるためには、その家屋の床面積の2分の1以上が居住用でなければなりません。本肢は、店舗併用住宅を新築し「床面積の2分の1超に相当する部分が店舗の用に供される」ため、居住用部分の床面積が2分の1以上という要件を満たしていません。したがって、本特例の適用を受けることはできません。

- 適切。本特例の適用を受けて非課税とされた金額は、その後、贈与者が死亡した場合でも相続税の課税価格に加算する必要はありません。本特例は暦年課税または相続時精算課税制度と併用が可能ですが、たとえ併用をしていたとしても、本特例で非課税となった額は相続税の課税価格に加算されません。

広告

広告