FP2級 2022年1月 実技(FP協会:資産設計)問18

問18

個人事業主の千田さんは、当年4月1日に建物を購入したが、営業開始が遅延し、同年10月25日から事業の用に供している。千田さんの当年分の所得税における事業所得の計算上、必要経費に算入すべき減価償却費の金額として、正しいものはどれか。なお、建物は、事業にのみ使用しており、その取得価額は5,000万円、法定耐用年数は50年である。

- 25万円

- 50万円

- 75万円

- 150万円

広告

広告

正解 1

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

減価償却とは、建物や機械などの「時間の経過により価値が減っていく資産」を取得するために要した金額を、各年分の必要経費として配分して処理する会計上の手続きで、主な計算方法として「定額法」と「定率法」があります。本問では建物を取得していますが、1998年(平成10年)4月1日以後に取得した建物の償却方法は定額法に限定されています。

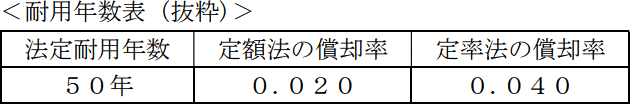

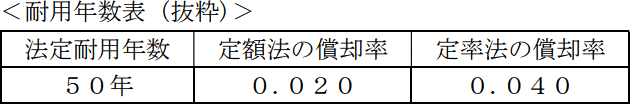

耐用年数表では、定額法の償却率0.020となっていますが、これは取得金額に0.020(1÷50年=0.02)を乗じた金額が各年の減価償却費になるという意味です。また、建物を事業の用に供したのは10月なので、丸々1年分を計上することはできず月割りで3カ月分だけを計上します。よって、減価償却費を求める式は次のようになります。

50,000,000円×0.020×3ヶ月12ヶ月=250,000円

したがって正解は[1]です。

耐用年数表では、定額法の償却率0.020となっていますが、これは取得金額に0.020(1÷50年=0.02)を乗じた金額が各年の減価償却費になるという意味です。また、建物を事業の用に供したのは10月なので、丸々1年分を計上することはできず月割りで3カ月分だけを計上します。よって、減価償却費を求める式は次のようになります。

50,000,000円×0.020×3ヶ月12ヶ月=250,000円

したがって正解は[1]です。

広告

広告