FP2級 2022年5月 実技(金財:個人)問11

問11

X社が提案する自己建設方式による賃貸マンション事業に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「マスターリース契約(特定賃貸借契約)において、賃料が保証されている場合、その契約が定期借家契約でない限り、賃貸住宅の管理業務等の適正化に関する法律や借地借家法に基づき、AさんがX社から経済事情等により賃料の減額請求を受けることはありません」

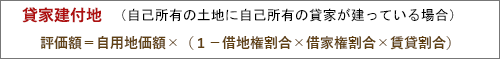

- 「Aさんが甲土地に賃貸マンションを建設した場合、相続税額の計算上、甲土地は貸家建付地として評価されます。仮に、甲土地の自用地価額を1億円、借地権割合を60%、借家権割合を30%、賃貸割合を100%とした場合の相続税評価額は、8,200万円です」

- 「仮に、Aさんが金融機関から融資を受けて賃貸マンションを建設した場合、相続税の課税価格の計算上、Aさんの相続開始時における当該借入金残高は、債務控除の対象となります」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| × | 〇 | 〇 |

分野

科目:E.不動産細目:7.不動産の有効活用

解説

- ×不適切。普通借家契約では賃料増減額請求権があり、借主側から減額請求する権利は特約によっても排除することができません。特定賃貸借契約(マスターリース契約)で一括借り上げする側はプロの業者ですからそのことは当然に知っていて、支払う家賃が近隣相場と比較して不相当になった場合には賃料減額を請求してきます。家賃保証を謳っていても、当初予定の家賃が保証されるわけではないので注意が必要です。

- 〇適切。宅地所有者が自ら建物を建て、その建物を貸し付けている場合の土地は貸家建付地として評価されます。この式に各数値を当てはめると、「1億円×(1-60%×30%×100%)=8,200万円」になります。

- 〇適切。債務控除とは、亡くなった人の負債で支払うことが確定している金額を相続税の課税価格から控除できる仕組みです。銀行などの金融機関からの借入金や亡くなった後に支払う所得税、住民税、固定資産税などの公租公課などが該当します。

広告

広告