FP2級 2022年5月 実技(金財:個人)問15

問15

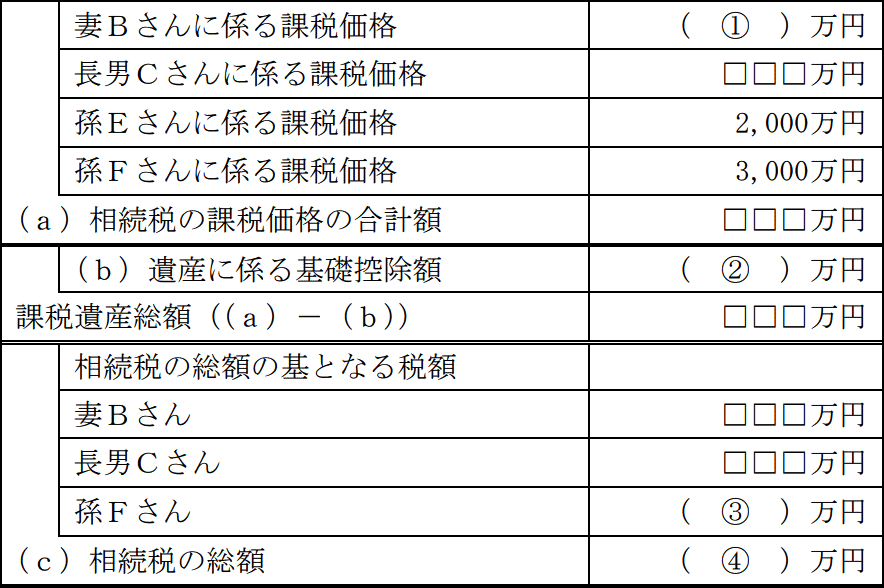

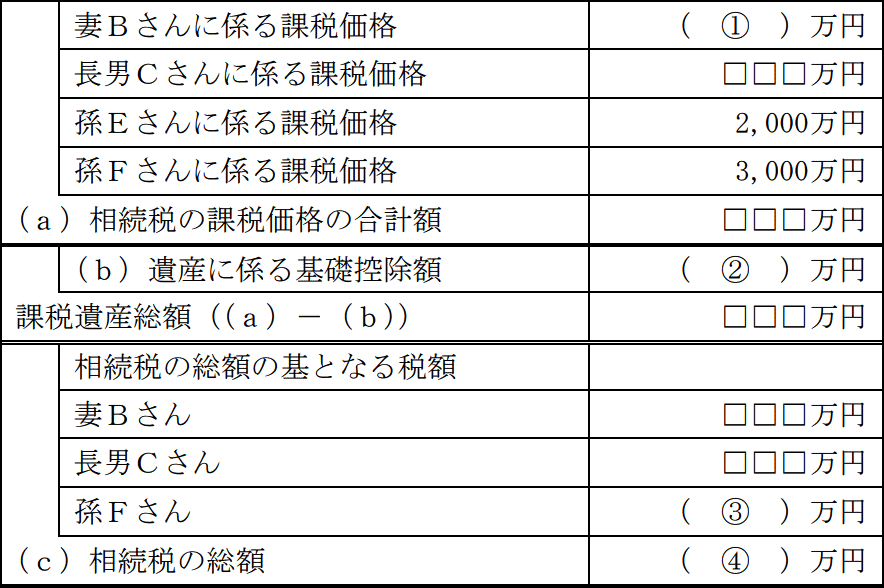

各相続人は《設例》の記載のとおり、相続財産を取得した。Aさんの相続に係る相続税の総額を計算した下記の表の空欄①~④に入る最も適切な数値を求めなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

| ①万円 |

| ②万円 |

| ③万円 |

| ④万円 |

広告

広告

正解

| ① 8,000(万円) |

| ② 4,800(万円) |

| ③ 1,415(万円) |

| ④ 6,770(万円) |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

妻Bさんが取得する相続財産は以下の5つです。2つの敷地については特例適用後の金額となっているため、相続税の課税価格を求めるときに考慮すべきは、死亡保険金・死亡退職金の非課税枠のみです。

3,000+2,000+1,500+0+1,500=8,000万円

よって、正解は8,000(万円)になります。

〔②について〕

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。法定相続人は前述のとおり3人なので、「3,000万円+600万円×3人=4,800万円」です。

よって、正解は4,800(万円)になります

〔③について〕

まず、長男Cさんの課税価格を求めた後、課税遺産総額を求める必要があります。

長男Cさんに係る課税価格は、設例より、現金および預貯金8,000万円とX社株式1億2,000万円の合計で2億円です。したがって相続税の課税価格の合計額は、

8,000万円+2億円+2,000万円+3,000万円=3億3,000万円

課税遺産総額は「相続税の課税価格の合計額-基礎控除額」で計算するので、以下のように求められます。

3億3,000万円-4,800万円=2億8,200万円

この金額を法定相続分に従って各相続人に配分します。法定相続人は妻Bさん・長男Cさん・孫Fさんの3人であり、それぞれの法定相続分は次のとおりです。

よって、正解は1,415(万円)になります。

〔④について〕

全員の算出税額を合算した金額が相続税の総額になります。

3,940万円+1,415万円+1,415万円=6,770万円

よって、正解は6,770(万円)になります。

妻Bさんが取得する相続財産は以下の5つです。2つの敷地については特例適用後の金額となっているため、相続税の課税価格を求めるときに考慮すべきは、死亡保険金・死亡退職金の非課税枠のみです。

- 現金及び預貯金 3,000万円

- 自宅(敷地330㎡) 2,000万円

- 自宅(建物) 1,500万円

- 死亡保険金 1,500万円

- 死亡退職金 3,000万円

- 死亡保険金 1,500万円-1,500万円=0円

- 死亡退職金 3,000万円-1,500万円=1,500万円

3,000+2,000+1,500+0+1,500=8,000万円

よって、正解は8,000(万円)になります。

〔②について〕

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。法定相続人は前述のとおり3人なので、「3,000万円+600万円×3人=4,800万円」です。

よって、正解は4,800(万円)になります

〔③について〕

まず、長男Cさんの課税価格を求めた後、課税遺産総額を求める必要があります。

長男Cさんに係る課税価格は、設例より、現金および預貯金8,000万円とX社株式1億2,000万円の合計で2億円です。したがって相続税の課税価格の合計額は、

8,000万円+2億円+2,000万円+3,000万円=3億3,000万円

課税遺産総額は「相続税の課税価格の合計額-基礎控除額」で計算するので、以下のように求められます。

3億3,000万円-4,800万円=2億8,200万円

この金額を法定相続分に従って各相続人に配分します。法定相続人は妻Bさん・長男Cさん・孫Fさんの3人であり、それぞれの法定相続分は次のとおりです。

- 妻B … 1/2

- 長男C … 1/2×1/2=1/4

- 孫F … 1/2×1/2=1/4

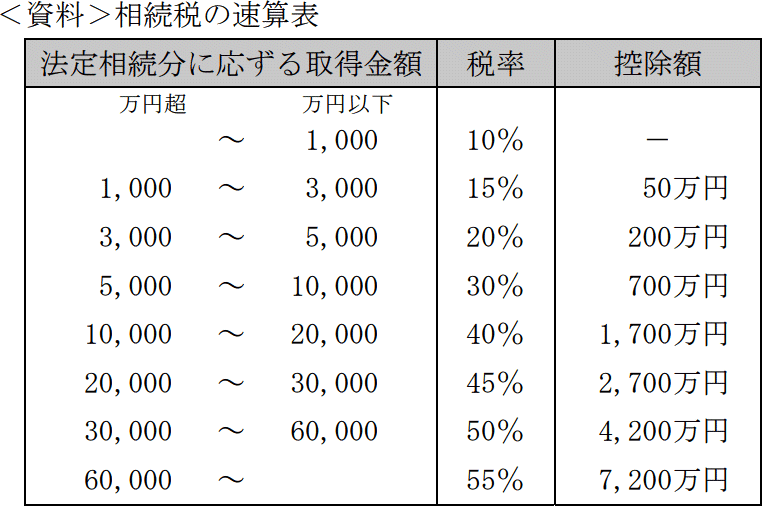

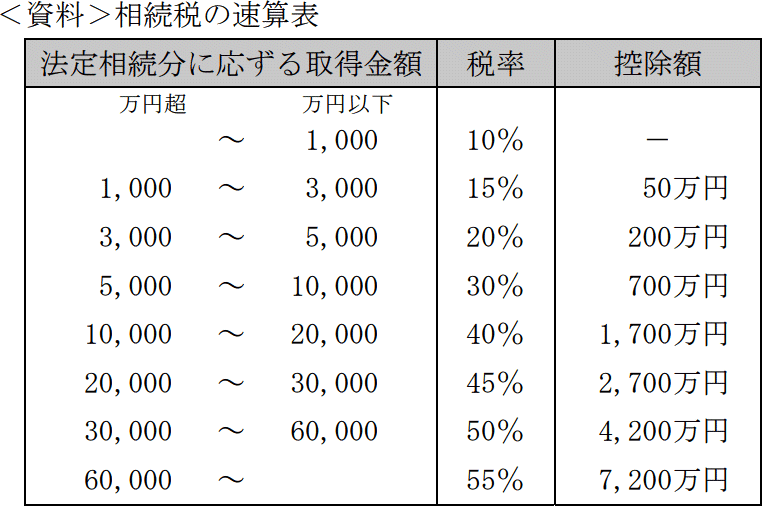

- 妻B … 2億8,200万円×1/2=1億4,100万円

- 長男C … 2億8,200万円×1/4=7,050万円

- 孫F … 2億8,200万円×1/4=7,050万円

- 妻B … 1億4,100万円×40%-1,700万円=3,940万円

- 長男C … 7,050万円×30%-700万円=1,415万円

- 孫F … 7,050万円×30%-700万円=1,415万円

よって、正解は1,415(万円)になります。

〔④について〕

全員の算出税額を合算した金額が相続税の総額になります。

3,940万円+1,415万円+1,415万円=6,770万円

よって、正解は6,770(万円)になります。

広告

広告