FP2級 2023年1月 実技(FP協会:資産設計)問22(改題)

問22

下記の相続事例(2025年8月9日相続開始)における各人の相続税の課税価格の組み合わせとして、正しいものはどれか。なお、記載のない条件については一切考慮しないこととする。

<課税価格の合計額を算出するための財産等の相続税評価額>

マンション(建物および建物敷地権):3,500万円

現預金:1,000万円

死亡保険金:1,500万円

死亡退職金:2,000万円

債務および葬式費用:400万円

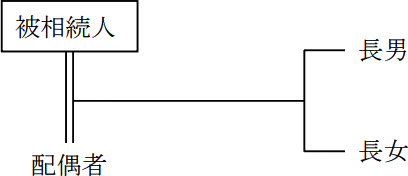

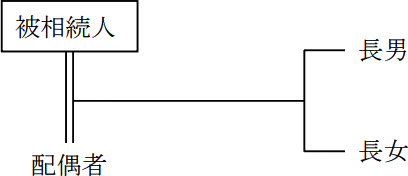

<親族関係図>

マンション(建物および建物敷地権):3,500万円

現預金:1,000万円

死亡保険金:1,500万円

死亡退職金:2,000万円

債務および葬式費用:400万円

<親族関係図>

- マンションの評価額は、「小規模宅地等の特例」適用後の金額であり、死亡保険金および死亡退職金は、非課税限度額控除前の金額である。

- マンションは配偶者が相続する。

- 現預金は、長男および長女が2分の1ずつ受け取っている。

- 死亡保険金は、配偶者、長男、長女がそれぞれ3分の1ずつ受け取っている。

- 死亡退職金は、配偶者が受け取っている。

- 相続開始前に被相続人からの贈与により財産を取得した相続人はおらず、相続時精算課税制度を選択した相続人もいない。また相続を放棄した者もいない。

- 債務および葬式費用は、すべて被相続人の配偶者が負担している。

- 配偶者:3,600万円 長男:500万円 長女:500万円

- 配偶者:3,600万円 長男:1,000万円 長女:1,000万円

- 配偶者:5,100万円 長男:500万円 長女:500万円

- 配偶者:5,100万円 長男:1,000万円 長女:1,000万円

広告

広告

正解 1

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

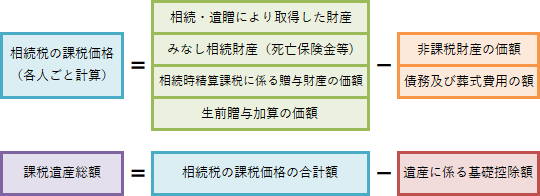

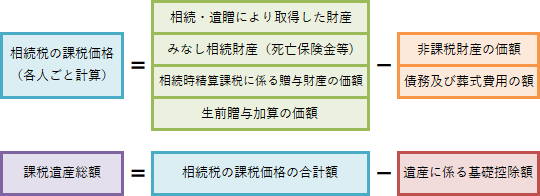

相続税の課税価格は、本来の相続財産や生命保険金等のみなし相続財産などの合計から債務や葬式費用などを差し引いた金額です。 死亡保険金と死亡退職金にはそれぞれ「500万円×法定相続人の数」の式で求める非課税額があります。この問題では法定相続人の数が3人なので非課税限度額は「500万円×3人=1,500万円」です。したがって死亡保険金は「1,500万円-1,500万円=0円」、死亡退職金は「2,000万円-1,500万円=500万円」が相続税の課税価格に算入される額となります。

死亡保険金と死亡退職金にはそれぞれ「500万円×法定相続人の数」の式で求める非課税額があります。この問題では法定相続人の数が3人なので非課税限度額は「500万円×3人=1,500万円」です。したがって死亡保険金は「1,500万円-1,500万円=0円」、死亡退職金は「2,000万円-1,500万円=500万円」が相続税の課税価格に算入される額となります。

【配偶者】

マンション 3,500万円

死亡保険金 0円

死亡退職金 500万円

債務・葬式費用 400万円

合計で、3,500万円+500万円-400万円=3,600万円

【長男・長女】

現預金 1,000万円÷2=500万円

死亡保険金 0円

したがって[1]の組合せが適切です。

【配偶者】

マンション 3,500万円

死亡保険金 0円

死亡退職金 500万円

債務・葬式費用 400万円

合計で、3,500万円+500万円-400万円=3,600万円

【長男・長女】

現預金 1,000万円÷2=500万円

死亡保険金 0円

したがって[1]の組合せが適切です。

広告

広告