FP2級 2024年5月 実技(FP協会:資産設計)問37

問37

雅之さんの父の三郎さんは老人ホームへの入居を検討しているため、FPで税理士でもある飯田さんに所有する自宅の売却について相談をした。下記<資料>に基づく三郎さんの自宅の売却に係る所得税および住民税に関する次の記述の空欄(ア)~(ウ)にあてはまる語句の組み合わせとして、最も適切なものはどれか。なお、「居住用財産を譲渡した場合の3,000万円の特別控除」および「居住用財産を譲渡した場合の長期譲渡所得の軽減税率の特例」の適用要件は満たしており、これらの適用を受けるものとする。また、所得控除その他記載のない事項については一切考慮しないものとする。

<資料>

<資料>

土地・建物の所在地:○○県××市△△町3-1-1

取得年月:2001年1月

譲渡年月:2026年7月

取得費:3,000万円(減価償却費相当額を控除後の金額)

譲渡価額:6,600万円

譲渡費用:400万円

取得年月:2001年1月

譲渡年月:2026年7月

取得費:3,000万円(減価償却費相当額を控除後の金額)

譲渡価額:6,600万円

譲渡費用:400万円

- 譲渡費用は譲渡年において、現金で支払ったものである。

三郎さんが自宅を売却し、居住用財産を譲渡した場合の3,000万円の特別控除の適用を受けたときの課税長期譲渡所得の金額は(ア)であり、居住用財産を譲渡した場合の長期譲渡所得の軽減税率の特例の適用を受けたときは、課税譲渡所得に対して所得税(イ)、住民税(ウ)の税率が適用される。

- (ア)200万円 (イ)10% (ウ)4%

- (ア)200万円 (イ)15% (ウ)5%

- (ア)600万円 (イ)10% (ウ)5%

- (ア)600万円 (イ)15% (ウ)4%

広告

広告

正解 1

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

〔(ア)について〕

譲渡所得の金額は「譲渡収入-(取得費+譲渡費用)」の式で計算します。3,000万円特別控除の適用を受ける場合、上記の計算後の金額から最高3,000万円を控除することができます。

<資料>より、譲渡価額は6,600万円、取得費は3,000万円、譲渡費用は400万円なので、本来の譲渡所得の金額は、

6,600万円-(3,000万円+400万円)=3,200万円

上記金額に「3,000万円特別控除」を適用すると、課税長期譲渡所得の金額は、

3,200万円-3,000万円=200万円

〔(イ)、(ウ)について〕

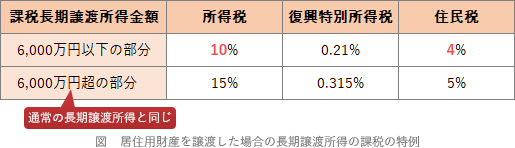

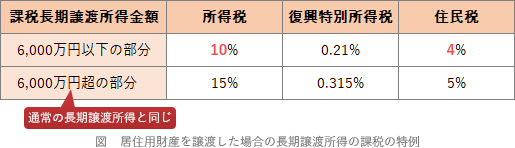

軽減税率の特例の適用を受けると、課税長期譲渡所得の金額のうち6,000万円以下の部分に係る税率が、所得税10%、復興特別所得税0.21%、住民税4%に軽減されます。 したがって、(ア)200万円、(イ)10%、(ウ)4% となる[1]の組合せが適切です。

したがって、(ア)200万円、(イ)10%、(ウ)4% となる[1]の組合せが適切です。

譲渡所得の金額は「譲渡収入-(取得費+譲渡費用)」の式で計算します。3,000万円特別控除の適用を受ける場合、上記の計算後の金額から最高3,000万円を控除することができます。

<資料>より、譲渡価額は6,600万円、取得費は3,000万円、譲渡費用は400万円なので、本来の譲渡所得の金額は、

6,600万円-(3,000万円+400万円)=3,200万円

上記金額に「3,000万円特別控除」を適用すると、課税長期譲渡所得の金額は、

3,200万円-3,000万円=200万円

〔(イ)、(ウ)について〕

軽減税率の特例の適用を受けると、課税長期譲渡所得の金額のうち6,000万円以下の部分に係る税率が、所得税10%、復興特別所得税0.21%、住民税4%に軽減されます。

広告

広告