各種所得の内容(全46問中3問目)

No.3

所得税における各種所得に関する次の記述のうち、最も適切なものはどれか。2024年1月試験 問32

- 不動産の貸付けをしたことに伴い敷金の名目により収受した金銭の額のうち、その全部または一部について、返還を要しないことが確定した金額は、その確定した日の属する年分の不動産所得の金額の計算上、総収入金額に算入する。

- 老齢基礎年金の受給者の公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超える場合、雑所得の金額の計算上、老齢基礎年金に係る収入金額から公的年金等控除額は控除されない。

- 退職一時金を受け取った退職者が、「退職所得の受給に関する申告書」を提出している場合、所得税および復興特別所得税として、退職一時金の支給額の20.42%が源泉徴収される。

- 為替予約を締結していない外貨定期預金を満期時に円貨で払い戻した結果生じた為替差益は、一時所得として総合課税の対象となる。

広告

正解 1

問題難易度

肢153.0%

肢213.9%

肢314.4%

肢418.7%

肢213.9%

肢314.4%

肢418.7%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- [適切]。敷金は、返還を要しないことが確定した時点で総収入金額に算入します。

敷金は、賃貸借契約の開始時に借主から預かって、退去時に未払賃料や原状回復費用を差し引いた上で借主に返還する金銭です。預り金なので、原則として収受した敷金は収入金額とは認識されません。しかし、特約で敷金の全部または一部を返還しないこととする場合(敷引契約)があり、このような場合にはその返還しないこととされた額は総収入金額に算入する必要があります。不動産の貸付けをしたことに伴い敷金の名目により収受する金銭の額のうち、その全部または一部について、その年中に、返還を要しないことが確定した金額は、その年分の不動産所得の金額の計算上、総収入金額に算入する。(2021.9-33-2) - 不適切。公的年金等控除額は、所得により控除額が下がることはあっても、ゼロになることはありません。

公的年金等控除額の計算方法は、公的年金等に係る雑所得以外の所得に係る合計所得金額により、1,000万円以下・1,000万円超2,000以下・2,000万円超の3つに区分されていて、公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円(2,000万円)を超える場合、基本の控除額と比べて一律10万円(20万円)低くなります。しかし、適用に当たり所得制限はありません。 - 不適切。20.42%が源泉徴収されるのは提出していない場合です。退職金の支払いを受ける者が勤務先に「退職所得の受給に関する申告書」を提出している場合、退職所得控除額が計算されて、適正額の所得税・住民税が源泉徴収されて課税関係が終了します。これに対して、提出していない場合には、退職一時金の支給額から一律20.42%(所得税20%・復興特別所得税0.42%)が源泉徴収されます。退職一時金を受け取った退職者が、「退職所得の受給に関する申告書」を提出している場合、所得税および復興特別所得税として、退職一時金の支給額の20.42%が源泉徴収される。(2022.1-32-1)退職一時金を受け取った退職者が、「退職所得の受給に関する申告書」を提出している場合、退職一時金の支給額の20.42%が源泉徴収される。(2021.3-33-4)退職一時金を受け取った退職者が、「退職所得の受給に関する申告書」を提出している場合、退職一時金の支給額の20.42%が源泉徴収される。(2018.9-32-3)

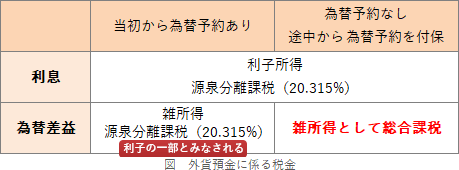

- 不適切。為替予約を締結していない外貨預金より生じた為替差益は、一時所得ではなく「雑所得」として総合課税の対象になります。

外貨預金では、預入時より円安になれば為替差益が、円高になれば為替差損が生じます。外貨預金による為替差益と利息の課税関係は、為替予約の有無によって以下のようになっています。

広告