事業承継対策(全20問中19問目)

No.19

非上場企業のオーナー経営者(以下「経営者」という)の退職金等を活用した相続対策に関する次の記述のうち、最も不適切なものはどれか。2013年5月試験 問60

- 契約者(=保険料負担者)および死亡保険金受取人を会社、被保険者を経営者とする逓増定期保険に加入することにより、経営者の死亡退職金や勇退時の退職慰労金の原資を準備することができる。

- 経営者への役員退職金の支給は、会社の利益の減少または純資産の減少を通じて、その会社の株式の類似業種比準方式や純資産価額方式による評価額を引き下げる効果が期待できる。

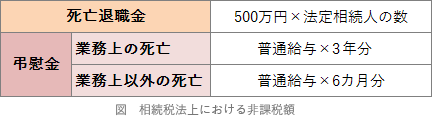

- 経営者の業務外死亡による弔慰金として遺族が受け取った「経営者死亡時の報酬月額×6ヵ月分」相当額までの金額は、実質的に退職金に該当すると認められるものを除き、相続税の課税対象とならない。

- 経営者の死亡により遺族へ支払う死亡退職金は、死亡後5年目に支給額が確定した場合、退職手当金等に係る相続税の非課税の規定の適用を受けることができる。

広告

正解 4

問題難易度

肢17.9%

肢210.3%

肢325.4%

肢456.4%

肢210.3%

肢325.4%

肢456.4%

分野

科目:F.相続・事業承継細目:9.事業承継対策

解説

- 適切。逓増定期保険は、解約返戻率が高いので、契約者および死亡保険金受取人を会社、被保険者を経営者とすれば、経営者が死亡した場合や退職金の原資を準備することができます。契約者(=保険料負担者)および保険金受取人を会社、被保険者を経営者とする生命保険に加入することにより、会社はその死亡保険金を役員死亡退職金の原資やその会社の株式を買い取るための資金として活用することができる。(2014.1-60-1)

- 適切。高収益部門の分離、役員退職金の支給、貸倒損失の計上は、会社の利益や純資産が減少するので、自社株式の評価額を引き下げる効果が期待できます。勇退した経営者に対する役員退職慰労金の支給は、会社の利益の減少または純資産の減少を通じて、その会社の株式の類似業種比準方式や純資産価額方式による評価額を引き下げる効果が期待できる。(2014.1-60-2)

- 適切。業務上の事由による死亡の場合は、被相続人の死亡時の役員報酬月額の3年分まで、業務外の事由による死亡の場合は被相続人の死亡時の役員報酬月額の6カ月分までが相続税の課税対象にはなりません。

- [不適切]。死亡後3年以内に支給が確定した死亡退職金であれば、相続財産として相続税の対象となり「500万円×法定相続人の数」を限度として非課税になります。しかし、死亡後3年を過ぎてから支給が確定したものについては相続人の一時所得(所得税の課税対象)となるので、相続税の非課税枠の適用はありません。オーナー経営者の死亡により遺族へ支払う死亡退職金は、死亡後3年以内に支給額が確定した場合、相続税において退職手当金等の非課税限度額の適用を受けることができる。(2019.5-60-3)

広告