FP2級過去問題 2019年5月学科試験 問60

問60

相続税の納税資金対策および事業承継対策に関する次の記述のうち、最も不適切なものはどれか。

- 「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用を受ける場合、相続時精算課税制度の適用を受けることはできない。

- オーナー経営者への役員退職金の支給は、自社株式の評価額を引き下げる効果が期待できることに加え、相続時における納税資金の確保にもつながる。

- オーナー経営者の死亡により遺族へ支払う死亡退職金は、死亡後3年以内に支給額が確定した場合、相続税において退職手当金等の非課税限度額の適用を受けることができる。

- 納付すべき相続税額について、延納によっても金銭で納付することを困難とする事由がある場合には物納が認められているが、物納に充てることができる財産の種類には申請順位があり、第1順位には国債、地方債、不動産、上場株式などが挙げられる。

広告

広告

正解 1

問題難易度

肢151.7%

肢212.9%

肢314.0%

肢421.4%

肢212.9%

肢314.0%

肢421.4%

分野

科目:F.相続・事業承継細目:9.事業承継対策

解説

- [不適切]。「非上場株式等についての贈与税の納税猶予及び免除の特例」と相続時精算課税制度は併用可能です。本特例の適用を受ける場合は、贈与者の推定相続人以外の者への贈与にも相続時精算課税制度を適用できるという利点があります。

「非上場株式等についての贈与税の納税猶予及び免除の特例」は、事業承継税制の一つで、会社の後継者が贈与を受けた一定の非上場株式等に対応する贈与税額を、一定の要件の下に非上場株式等の贈与者が死亡する日等まで納税を猶予する制度です。先代経営者(贈与者)の死亡等により、後継者の猶予税額は免除され、贈与者の死亡時に相続で取得したものとして相続税が課税されます。その際、都道府県知事の確認を受けることで、相続税の納税猶予を受けることができます。「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用を受ける場合、当該非上場株式等の贈与について相続時精算課税制度を選択することはできない。(2025.5-60-4)「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用を受ける場合、相続時精算課税制度の適用を受けることはできない。(2020.9-60-3) - 適切。役員退職金を支給すると、会社の純資産価額が減少するので、自社株式の評価額を引き下げる効果が期待できます。相続税は現金一括納付が原則なので、相続時における納税資金の確保にもなります。オーナー経営者への役員退職金の支給は、自社株式の評価額を引き下げる効果が期待できることに加え、相続時における納税資金の確保にもつながる。(2017.9-60-1)

- 適切。死亡後3年以内に支給が確定した死亡退職金であれば、相続財産として相続税の対象となり「500万円×法定相続人の数」を限度として非課税になります。経営者の死亡により遺族へ支払う死亡退職金は、死亡後5年目に支給額が確定した場合、退職手当金等に係る相続税の非課税の規定の適用を受けることができる。(2013.5-60-4)

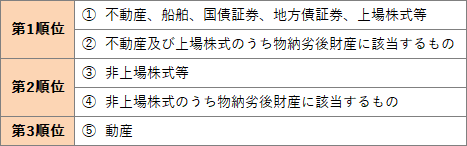

- 適切。相続税において、物納に充てることができる財産の種類には申請順位があり、第1順位は「不動産・船舶・国債・地方債・上場株式等」、第2順位は「非上場株式等」、第3順位は「動産」です。

納付すべき相続税額について、延納によっても金銭で納付することを困難とする事由がある場合には物納が認められているが、物納に充てることができる財産の種類には申請順位があり、第1順位には国債、地方債、不動産、上場株式などが挙げられる。(2017.9-60-4)

納付すべき相続税額について、延納によっても金銭で納付することを困難とする事由がある場合には物納が認められているが、物納に充てることができる財産の種類には申請順位があり、第1順位には国債、地方債、不動産、上場株式などが挙げられる。(2017.9-60-4)

広告

広告