FP2級 2016年1月 実技(金財:個人)問15

問15

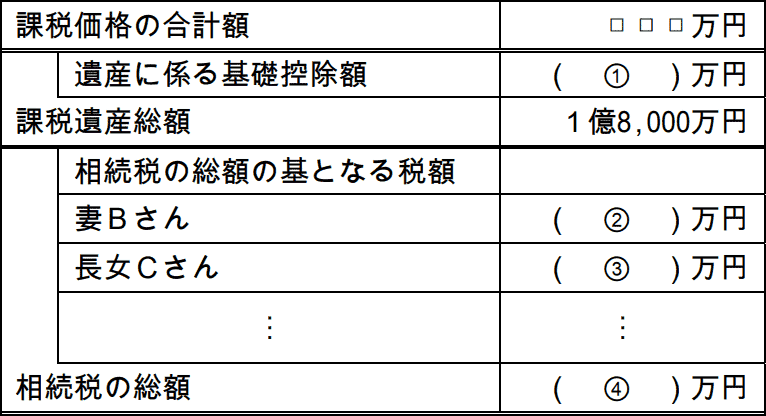

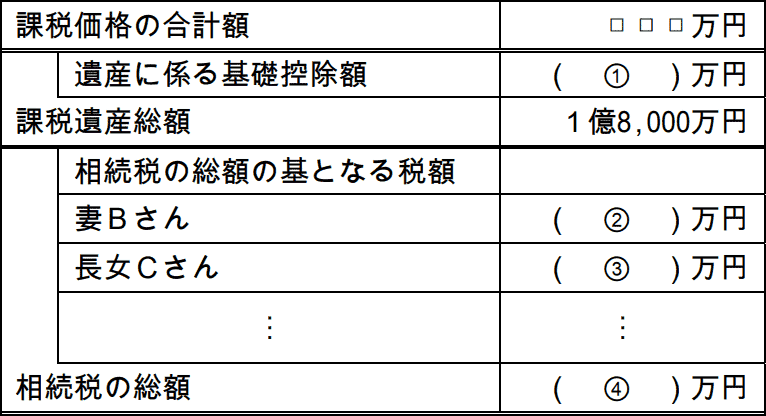

仮に、Aさんの相続が現時点(2026年1月24日)で開始し、Aさんの相続における課税遺産総額(「課税価格の合計額-遺産に係る基礎控除額」)が1億8,000万円であった場合の相続税の総額を計算した下記の表の空欄①~④に入る最も適切な数値を求めなさい。なお、問題の性質上、明らかにできない部分は、「□□□」で示してある。

| ①万円 |

| ②万円 |

| ③万円 |

| ④万円 |

広告

広告

正解

| ① 5,400(万円) |

| ② 2,000(万円) |

| ③ 400(万円) |

| ④ 3,200(万円) |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。

法定相続人は妻Bさん・長女Cさん・二女Dさん・普通養子である孫Fさんの4人ですので、

3,000万円+600万円×4人=5,400万円

よって、正解は5,400(万円)になります。

〔②、③について〕

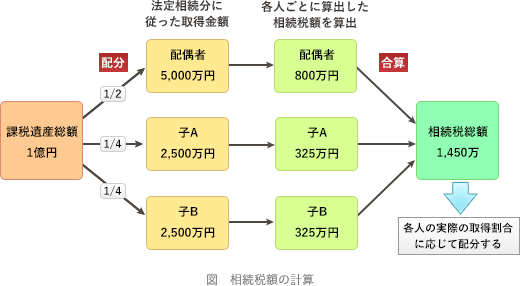

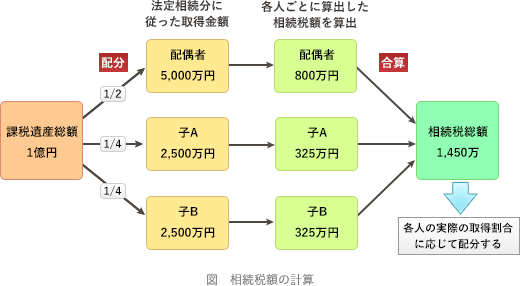

相続税の総額は、課税遺産総額を民法に定める法定相続分に従って取得したものとして、各相続人ごとに相続税額を算出し、それを合算して求めます。 法定相続人は「配偶者と子」の組合せなので、それぞれの法定相続分は次のとおりです。

法定相続人は「配偶者と子」の組合せなので、それぞれの法定相続分は次のとおりです。

〔④について〕

4人の税額を合算することで相続税の総額を求めます。

2,000万円+400万円+400万円+400万円=3,200万円

よって、正解は3,200(万円)になります。

孫Fさんのように代襲相続人でない孫養子は2割加算の対象です。しかし、この2割加算が適用されるのは、相続税の総額が算定され、その後、実際の相続割合に応じて割り振られた各相続人の実際の負担税額に対してです。つまり、相続税の総額を求める際には2割加算は関係ありません。FP検定の実技試験では相続税の総額を求めるまでしか問われないので、2割加算は無視してしまっても良いかと思います。

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。

法定相続人は妻Bさん・長女Cさん・二女Dさん・普通養子である孫Fさんの4人ですので、

3,000万円+600万円×4人=5,400万円

よって、正解は5,400(万円)になります。

〔②、③について〕

相続税の総額は、課税遺産総額を民法に定める法定相続分に従って取得したものとして、各相続人ごとに相続税額を算出し、それを合算して求めます。

- 妻B … 1/2

- 長女C … 1/2×1/3=1/6

- 二女D … 1/2×1/3=1/6

- 孫F … 1/2×1/3=1/6

- 妻B … 1億8,000万円×1/2=9,000万円

- 長女C … 1億8,000万円×1/6=3,000万円

- 二女D … 1億8,000万円×1/6=3,000万円

- 孫F … 1億8,000万円×1/6=3,000万円

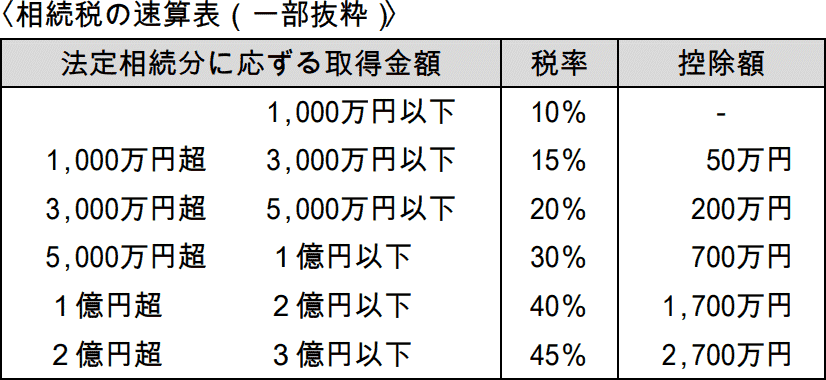

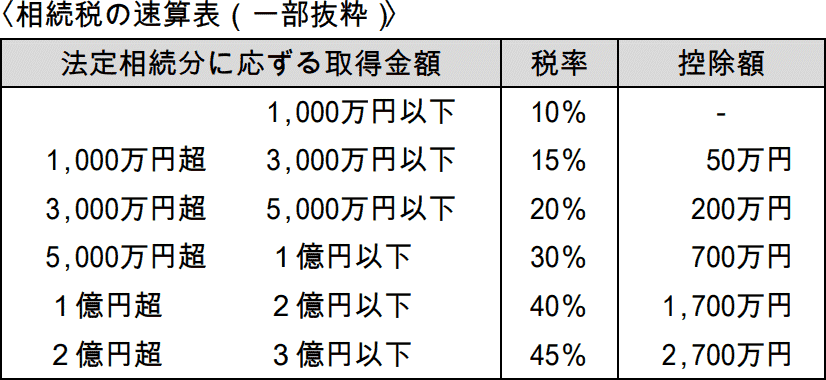

- 妻B … 9,000万円×30%-700万円=2,000万円

- 長女C … 3,000万円×15%-50万円=400万円

- 二女D … 3,000万円×15%-50万円=400万円

- 孫F … 3,000万円×15%-50万円=400万円

〔④について〕

4人の税額を合算することで相続税の総額を求めます。

2,000万円+400万円+400万円+400万円=3,200万円

よって、正解は3,200(万円)になります。

孫Fさんのように代襲相続人でない孫養子は2割加算の対象です。しかし、この2割加算が適用されるのは、相続税の総額が算定され、その後、実際の相続割合に応じて割り振られた各相続人の実際の負担税額に対してです。つまり、相続税の総額を求める際には2割加算は関係ありません。FP検定の実技試験では相続税の総額を求めるまでしか問われないので、2割加算は無視してしまっても良いかと思います。

広告

広告