FP2級 2016年5月 実技(FP協会:資産設計)問20

問20

下記の相続事例(2026年4月10日相続開始)における相続税の課税価格の合計額として、正しいものはどれか。

<課税価格の合計額を算出するための財産等の相続税評価額>

土地:1,200万円(小規模宅地等の評価減特例適用後)

建物:1,000万円

現預金:3,000万円

債務および葬式費用:400万円

<相続人関係図>

土地:1,200万円(小規模宅地等の評価減特例適用後)

建物:1,000万円

現預金:3,000万円

債務および葬式費用:400万円

<相続人関係図>

- 長女は、被相続人より2024年10月に居住用マンションの購入資金として500万円の贈与を受け、その全額について「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」の適用を受けている。

- 二女は、被相続人より2025年2月に車の購入資金として現金100万円の贈与を受けている。

- すべての相続人は、相続により財産等を取得している。

- 相続人のうち、相続時精算課税制度を選択した者はおらず、相続を放棄した者もいない。

- 4,800万円

- 4,900万円

- 5,300万円

- 5,400万円

広告

広告

正解 2

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

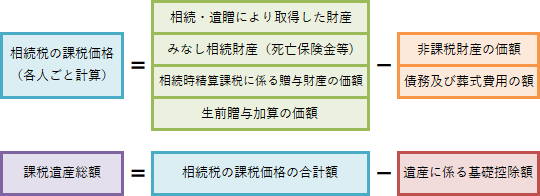

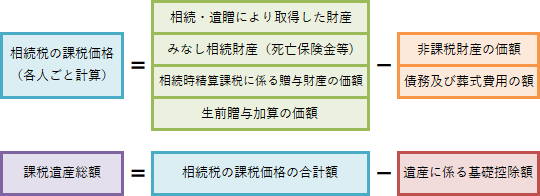

相続税の課税価格の合計額は、各人が相続・遺贈により取得した財産に❶みなし相続財産"、❷相続時精算課税の適用を受けた財産、❸生前贈与加算の額を加え、非課税財産と債務・葬式費用を控除した額を合計して求めます。ここでは"遺産に係る基礎控除額"を控除しないことに注意しましょう。相続税の課税価格の合計額から遺産に係る基礎控除額を差し引いた額は「課税遺産総額」といいます。 相続人が取得した財産(みなし相続財産含む)は、以下の4つです。

相続人が取得した財産(みなし相続財産含む)は、以下の4つです。

長女と二女への贈与はどちらも相続開始前3年以内の贈与です。長女が贈与を受けたマンション購入資金は、「住宅取得等資金の贈与の特例」の適用を受けているため相続税の課税価格への加算は不要ですが、二女が贈与を受けた現金100万円は加算する必要があります。

債務控除の対象となる債務・葬式費用は400万円です。

以上より、相続税の課税価格の合計額は、

5,200万円+100万円-400万円=4,900万円

したがって正解は[2]です。

- 土地 1,200万円

- 建物 1,000万円

- 現預金 3,000万円

- 合計 5,200万円

長女と二女への贈与はどちらも相続開始前3年以内の贈与です。長女が贈与を受けたマンション購入資金は、「住宅取得等資金の贈与の特例」の適用を受けているため相続税の課税価格への加算は不要ですが、二女が贈与を受けた現金100万円は加算する必要があります。

債務控除の対象となる債務・葬式費用は400万円です。

以上より、相続税の課税価格の合計額は、

5,200万円+100万円-400万円=4,900万円

したがって正解は[2]です。

広告

広告