FP2級 2016年9月 実技(FP協会:資産設計)問15

問15

細井さんはアパートを事業的規模で賃貸している青色申告者である。下記<資料>に基づき細井さんが当年分の確定申告をする際の不動産所得の計算方法に関する次の(ア)~(エ)の記述について、正しいものには○、誤っているものには×を解答欄に記入しなさい。

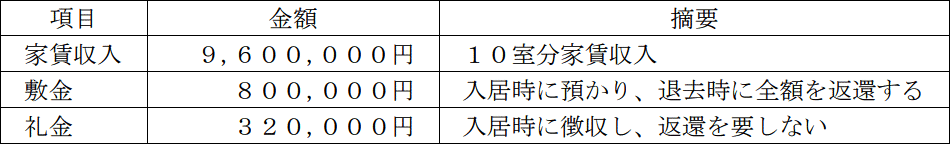

<資料>

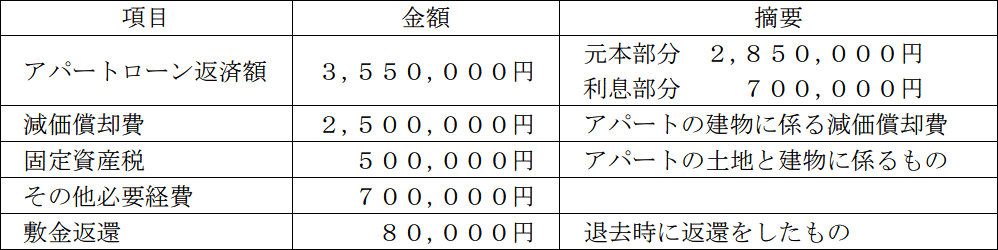

<資料>

[当年中の収入] [当年中の支出]

[当年中の支出]

- 礼金として受け取った320,000円は家賃ではないが、総収入金額に算入する必要がある。

- 敷金を返還した場合、預かっていたものを返還しただけではあるが、支出をしているので必要経費に算入することができる。

- アパートローンの返済額は、元本部分と利息部分のいずれも必要経費に算入することができる。

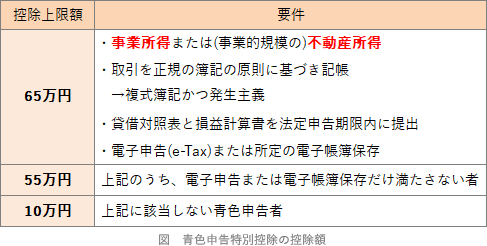

- 適正な帳簿を付けているなど一定の要件を満たせば、最高65万円の青色申告特別控除を受けることができる。

| (ア) | (イ) | (ウ) | (エ) |

広告

広告

正解

| (ア) | (イ) | (ウ) | (エ) |

| 〇 | × | × | 〇 |

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- 〇適切。家賃、更新料、権利金、礼金等で返還を要しないものは不動産所得の収入金額に該当するため、返還を要しないことが確定した年分の総収入金額に算入しなければなりません。

- ×不適切。返還義務のある敷金は、会計上の資産に該当するため預かり時の総収入金額には算入しません。また敷金の返還は資産の取崩しなので、返還時も必要経費に算入することはできません。

- ×不適切。ローン返済額のうち、利息部分については不動産所得の必要経費に算入することができますが、元本部分については必要経費に算入することはできません。

- 〇適切。青色申告者は、適正な帳簿に取引を記録して7年間保存するなどの一定の要件を満たせば、最高65万円の青色申告特別控除を受けることができます。不動産所得で65万円の控除を受けるには事業的規模で貸付を行っている必要がありますが、細井さんは10室の貸付を行っているので「5棟10室」基準に照らし事業的規模と判断されます。

広告

広告