FP2級 2017年1月 実技(金財:生保)問10

問10

所得税における青色申告制度に関する以下の文章の空欄①~③に入る最も適切な語句または数値を、下記の〈語句群〉のイ~リのなかから選び、その記号を解答用紙に記入しなさい。

事業所得に係る取引を正規の簿記の原則に従い記帳し、その記帳に基づいて作成した貸借対照表、損益計算書その他の計算明細書を添付した確定申告書を法定申告期限内に提出する等の要件を満たすすることにより、事業所得の金額の計算上、青色申告特別控除として最高(①)万円を控除することができる。なお、確定申告書を法定申告期限後に提出した場合、青色申告特別控除額は最高10万円となる。

また、青色申告者が受けられる税務上の特典として、青色申告特別控除のほかに、青色事業専従者給与の必要経費算入、純損失の(②)年間の繰越控除、純損失の繰戻還付、棚卸資産の評価について(③)を選択できることなどが挙げられる。

事業所得に係る取引を正規の簿記の原則に従い記帳し、その記帳に基づいて作成した貸借対照表、損益計算書その他の計算明細書を添付した確定申告書を法定申告期限内に提出する等の要件を満たすすることにより、事業所得の金額の計算上、青色申告特別控除として最高(①)万円を控除することができる。なお、確定申告書を法定申告期限後に提出した場合、青色申告特別控除額は最高10万円となる。

また、青色申告者が受けられる税務上の特典として、青色申告特別控除のほかに、青色事業専従者給与の必要経費算入、純損失の(②)年間の繰越控除、純損失の繰戻還付、棚卸資産の評価について(③)を選択できることなどが挙げられる。

- イ.3

- ロ.5

- ハ.7

- ニ.10

- ホ.55

- ヘ.65

- ト.低価法

- チ.先入先出法

- リ.最終仕入原価法

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| ヘ | イ | ト |

分野

科目:D.タックスプランニング細目:7.所得税の申告と納付

解説

〔①について〕

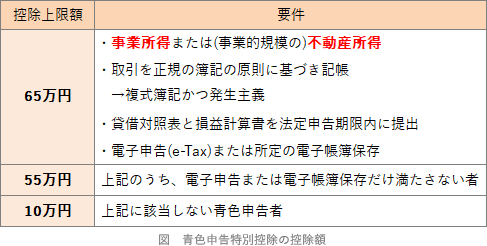

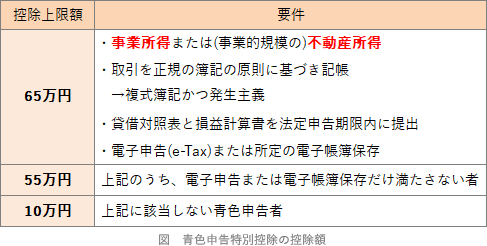

65万円の青色申告特別控除を受けるための要件は次の3つです。

よって、正解は[ヘ]の65(万円)になります。 〔②について〕

〔②について〕

青色申告者は、純損失が発生した年に確定申告することにより、その純損失の金額を翌年以降3年間に生じた所得の金額から繰越控除を受けることができます(純損失の繰越し)。

よって、正解は[イ]の3(年間)になります。

〔③について〕

青色申告者は棚卸資産の評価方法として「低価法」を選択できます。低価法は「原価法による取得価額」と「年末時点での時価」のうち低いほうの額を棚卸資産の評価額とする方法です。

よって、正解は[ト]の低価法になります。

65万円の青色申告特別控除を受けるための要件は次の3つです。

- 事業所得または不動産所得を生むべき事業を営んでいること

- 複式簿記で記帳していること

- 貸借対照表と損益計算書を添えて、法定申告期限内に確定申告書を提出すること

- 仕訳帳及び総勘定元帳を電子帳簿保存している、またはe-Taxによる電子申告をしていること

よって、正解は[ヘ]の65(万円)になります。

青色申告者は、純損失が発生した年に確定申告することにより、その純損失の金額を翌年以降3年間に生じた所得の金額から繰越控除を受けることができます(純損失の繰越し)。

よって、正解は[イ]の3(年間)になります。

〔③について〕

青色申告者は棚卸資産の評価方法として「低価法」を選択できます。低価法は「原価法による取得価額」と「年末時点での時価」のうち低いほうの額を棚卸資産の評価額とする方法です。

よって、正解は[ト]の低価法になります。

広告

広告