FP2級 2017年9月 実技(金財:生保)問14

問14

Aさんの相続等に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「仮に、自宅の敷地および建物を妻Bさんが相続により取得した場合、申告期限までに自宅の敷地を売却しても、自宅の敷地は『特定居住用宅地等』として小規模宅地等についての相続税の課税価格の計算の特例の適用を受けることができます」

- 「生命保険に加入していないのであれば、契約者(=保険料負担者)および被保険者をAさん、死亡保険金受取人を長男Cさんとする終身保険への加入を検討してください。死亡保険金額を1,500万円にすることで、死亡保険金の非課税金額の規定の適用を最大限活用することができます」

- 「X社関連の資産(X社株式、X社本社敷地・建物)を中心に相続財産の大半を長男Cさんに相続させた場合、妻Bさんおよび長女Dさんの遺留分を侵害するおそれがあります。仮に、遺留分算定の基礎となる財産が4億円の場合、長女Dさんの遺留分の金額は、1億円となります」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| 〇 | 〇 | × |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 〇適切。被相続人の自宅の敷地を配偶者が取得した場合は、申告期限までに居住を継続しなかった場合や売却した場合でも、特定居住用宅地等として「小規模宅地等の評価減の特例」の適用を受けることができます。

- 〇適切。死亡保険金の非課税限度額は「500万円×法定相続人の数」で算出されます。法定相続人は妻Bさん、長男Cさん、長女Dさんの3人なので1,500万円までは非課税となります。なので、死亡保険金1,500万円の終身保険に加入すれば、受取りは全額非課税となり、現預金をそのまま相続する場合と比較して相続税を節税できます。

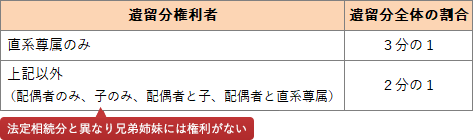

- ×不適切。遺留分とは最低限度の相続できる財産の割合のことで、法定相続人が直系尊属(父母・祖父母)のみの場合は法定相続分の3分の1、それ以外は2分の1になります(兄弟姉妹には遺留分はありません)。長女Dさんの法定相続分は「1/2×1/2=1/4」ですので、遺留分全体である1/2に1/4を乗じた1/8が長女Dさんの遺留分です。よって、「4億円×1/8=5,000万円」が遺留分の金額になります。

広告

広告