FP2級 2018年1月 実技(FP協会:資産設計)問14(改題)

問14

増田さん(67歳)の当年分の収入等が下記のとおりである場合、増田さんの当年分の所得税における総所得金額として、正しいものはどれか。なお、記載のない事項については一切考慮しないこととし、総所得金額が最も少なくなるように計算すること。

- 老齢厚生年金および企業年金は公的年金等控除額を控除する前の金額である。

- 増田さんは、5年前の10月から自宅裏の空き地の一部を駐車場として貸し付けている。増田さんは不動産収入について青色申告を行っているが、貸借対照表等は作成しておらず、青色申告特別控除65万円の控除要件を満たしていない。

- 208万円

- 263万円

- 273万円

- 383万円

広告

広告

正解 2

分野

科目:D.タックスプランニング細目:4.損益通算

解説

<資料>の2つの収入について、所得金額を計算していきます。

〔年金収入 … 雑所得〕

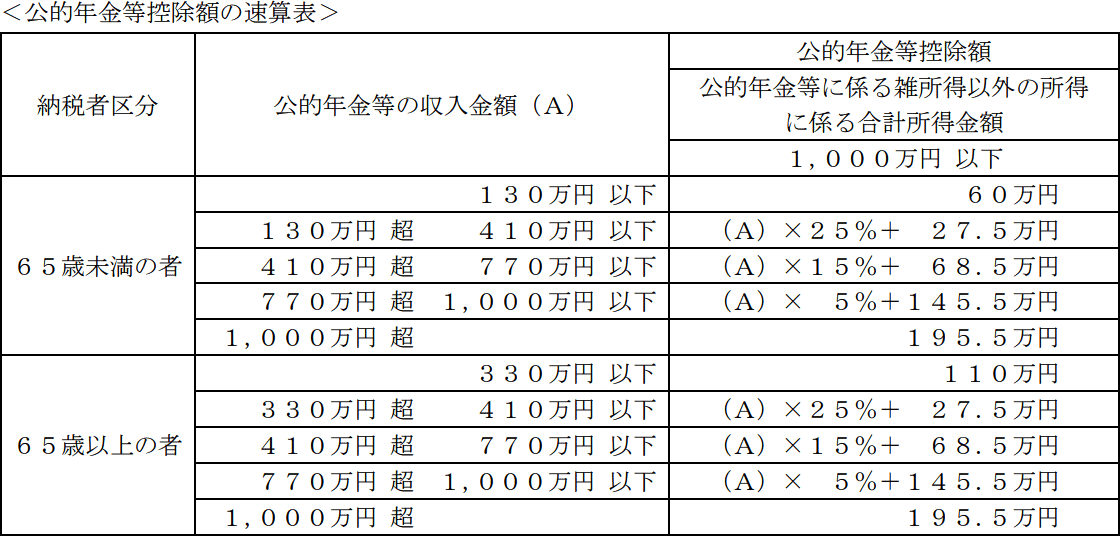

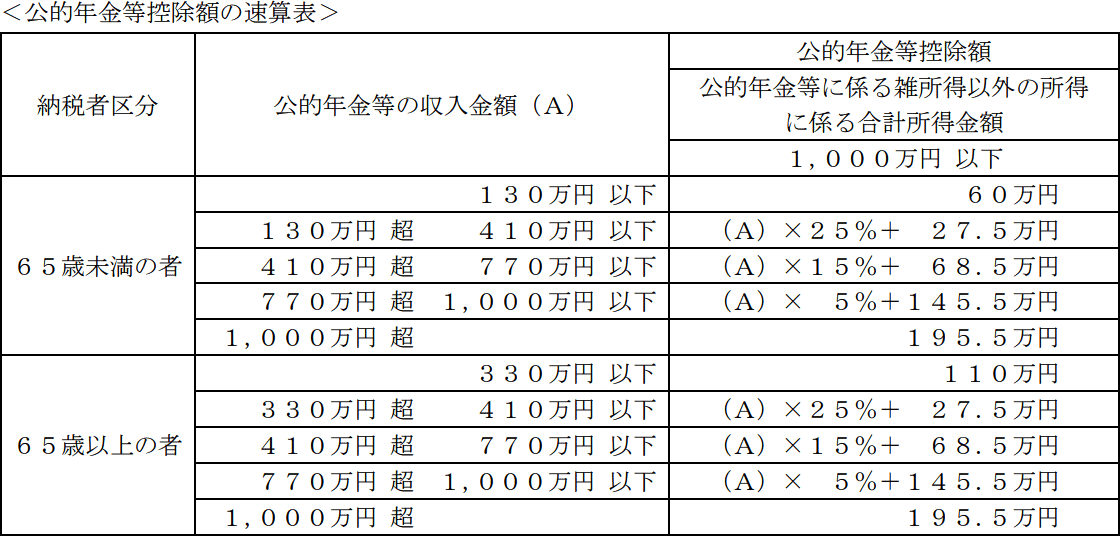

老齢厚生年金と企業年金は公的年金等に係る雑所得となり、その所得金額は「公的年金等収入金額-公的年金等控除額」で算出します。増田さんは65歳以上で公的年金収入が288万円なので、速算表の収入金額330万円以下の区分で110万円の控除となります。

雑所得 288万円-110万円=178万円

〔不動産収入 … 不動産所得〕

不動産所得は「総収入金額-必要経費-青色申告特別控除額」で計算します。必要経費は20万円、青色申告特別控除額は65万円の控除要件を満たしていないとあるので10万円です(※)。この2つを収入から差し引いて

不動産所得 120万円-25万円-10万円=85万円

2つの所得の合計が総所得金額となります。

178万円+85万円=263万円

したがって[2]が正解です。

※最高65万円の控除を受けるためには以下の条件を全て満たす必要があります。

〔年金収入 … 雑所得〕

老齢厚生年金と企業年金は公的年金等に係る雑所得となり、その所得金額は「公的年金等収入金額-公的年金等控除額」で算出します。増田さんは65歳以上で公的年金収入が288万円なので、速算表の収入金額330万円以下の区分で110万円の控除となります。

雑所得 288万円-110万円=178万円

〔不動産収入 … 不動産所得〕

不動産所得は「総収入金額-必要経費-青色申告特別控除額」で計算します。必要経費は20万円、青色申告特別控除額は65万円の控除要件を満たしていないとあるので10万円です(※)。この2つを収入から差し引いて

不動産所得 120万円-25万円-10万円=85万円

2つの所得の合計が総所得金額となります。

178万円+85万円=263万円

したがって[2]が正解です。

※最高65万円の控除を受けるためには以下の条件を全て満たす必要があります。

- 事業所得または不動産所得を生むべき事業を営んでいること

- 複式簿記で記帳していること

- 貸借対照表と損益計算書を添えて法定申告期限内に確定申告書を提出すること

- 仕訳帳及び総勘定元帳の電子帳簿保存またはe-Taxでの申告

広告

広告