FP2級 2018年9月 実技(FP協会:資産設計)問15

問15

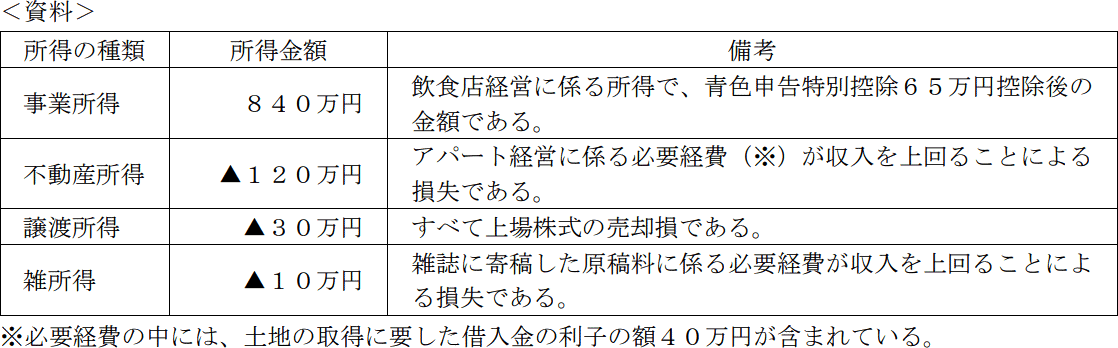

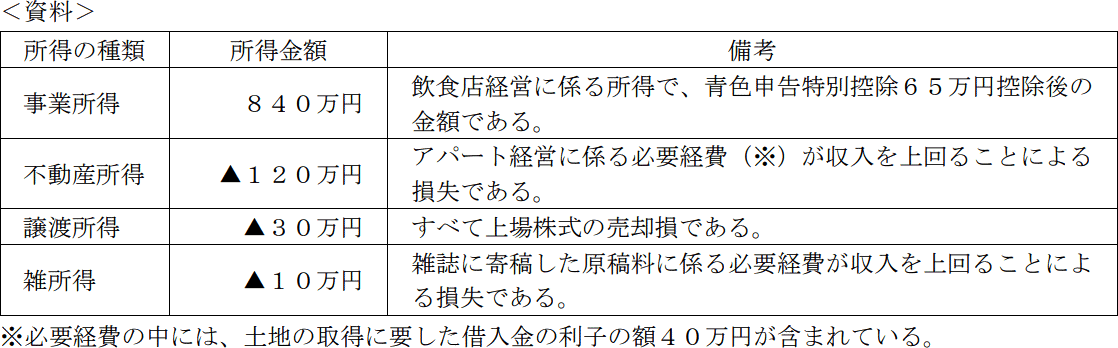

個人事業主で青色申告者である細井さんの当年分の所得等が下記<資料>のとおりである場合、細井さんが当年分の所得税の確定申告を行う際、事業所得と損益通算できる損失に関する次の記述のうち、正しいものはどれか。なお、▲が付された所得の金額は、その所得に損失が発生していることを意味するものとする。

- 必要経費の中には、土地の取得に要した借入金の利子の額40万円が含まれている。

- 不動産所得▲120万円および譲渡所得▲30万円と損益通算できる。

- 不動産所得▲120万円および雑所得▲10万円と損益通算できる。

- 不動産所得▲80万円および譲渡所得▲30万円と損益通算できる。

- 不動産所得▲80万円と損益通算できる。

広告

広告

正解 4

分野

科目:D.タックスプランニング細目:4.損益通算

解説

〔不動産所得〕

不動産所得の損失は、他の所得と損益通算することができますが、損失のうち「土地等の取得に要した借入金の利子」に相当する額は損益通算の対象とはなりません。したがって、損失▲120万円から土地借入金の利子40万円を控除した「120万円-40万円=80万円」が通算可能な金額です。

〔譲渡所得:上場株式〕

上場株式の売却に係る譲渡所得は分離課税のため、その損失を事業所得と損益通算することはできません。譲渡所得のうち総合課税の他の所得と損益通算ができるのは、同じく総合課税の対象となる譲渡所得の損失に限られます。

〔雑所得〕

損益通算をすることができるのは、不動産所得・事業所得・山林所得・譲渡所得で生じた損失のみに限られます。雑所得は、そもそも損益通算の対象ではありません。

以上より、事業所得と損益通算できる金額は「不動産所得の▲80万円のみ」となります。したがって正解は[4]です。

不動産所得の損失は、他の所得と損益通算することができますが、損失のうち「土地等の取得に要した借入金の利子」に相当する額は損益通算の対象とはなりません。したがって、損失▲120万円から土地借入金の利子40万円を控除した「120万円-40万円=80万円」が通算可能な金額です。

〔譲渡所得:上場株式〕

上場株式の売却に係る譲渡所得は分離課税のため、その損失を事業所得と損益通算することはできません。譲渡所得のうち総合課税の他の所得と損益通算ができるのは、同じく総合課税の対象となる譲渡所得の損失に限られます。

〔雑所得〕

損益通算をすることができるのは、不動産所得・事業所得・山林所得・譲渡所得で生じた損失のみに限られます。雑所得は、そもそも損益通算の対象ではありません。

以上より、事業所得と損益通算できる金額は「不動産所得の▲80万円のみ」となります。したがって正解は[4]です。

広告

広告