FP2級 2019年1月 実技(FP協会:資産設計)問20(改題)

問20

唐沢さんは、自宅の取得に当たり、FPで税理士でもある山岸さんに「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」について質問をした。下記の空欄(ア)~(ウ)に入る適切な語句を語群の中から選び、その番号のみを解答欄に記入しなさい。

- 唐沢さん

- 「先週、マンションを購入する契約をしたので、父から資金援助を受けたいと考えています。『直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税』について教えてください。」

- 山岸さん

- 「非課税の適用を受けるためには、いくつかの要件があります。例えば、贈与を受ける年の受贈者の合計所得金額が1,000万円以下である場合、取得したマンションの専有部分の床面積が、(ア)以上240㎡以下であることなどです。」

- 唐沢さん

- 「この制度の適用を受ける場合、その年に110万円の基礎控除を受けることはできますか。」

- 山岸さん

- 「同じ年に、暦年課税における110万円の基礎控除を(イ)。」

- 唐沢さん

- 「この制度の適用を受けた場合、気を付けることはありますか。」

- 山岸さん

- 「贈与税を(ウ)、贈与を受けた年の翌年3月15日までに、申告書を提出することが必要です。」

- 1.40㎡

- 2.50㎡

- 3.70㎡

- 4.受けることができます

- 5.受けることはできません

- 6.支払うときのみ

- 7.支払わなくても

| (ア) | (イ) | (ウ) |

広告

広告

正解

| (ア) | (イ) | (ウ) |

| 1 | 4 | 7 |

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

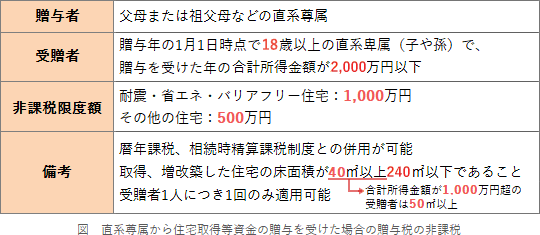

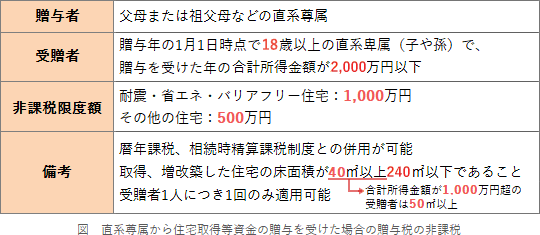

「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」の概要は以下のとおりです。 〔(ア)について〕

〔(ア)について〕

本特例の適用を受けるための要件のひとつに、取得する住宅の床面積が40㎡(合計所得金額1,000万円超の受贈者は50㎡)以上240㎡以下、床面積の2分の1以上が居住用であることがあります。

よって、正解は[1]の40㎡になります。

〔(イ)について〕

本特例は、暦年課税の基礎控除(110万円)または相続時精算課税の特別控除(2,500万円)との併用が可能です。

よって、正解は[4]の受けることができますになります。

〔(ウ)について〕

本特例の適用を受けて算出される贈与税額がゼロとなる場合でも、贈与を受けた翌年2月1日から3月15日までの間に、贈与税の申告書に戸籍の謄本、新築や取得の契約書の写しなど一定の書類を添付して、所轄税務署長に提出する必要があります。

よって、正解は[7]の支払わなくてもになります。

本特例の適用を受けるための要件のひとつに、取得する住宅の床面積が40㎡(合計所得金額1,000万円超の受贈者は50㎡)以上240㎡以下、床面積の2分の1以上が居住用であることがあります。

よって、正解は[1]の40㎡になります。

〔(イ)について〕

本特例は、暦年課税の基礎控除(110万円)または相続時精算課税の特別控除(2,500万円)との併用が可能です。

よって、正解は[4]の受けることができますになります。

〔(ウ)について〕

本特例の適用を受けて算出される贈与税額がゼロとなる場合でも、贈与を受けた翌年2月1日から3月15日までの間に、贈与税の申告書に戸籍の謄本、新築や取得の契約書の写しなど一定の書類を添付して、所轄税務署長に提出する必要があります。

よって、正解は[7]の支払わなくてもになります。

広告

広告