FP2級 2019年1月 実技(金財:個人)問13

問13

生前贈与に関する以下の文章の空欄①~③に入る最も適切な数値を、解答用紙に記入しなさい。

- 「Aさんが生前贈与を実行するにあたっては、暦年課税制度による贈与、相続時精算課税制度による贈与、教育資金や結婚・子育て資金の非課税制度を活用した贈与などが考えられます。仮に、長女Cさんが暦年課税(各種非課税制度の適用はない)により、2026年中にAさんから現金700万円の贈与を受けた場合、贈与税額は(①)万円となります」

- 「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税制度の適用を受けた場合、受贈者1人につき(②)万円までは贈与税が非課税となります。非課税拠出額の限度額は、受贈者ごとに(②)万円となりますが、学習塾などの学校等以外の者に対して直接支払われる金銭については500万円が限度となります」

- 「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税制度の適用後、受贈者であるAさんのお孫さんが(③)歳に達すると教育資金管理契約は終了します。そのとき、当該贈与財産から教育資金に充当した金額を控除した残額がある場合、当該残額はその年分の贈与税の課税価格に算入されるため、贈与税の申告義務が発生した場合は、その申告をする必要があります」

| ①万円 |

| ②万円 |

| ③歳 |

広告

広告

正解

| ① 88(万円) |

| ② 1,500(万円) |

| ③ 30(歳) |

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

〔①について〕

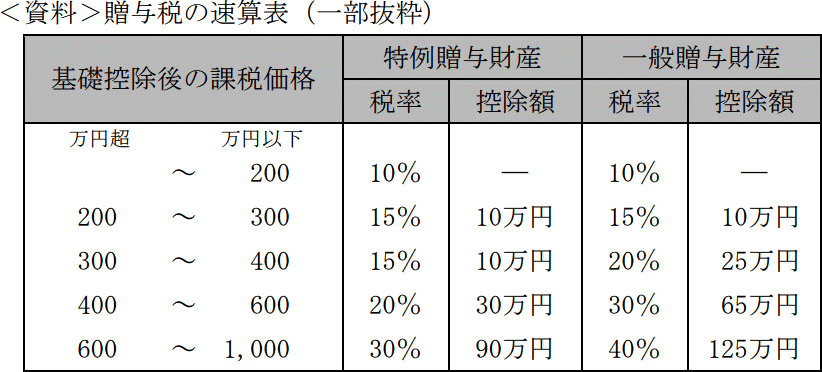

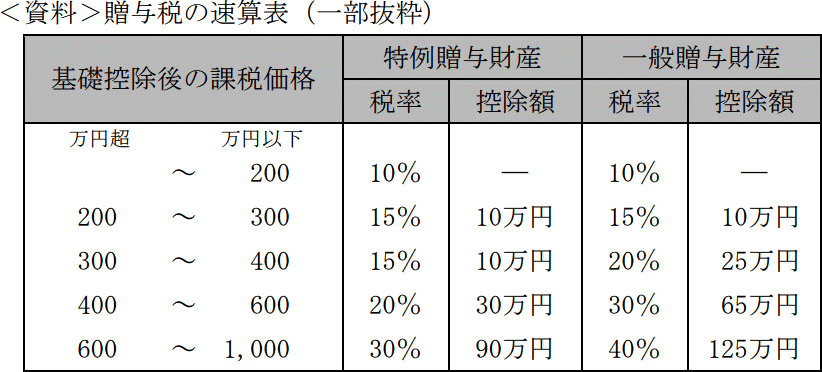

暦年課税制度による贈与は、1年間に贈与を受けた財産の合計額から基礎控除110万円を差し引き、その残額に10%から55%の8段階の税率を乗じて求めます。<資料>の特例贈与財産用とは、直系尊属(祖父母や父母など)から、その年の1月1日において18歳以上の者(子・孫など)への贈与税が対象になります。直系尊属以外の親族(夫、夫の父や兄弟など)や他人から贈与を受けた場合は一般贈与になります。

Aさんから長女Cさんへの贈与は特例贈与に該当するので、長女Cさんが暦年課税で700万円の贈与を受けた場合、次のように贈与税額を計算します。

贈与税の課税価格 700万円-110万円=590万円

贈与税額 590万円×20%-30万円=88万円

よって、正解は88(万円)になります。

〔②について〕

教育資金の一括贈与に係る贈与税の非課税は、直系尊属(父母や祖父母)が金銭等を拠出し、金融機関に信託等をした場合に、受贈者1人につき1,500万円(学校等以外のものに支払われる金銭については500万円)までの贈与に係る贈与税が非課税となる制度です。

よって、正解は1,500(万円)になります。

〔③について〕

教育資金の一括贈与に係る贈与税の非課税制度は、受贈者が30歳に達した日に教育資金に充当していない金額が残っている場合、その管理残額はその年に贈与で取得したものとして贈与税の課税対象になります。

よって、正解は30(歳)になります。

暦年課税制度による贈与は、1年間に贈与を受けた財産の合計額から基礎控除110万円を差し引き、その残額に10%から55%の8段階の税率を乗じて求めます。<資料>の特例贈与財産用とは、直系尊属(祖父母や父母など)から、その年の1月1日において18歳以上の者(子・孫など)への贈与税が対象になります。直系尊属以外の親族(夫、夫の父や兄弟など)や他人から贈与を受けた場合は一般贈与になります。

Aさんから長女Cさんへの贈与は特例贈与に該当するので、長女Cさんが暦年課税で700万円の贈与を受けた場合、次のように贈与税額を計算します。

贈与税の課税価格 700万円-110万円=590万円

贈与税額 590万円×20%-30万円=88万円

よって、正解は88(万円)になります。

〔②について〕

教育資金の一括贈与に係る贈与税の非課税は、直系尊属(父母や祖父母)が金銭等を拠出し、金融機関に信託等をした場合に、受贈者1人につき1,500万円(学校等以外のものに支払われる金銭については500万円)までの贈与に係る贈与税が非課税となる制度です。

よって、正解は1,500(万円)になります。

〔③について〕

教育資金の一括贈与に係る贈与税の非課税制度は、受贈者が30歳に達した日に教育資金に充当していない金額が残っている場合、その管理残額はその年に贈与で取得したものとして贈与税の課税対象になります。

よって、正解は30(歳)になります。

広告

広告