FP2級 2019年5月 実技(金財:生保)問15

問15

Aさんの相続等に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「円滑な遺産分割のための手段として遺言の作成を検討してください。遺言の紛失や改ざんのおそれがない公正証書遺言の作成をお勧めします。公正証書遺言を作成する場合、後継者の長男Cさんが証人になることが望ましいでしょう」

- 「自宅の敷地および建物を妻Bさんが相続により取得した場合、相続税の申告期限までに自宅の敷地を売却しても、自宅の敷地は特定居住用宅地等として『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けることができます」

- 「Aさんが加入している一時払終身保険の死亡保険金は、みなし相続財産として相続税の課税対象となります。Aさんの相続開始後、長男Cさんが受け取る死亡保険金4,000万円のうち、相続税の課税価格に算入される金額は1,500万円となります」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| × | 〇 | × |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- ×不適切。円滑な遺産分割のための手段として公正証書遺言の作成は有効ですが、長男Cさんは推定相続人であるため公正証書遺言作成時の証人になることはできません。

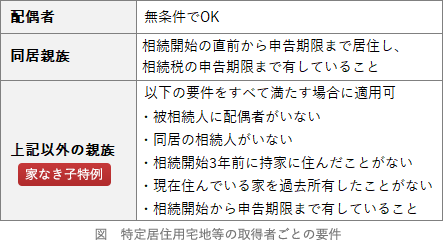

- 〇適切。被相続人の自宅の敷地を配偶者が取得した場合、申告期限までに居住を継続しなかった場合や売却した場合でも、「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けることができます。これに対して、同居親族や非同居親族については取得者要件が設けられています。

- ×不適切。死亡保険金には「500万円×法定相続人の数」の非課税限度額があります。法定相続人は3人いるので非課税限度額は1,500万円です。死亡保険金額は4,000万円なので、相続税の課税価格に算入されるのは「4,000万円-1,500万円=2,500万円」となります。

広告

広告