FP2級 2019年9月 実技(FP協会:資産設計)問17

問17

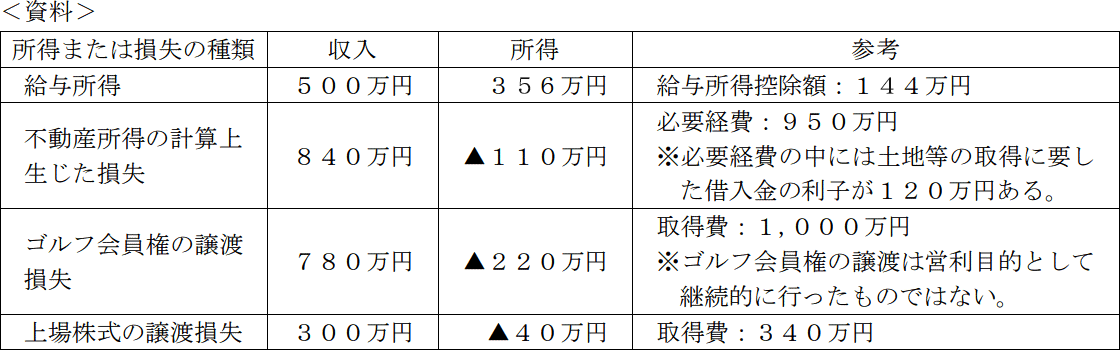

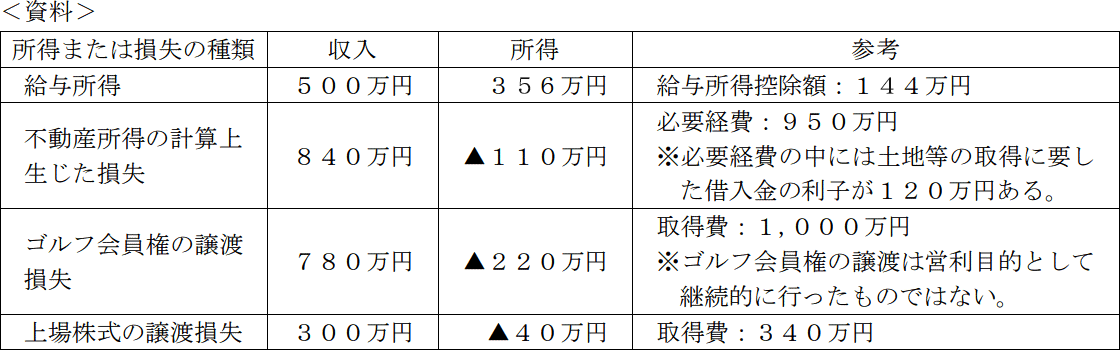

会社員の岡さんの当年分の所得等が下記<資料>のとおりである場合、岡さんが当年分の所得税の確定申告をする際に、給与所得と損益通算できる損失に関する次の記述のうち、最も適切なものはどれか。なお、▲が付された所得の金額は、その所得に損失が発生していることを意味するものとする。

- 不動産所得の計算上生じた損失▲110万円と損益通算できる。

- 不動産所得の計算上生じた損失▲110万円およびゴルフ会員権の譲渡損失▲220万円と損益通算できる。

- ゴルフ会員権の譲渡損失▲220万円および上場株式の譲渡損失▲40万円と損益通算できる。

- 損益通算できる損失はない。

広告

広告

正解 4

分野

科目:D.タックスプランニング細目:4.損益通算

解説

〔不動産所得〕

不動産所得の損失は、他の所得と損益通算することができますが、損失のうち「土地等の取得に要した借入金の利子」に相当する額は損益通算の対象とはなりません。損失の110万円から土地借入金の利子120万円を控除すると、他の所得と損益通算できる損失は「110万円-120万円=▲10万円 → 0円」となります。このため、他の所得と損益通算可能な損失はゼロとなります。

〔譲渡所得:ゴルフ会員権〕

ゴルフ会員権は総合課税の対象ですが、生活に通常必要でない資産の譲渡により生じた損失は、損益通算の対象外とされます。ゴルフ会員権はこの"生活に通常必要でない資産"に分類されているため、その譲渡損失を損益通算することはできません。他にも、1個又は1組の価額が30万円を超える貴金属等、リゾート会員権、スポーツカー、競走馬などが"生活に通常必要でない資産"とされています。

〔譲渡所得:上場株式〕

上場株式の売却に係る譲渡所得は分離課税のため、その損失を給与所得と損益通算することはできません。譲渡所得のうち総合課税の他の所得と損益通算ができるのは、同じく総合課税の対象となる譲渡所得の損失に限られます。

したがって[4]の「損益通算できる損失はない。」が適切な記述とわかります。

不動産所得の損失は、他の所得と損益通算することができますが、損失のうち「土地等の取得に要した借入金の利子」に相当する額は損益通算の対象とはなりません。損失の110万円から土地借入金の利子120万円を控除すると、他の所得と損益通算できる損失は「110万円-120万円=▲10万円 → 0円」となります。このため、他の所得と損益通算可能な損失はゼロとなります。

〔譲渡所得:ゴルフ会員権〕

ゴルフ会員権は総合課税の対象ですが、生活に通常必要でない資産の譲渡により生じた損失は、損益通算の対象外とされます。ゴルフ会員権はこの"生活に通常必要でない資産"に分類されているため、その譲渡損失を損益通算することはできません。他にも、1個又は1組の価額が30万円を超える貴金属等、リゾート会員権、スポーツカー、競走馬などが"生活に通常必要でない資産"とされています。

〔譲渡所得:上場株式〕

上場株式の売却に係る譲渡所得は分離課税のため、その損失を給与所得と損益通算することはできません。譲渡所得のうち総合課税の他の所得と損益通算ができるのは、同じく総合課税の対象となる譲渡所得の損失に限られます。

したがって[4]の「損益通算できる損失はない。」が適切な記述とわかります。

広告

広告