FP2級 2020年1月 実技(FP協会:資産設計)問37(改題)

問37

貴博さんは、自分が死亡した場合に備えて、自宅(土地・建物)を友里さんに生前贈与することを検討している。仮に現時点で貴博さんが保有する自宅(土地・建物)の持分すべてを、贈与税の配偶者控除を活用して友里さんに生前贈与した場合、友里さんが納付すべき贈与税額として、正しいものはどれか。なお、友里さんは贈与税の配偶者控除の適用を受けるための要件をすべて満たしており、2026年においてこれ以外に贈与により取得する財産はないものとする。

<自宅の相続税評価額(貴博さんの持分)>

土地:2,000万円

建物:500万円

<自宅の相続税評価額(貴博さんの持分)>

土地:2,000万円

建物:500万円

- なし(贈与税は発生しない)

- 485,000円

- 530,000円

- 850,000円

広告

広告

正解 3

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

婚姻期間20年以上の配偶者から居住用不動産またはその購入資金を贈与され、一定の要件のもとに贈与税の配偶者控除の適用を受けた場合、基礎控除110万円とは別に最高2,000万円を控除することができます。

設問には「持分すべてを贈与」とあるので、友里さんの受贈額は2,500万円です。贈与税の配偶者控除と暦年課税の基礎控除110万円の差し引くと、贈与税の課税価格は、

2,500万円-(2,000万円+110万円)=390万円

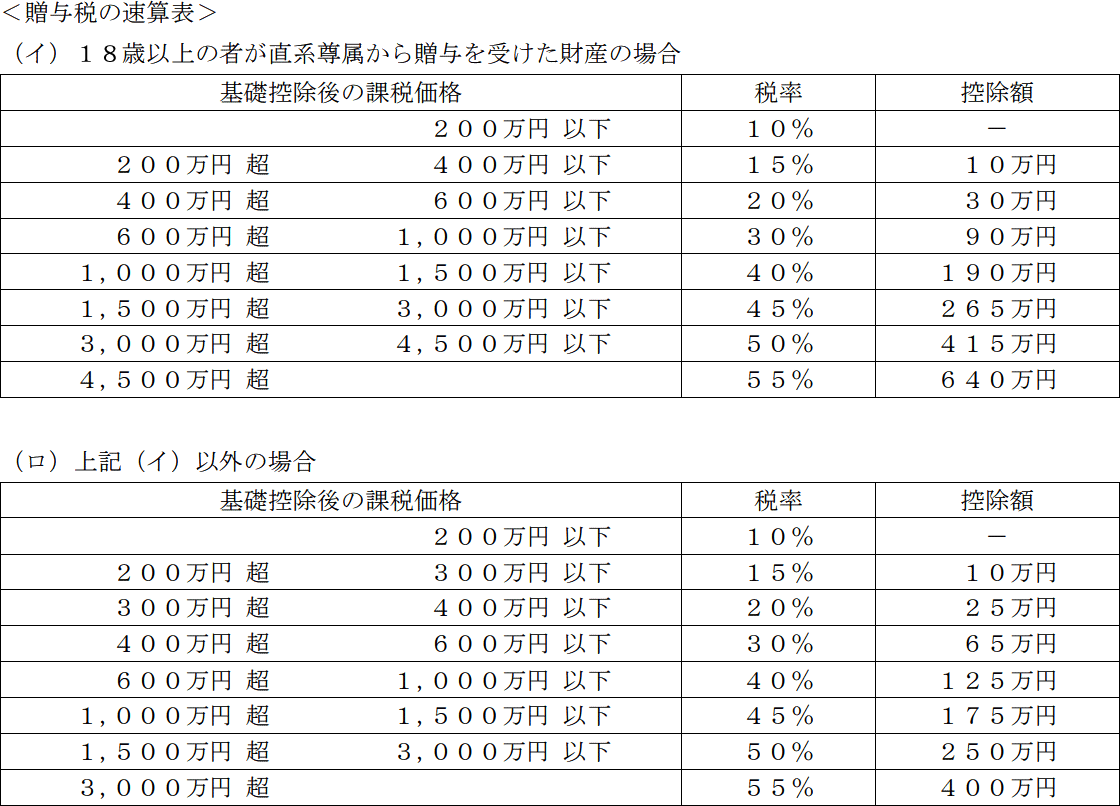

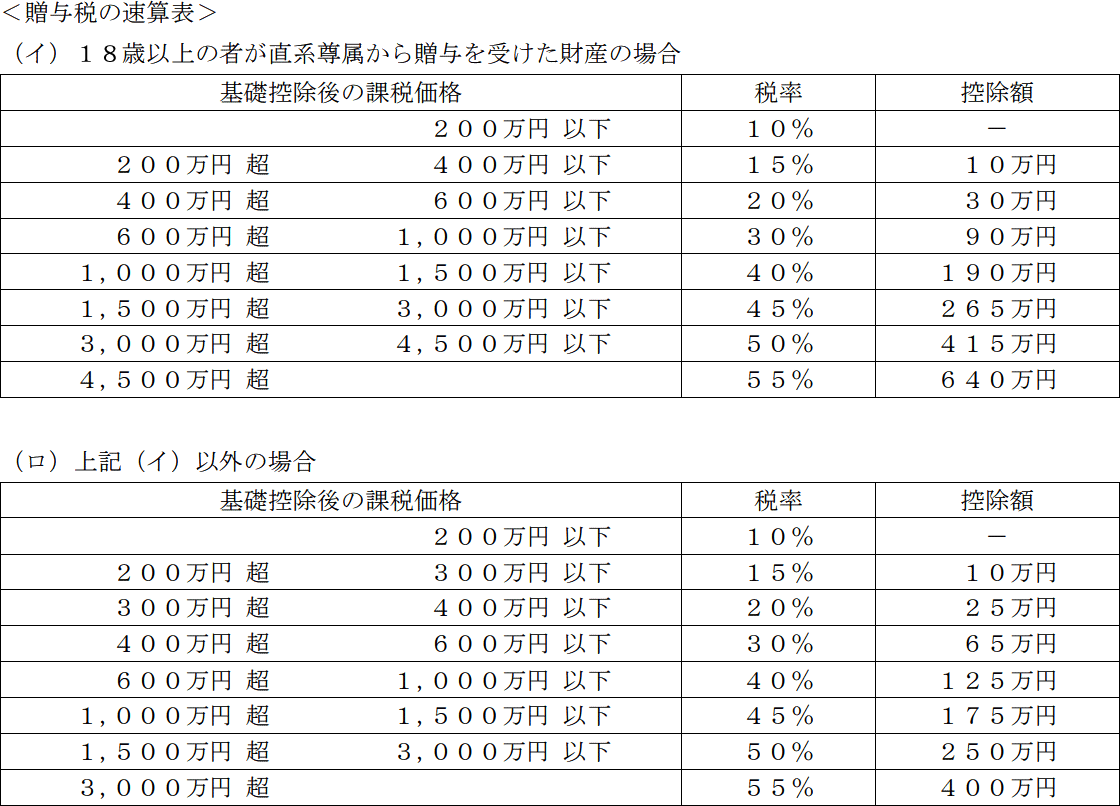

夫は直系尊属ではないので<贈与税の速算表>の(ロ)を使用して贈与税額を求めます。

390万円×20%-25万円=530,000円

したがって[3]が正解です。

設問には「持分すべてを贈与」とあるので、友里さんの受贈額は2,500万円です。贈与税の配偶者控除と暦年課税の基礎控除110万円の差し引くと、贈与税の課税価格は、

2,500万円-(2,000万円+110万円)=390万円

夫は直系尊属ではないので<贈与税の速算表>の(ロ)を使用して贈与税額を求めます。

390万円×20%-25万円=530,000円

したがって[3]が正解です。

広告

広告