FP2級 2020年1月 実技(金財:個人)問15

問15

Aさんの相続等に関する以下の文章の空欄①~④に入る最も適切な数値を、下記の〈数値群〉のなかから選び、その記号を解答用紙に記入しなさい。

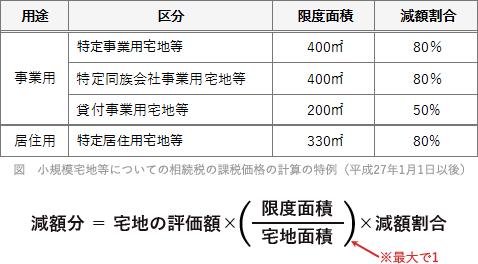

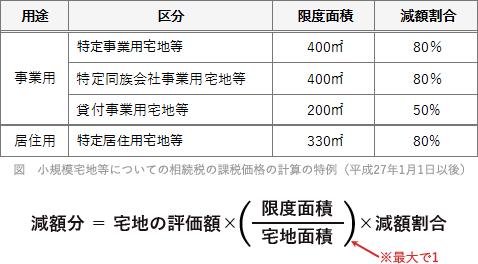

- 「妻Bさんが自宅の敷地を相続により取得し、当該敷地の全部について、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けた場合、減額される金額は(①)万円となります。なお、自宅の敷地について優先して本特例の適用を受けた場合、貸付事業用宅地等として適用を受けることができる面積は所定の算式により調整しなければなりません」

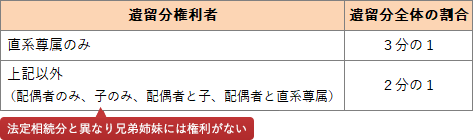

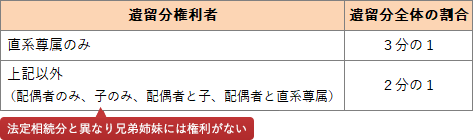

- 「遺言により賃貸マンション等の相続財産の大半を長女Cさんに相続させた場合、長男Dさんの遺留分を侵害する可能性があります。仮に、遺留分算定の基礎となる財産の価額が6億円である場合、長男Dさんの遺留分の金額は(②)万円となります」

- 「相続税の申告期限までに遺産分割協議が調わなかった場合、相続税の申告時において、未分割の財産に対して配偶者に対する相続税額の軽減や小規模宅地等についての相続税の課税価格の計算の特例の適用を受けることができないというデメリットが生じます。その場合、相続税の申告の際に『申告期限後(③)年以内の分割見込書』を税務署に提出し、申告期限後(③)年以内に遺産分割協議が成立すれば、それらの特例の適用を受けるため、分割後(④)カ月以内に更正の請求を行うことができます」

- イ.1

- ロ.2

- ハ.3

- ニ.4

- ホ.5

- ヘ.6

- ト.1,400

- チ.3,500

- リ.3,750

- ヌ.5,600

- ル.7,500

- ヲ.15,000

| ① | ② | ③ | ④ |

広告

広告

正解

| ① | ② | ③ | ④ |

| ヌ | ル | ハ | ニ |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

小規模宅地等の評価減の特例では、特定居住用宅地等に該当すれば、330㎡を限度として80%の減額割合があります。 自宅敷地は240㎡であり、すべて減額割合の対象になるので、本特例の減額分は、

自宅敷地は240㎡であり、すべて減額割合の対象になるので、本特例の減額分は、

7,000万円×80%=5,600万円

よって、正解は[ヌ]の5,600(万円)になります。

〔②について〕

遺留分とは、相続人のうち配偶者、子、直系尊属だけに認められる最低限の遺産取得分のことです。法定相続人が直系尊属のみの場合は相続財産の3分の1、それ以外は相続財産の2分の1が認められています。 遺留分の金額は、遺留分全体の金額にその人の法定相続分を乗じて求めます。長男Dさんの法定相続分は「1/2×1/2=1/4」、遺留分全体の金額は「6億円×1/2=3億円」なので、

遺留分の金額は、遺留分全体の金額にその人の法定相続分を乗じて求めます。長男Dさんの法定相続分は「1/2×1/2=1/4」、遺留分全体の金額は「6億円×1/2=3億円」なので、

3億円×1/4=7,500万円

よって、正解は[ル]の7,500(万円)になります。

〔③について〕

相続税の申告期限までに遺産分割協議がまとまらなかった場合でも、相続税の申告期限までに仮の申告と納税をしなければなりません。このとき、未分割の財産について各種特例の適用を受けることはできませんが、申告時に「申告期限後3年以内の分割見込書」を提出し、実際に申告期限後3年以内に遺産分割協議が成立すれば、遡って特例を受けることができます。

〔④について〕

「申告期限後3年以内の分割見込書」を提出した場合は、暫定的に法定相続分で分割したとして相続税を納めます。その後、実際に3年以内に分割が行われた場合、納めるべき税額が減った人は4カ月以内に更正の請求を行い、増えた人は修正申告書を提出することになります。

よって、正解は[ニ]の4(カ月)になります。

小規模宅地等の評価減の特例では、特定居住用宅地等に該当すれば、330㎡を限度として80%の減額割合があります。

7,000万円×80%=5,600万円

よって、正解は[ヌ]の5,600(万円)になります。

〔②について〕

遺留分とは、相続人のうち配偶者、子、直系尊属だけに認められる最低限の遺産取得分のことです。法定相続人が直系尊属のみの場合は相続財産の3分の1、それ以外は相続財産の2分の1が認められています。

3億円×1/4=7,500万円

よって、正解は[ル]の7,500(万円)になります。

〔③について〕

相続税の申告期限までに遺産分割協議がまとまらなかった場合でも、相続税の申告期限までに仮の申告と納税をしなければなりません。このとき、未分割の財産について各種特例の適用を受けることはできませんが、申告時に「申告期限後3年以内の分割見込書」を提出し、実際に申告期限後3年以内に遺産分割協議が成立すれば、遡って特例を受けることができます。

〔④について〕

「申告期限後3年以内の分割見込書」を提出した場合は、暫定的に法定相続分で分割したとして相続税を納めます。その後、実際に3年以内に分割が行われた場合、納めるべき税額が減った人は4カ月以内に更正の請求を行い、増えた人は修正申告書を提出することになります。

よって、正解は[ニ]の4(カ月)になります。

広告

広告