FP2級 2021年5月 実技(金財:生保)問14

問14

「小規模宅地等についての相続税の課税価格の計算の特例」(以下、「本特例」という)に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「Aさんが自宅(実家)の敷地を相続し、特定居住用宅地等として本特例の適用を受けた場合、その敷地の400㎡までを限度面積として、評価額の80%相当額を減額した金額を、相続税の課税価格に算入すべき価額とすることができます」

- 「Aさんが自宅(実家)の敷地を相続し、当該敷地を相続税の申告期限前に売却した場合であっても、本特例の適用を受けることができます」

- 「自宅(実家)の敷地と賃貸アパートの敷地について、本特例の適用を受けようとする場合、適用対象面積の調整はせず、それぞれの宅地等の適用対象の限度面積まで適用を受けることができます」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| × | × | × |

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

- ×不適切。400㎡ではありません。特定居住用宅地等に該当した場合、330㎡までの部分について80%の減額を受けられます。

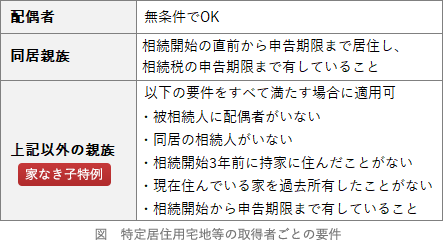

- ×不適切。被相続人の自宅の敷地(特定居住用宅地等)には取得者ごとの要件が定められています。取得者が配偶者以外の場合は、少なくとも相続税の申告期限まで当該敷地を有していることが適用要件となっているので本肢は誤りです。

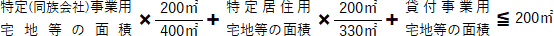

- ×不適切。小規模宅地等の評価減の特例において、貸付事業用宅地等とそれ以外の宅地がある場合、以下の式により適用限度面積の調整が行われます。

広告

広告