FP2級 2021年9月 実技(金財:生保)問14(改題)

問14

生前贈与に関する以下の文章の空欄①~③に入る最も適切な数値を、解答用紙に記入しなさい。

- 「Aさんが生前贈与を実行するにあたっては、暦年課税による贈与、相続時精算課税制度による贈与、教育資金の非課税制度を活用した贈与などが考えられます。仮に、長女Cさんが暦年課税(各種非課税制度の適用はない)により、2025年中にAさんから現金600万円の贈与を受けた場合、贈与税額は(①)万円となります」

- 「Aさんが長女Cさんに現金を贈与し、長女Cさんが相続時精算課税制度を選択した場合、基礎控除額を控除した後の残額の累計で(②)万円までの贈与について贈与税は課されませんが、その額を超える部分については、一律(③)%の税率により贈与税が課されます」

| ①万円 |

| ②万円 |

| ③% |

広告

広告

正解

| ① 68(万円) |

| ② 2,500(万円) |

| ③ 20(%) |

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

〔①について〕

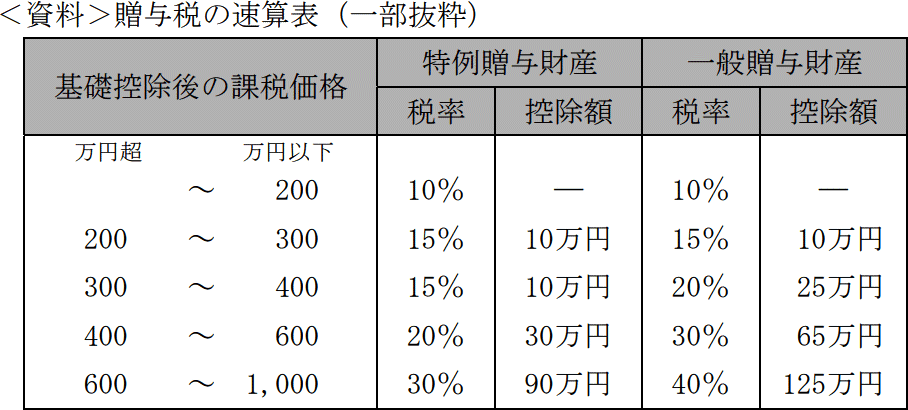

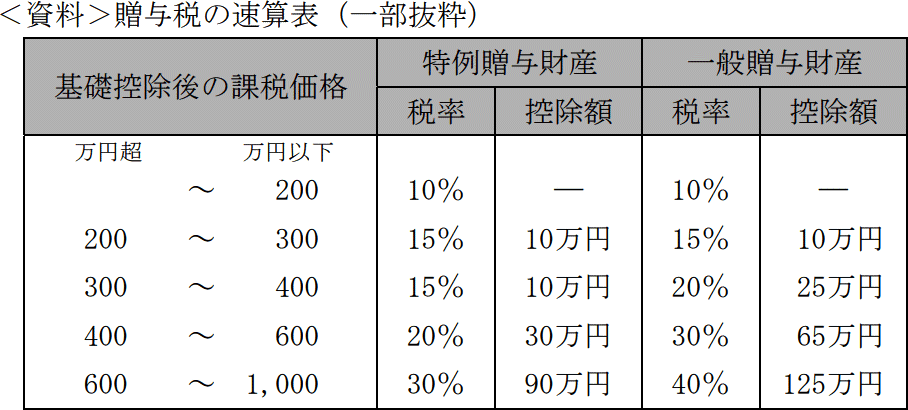

贈与税の暦年課税では、1年間の贈与財産の合計額から基礎控除額110万円を差し引いて課税価格を求め、課税価格に所定の税率を乗じて計算します。仮に600万円分の贈与を受けたとすると、贈与税の課税価格は「600万円-110万円=490万円」になります。

暦年課税の税率は一般贈与財産用と特例贈与財産用に区分されています。特例贈与財産とは、直系尊属(祖父母・父母など)から、その年の1月1日において18歳以上の子・孫などへの贈与のことです。特例贈与財産に該当しない贈与には一般贈与財産用を使います。

Aさん(父)から長女Cさん(40歳)への贈与は特例贈与に該当するので、特例贈与財産の計算式を使います。

490万円×20%-30万円=68万円

よって、正解は68(万円)になります。

〔②、③について〕

相続時精算課税を選択すると、特定贈与者ごとに、基礎控除額を控除した後の残額の累計で2,500万円までの贈与について贈与税が非課税となります。2,500万円を超えた部分は、一律20%の税率で贈与税が課されます。

よって、②は2,500(万円)、③は20(%)が正解となります。

贈与税の暦年課税では、1年間の贈与財産の合計額から基礎控除額110万円を差し引いて課税価格を求め、課税価格に所定の税率を乗じて計算します。仮に600万円分の贈与を受けたとすると、贈与税の課税価格は「600万円-110万円=490万円」になります。

暦年課税の税率は一般贈与財産用と特例贈与財産用に区分されています。特例贈与財産とは、直系尊属(祖父母・父母など)から、その年の1月1日において18歳以上の子・孫などへの贈与のことです。特例贈与財産に該当しない贈与には一般贈与財産用を使います。

Aさん(父)から長女Cさん(40歳)への贈与は特例贈与に該当するので、特例贈与財産の計算式を使います。

490万円×20%-30万円=68万円

よって、正解は68(万円)になります。

〔②、③について〕

相続時精算課税を選択すると、特定贈与者ごとに、基礎控除額を控除した後の残額の累計で2,500万円までの贈与について贈与税が非課税となります。2,500万円を超えた部分は、一律20%の税率で贈与税が課されます。

よって、②は2,500(万円)、③は20(%)が正解となります。

広告

広告