FP2級 2022年1月 実技(金財:生保)問10

問10

Aさんの2025年分の所得税の課税に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「一時払養老保険は金融類似商品に該当するため、Aさんが受け取った満期保険金に係る保険差益は源泉分離課税の対象となります」

- 「Aさんの場合、総所得金額に算入される一時所得の金額が20万円を超えるため、所得税の確定申告をしなければなりません」

- 「Aさんは、給与収入の金額が850万円を超え、かつ、扶養親族を有しているため、総所得金額の計算上、所得金額調整控除として、給与収入の金額から850万円を控除した金額の10%相当額を給与所得の金額から控除します」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| × | 〇 | × |

分野

科目:D.タックスプランニング細目:2.所得税の仕組み

解説

- ×不適切。一時払養老保険を契約から5年以内に解約すると、金融類似商品としてその保険差益は源泉分離課税の対象となります。しかし、Aさんが受け取るのは、一時払養老保険(10年満期)の満期保険金なので、保険差益は一時所得として総合課税の対象となります。

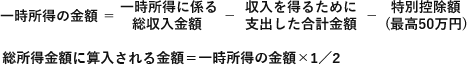

- 〇適切。一時所得の金額は以下の式で計算します。解約返戻金・満期保険金の合計が収入金額、正味払込保険料の合計が支出金額になるので、

(320万円+520万円)-(300万円+400万円)-50万円=90万円

90万円×1/2=45万円

給与所得・退職所得以外の合計所得が20万円を超える場合には確定申告の義務者となります。したがって、総所得金額に算入される一時所得の金額が20万円を超えるAさんは確定申告をしなければなりません。 - ×不適切。所得金額調整控除(子ども等)は、その年の給与収入の金額が850万円を超える給与所得者で以下のいずれかに該当する者が受けられる控除です。

- 23歳未満の扶養親族を有する者

- 本人、同一生計配偶者または扶養親族が特別障害者である者

【参考】本控除は2020年に給与所得控除額の上限が減額された(210万円→195万円)ことに伴い、子ども等を有している納税者の負担を増やさないようにする配慮から創設されたものです。

広告

広告