FP2級 2022年5月 実技(FP協会:資産設計)問15

問15

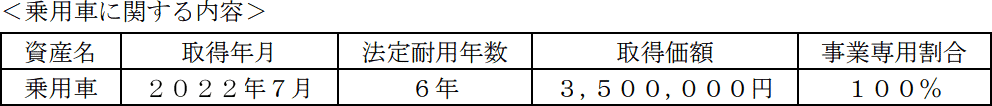

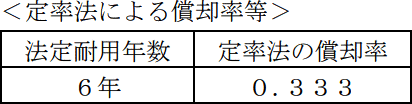

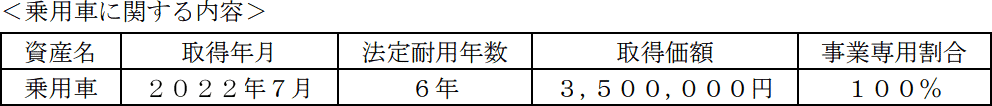

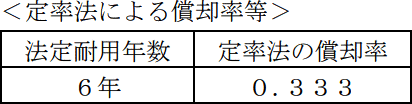

飲食店を営む個人事業主の柴田さんは、前年7月に乗用車(新車)を購入し、その日から当年12月まで引き続き事業の用に供している。購入した乗用車に関する内容が以下のとおりである場合、柴田さんの当年分の所得税における事業所得の金額の計算上、必要経費に算入すべき減価償却費の金額として、正しいものはどれか。なお、柴田さんは個人事業の開業年(6年前)において、車両の減価償却方法として定率法を選択している。また、償却保証額は考慮しないこととし、計算過程および計算結果において、円未満の端数が生じたときは、これを切り上げること。

- 583,334円

- 777,389円

- 971,445円

- 1,165,500円

広告

広告

正解 3

分野

科目:D.タックスプランニング細目:2.所得税の仕組み

解説

代表的な減価償却方法として「定額法」と「定率法」の2つがあります。原則的な償却方法は定額法ですが、税務署長に届け出ることで定率法を選択することが可能です。本問では、開業年において車両の減価償却方法として定率法を選択しているため、定率法で償却することができます。

定率法の減価償却費は「未償却残高×定率法償却率」で求めます。例えば、100万円の減価償却資産を取得して、償却率0.200の定率法で償却していく場合、1年目は「100万円×0.2=20万円」、2年目は「80万円×0.2=16万円」というように減価償却費を計上していくことになります。期の途中で取得したときはその年については月割りで計算して求めます。

本問は、前年7月に購入した減価償却資産の当年分の減価償却費を求めるため、最初に当年初の未償却残高を求める必要があります。前年は6カ月間だけ使用したので、前年の決算で計上された減価償却費は、

3,500,000円×0.333×6カ月12カ月=582,750円

よって、当年初の未償却残高は、

3,500,000円-582,750円=2,917,250円

この未償却残高に償却率を乗じた額が、当年に計上する減価償却費となります。

2,917,250円×0.333=971,444.2…円

(円未満を切り上げ)971,445円

以上より、[3]の971,445円が正解です。

定率法の減価償却費は「未償却残高×定率法償却率」で求めます。例えば、100万円の減価償却資産を取得して、償却率0.200の定率法で償却していく場合、1年目は「100万円×0.2=20万円」、2年目は「80万円×0.2=16万円」というように減価償却費を計上していくことになります。期の途中で取得したときはその年については月割りで計算して求めます。

本問は、前年7月に購入した減価償却資産の当年分の減価償却費を求めるため、最初に当年初の未償却残高を求める必要があります。前年は6カ月間だけ使用したので、前年の決算で計上された減価償却費は、

3,500,000円×0.333×6カ月12カ月=582,750円

よって、当年初の未償却残高は、

3,500,000円-582,750円=2,917,250円

この未償却残高に償却率を乗じた額が、当年に計上する減価償却費となります。

2,917,250円×0.333=971,444.2…円

(円未満を切り上げ)971,445円

以上より、[3]の971,445円が正解です。

広告

広告