FP2級 2022年5月 実技(金財:個人)問9(改題)

問9

Aさんの2025年分の所得税における所得控除に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「妻Bさんの合計所得金額は58万円以下であるため、Aさんは配偶者控除の適用を受けることができます」

- 「長男Cさんの合計所得金額は58万円以下であるため、Aさんは、長男Cさんに係る扶養控除の適用を受けることができ、その控除額は38万円です」

- 「Aさんがセルフメディケーション税制の適用を受けるためには、Aさん自身に加え、生計を一にする妻Bさんおよび長男Cさんが定期健康診断や予防接種などの一定の取組みを行っている必要があります」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| 〇 | 〇 | × |

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 〇適切。配偶者控除には、配偶者の合計所得金額が58万円以下、配偶者が事業専従者ではない、納税者の合計所得金額が1,000万円以下などの要件があります。

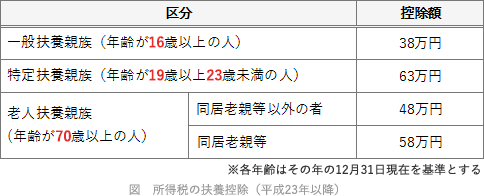

妻Bさんは、給与収入100万円と公的年金収入35万円を得ていますが、給与収入から給与所得控除額を差し引くと給与所得は35万円、公的年金収入から公的年金等控除額を引くと雑所得は0円なので、合計所得金額は35万円で所得要件を満たします。 - 〇適切。扶養控除は、生計を一にしている年末時点で16歳以上の親族であって合計所得金額が58万円以下の人を有する場合に適用を受けることができます。長男Cさんは28歳であり給与収入123万円以下(所得58万円以下)なので、一般扶養親族として扶養控除の対象となります。よって、長男Cさんに係る扶養控除の控除額は38万円です。

- ×不適切。セルフメディケーション税制は医療費控除の特例であり、納税者本人や納税者本人と生計を一にする配偶者・親族が支払った特定一般用医薬品購入費が12,000円を超える場合に、その超える金額(最高88,000円)を医療費控除として申請することができます。セルフメディケーション税制では、申告する納税者自身が定期健康診断の受診等の「健康の保持増進及び疾病の予防に関する一定の取組」を行っていることが適用条件となっていますが、申告される方と生計を一にする配偶者その他の親族の方が「一定の取組」を行っている必要はありません。

広告

広告