FP2級 2022年9月 実技(FP協会:資産設計)問19

問19

下記<資料>の宅地(貸家建付地)に係る路線価方式による相続税評価額の計算式として、正しいものはどれか。

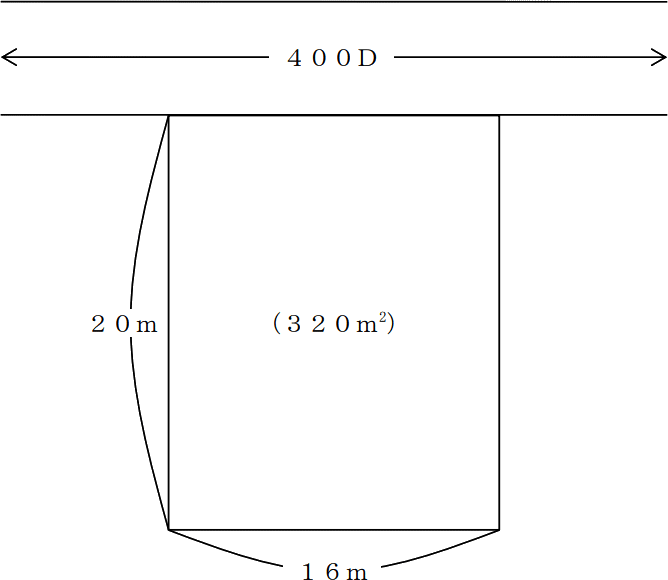

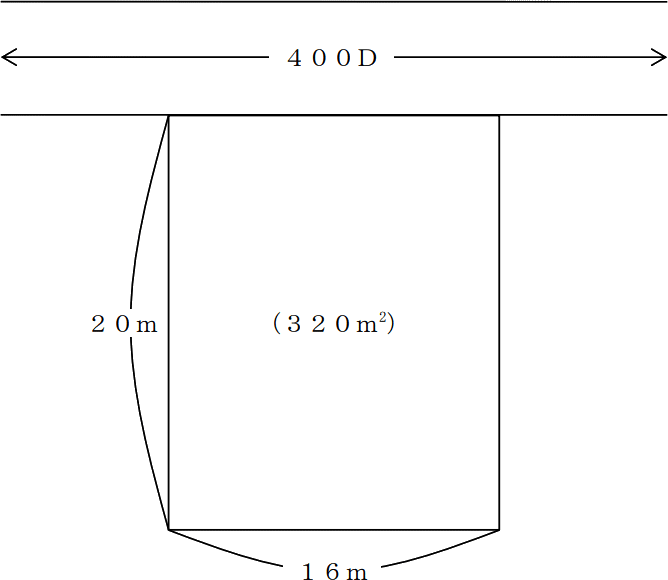

<資料>

<資料>

- 奥行価格補正率 1.00

- 借地権割合 60%

- 借家権割合 30%

- この宅地には宅地所有者の所有する賃貸アパートが建っており、現在すべて賃貸中となっている。

- その他の記載のない条件は一切考慮しないものとする。

- 400,000円×1.00×320㎡

- 400,000円×1.00×320㎡×60%

- 400,000円×1.00×320㎡×(1-60%)

- 400,000円×1.00×320㎡×(1-60%×30%×100%)

広告

広告

正解 4

分野

科目:F.相続・事業承継細目:6.相続財産の評価(不動産)

解説

路線価方式とは、道路ごとに付された1㎡当たりの標準的な価格を基準に、宅地の形状等による補正を加えた価格によって評価する方式です。1つの道路のみに面している土地の、路線価方式による相続税評価額を求める計算式は次のとおりです。

路線価×奥行価格補正率×面積

道路に記されている"400D"とは、当該道路に面する土地の1㎡当たりの価格が400千円であることを示しています。対象地の面積は320㎡、奥行価格補正率は1.00ですので、自用地としての評価額は以下のように計算します。

400,000円×1.00×320㎡=128,000,000円 … ①

評価対象が自用地以外(借地権、貸宅地、貸家建付地)の場合、自用地価額を基準にそれぞれ以下の式で評価額を求めます。

①×(1-60%×30%×100%)

したがって[4]の式が正解です。

なお、[1]は自用地価額、[2]は借地権、[3]は貸宅地の算式です。

路線価×奥行価格補正率×面積

道路に記されている"400D"とは、当該道路に面する土地の1㎡当たりの価格が400千円であることを示しています。対象地の面積は320㎡、奥行価格補正率は1.00ですので、自用地としての評価額は以下のように計算します。

400,000円×1.00×320㎡=128,000,000円 … ①

評価対象が自用地以外(借地権、貸宅地、貸家建付地)の場合、自用地価額を基準にそれぞれ以下の式で評価額を求めます。

- (1)借地権

- 自用地価額×借地権割合

- (2)貸宅地

- 自用地価額×(1-借地権割合)

- (3)貸家建付地

- 自用地価額×(1-借地権割合×借家権割合×賃貸割合)

①×(1-60%×30%×100%)

したがって[4]の式が正解です。

なお、[1]は自用地価額、[2]は借地権、[3]は貸宅地の算式です。

広告

広告