FP2級 2022年9月 実技(FP協会:資産設計)問38

問38

孝一さんの弟である裕二さん(53歳)は、父の太郎さん(85歳)と叔母の恵子さん(78歳)から下記<資料>の贈与を受けた。裕二さんの2025年分の贈与税額を計算しなさい。なお、太郎さんからの贈与については、2024年から相続時精算課税制度の適用を受けている。また、解答に当たっては、解答用紙に記載されている単位に従うこと。

<資料>

<資料>

[2024年中の贈与]

- 太郎さんから贈与を受けた金銭の額:1,800万円

- 太郎さんから贈与を受けた金銭の額:1,500万円

- 恵子さんから贈与を受けた金銭の額:500万円

- 2024年中および2025年中に上記以外の贈与はないものとする。

- 上記の贈与は、住宅取得等資金の贈与ではない。

| 円 |

広告

広告

正解

| 1,690,000(円) |

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

【父からの贈与】

裕二さんは、父からの贈与について2024年から相続時精算課税制度の適用を受けています。

相続時精算課税制度の適用を受けると、特定贈与者ごとに、基礎控除額を控除した後の残額の累計で2,500万円までの贈与について贈与税が非課税となります。2,500万円を超えた部分は、一律20%の税率で贈与税が課されます。2024年分より相続時精算課税制度にも、暦年課税の基礎控除とは別に、受贈者ごとに年間110万円の基礎控除が創設されました。2024年分以降の贈与は基礎控除額を考慮して計算する必要があります。

2024年以降の基礎控除額を考慮すると、相続時精算課税の非課税枠を使用することになる額は以下のとおりです。

580万円×20%=116万円

【叔母からの贈与】

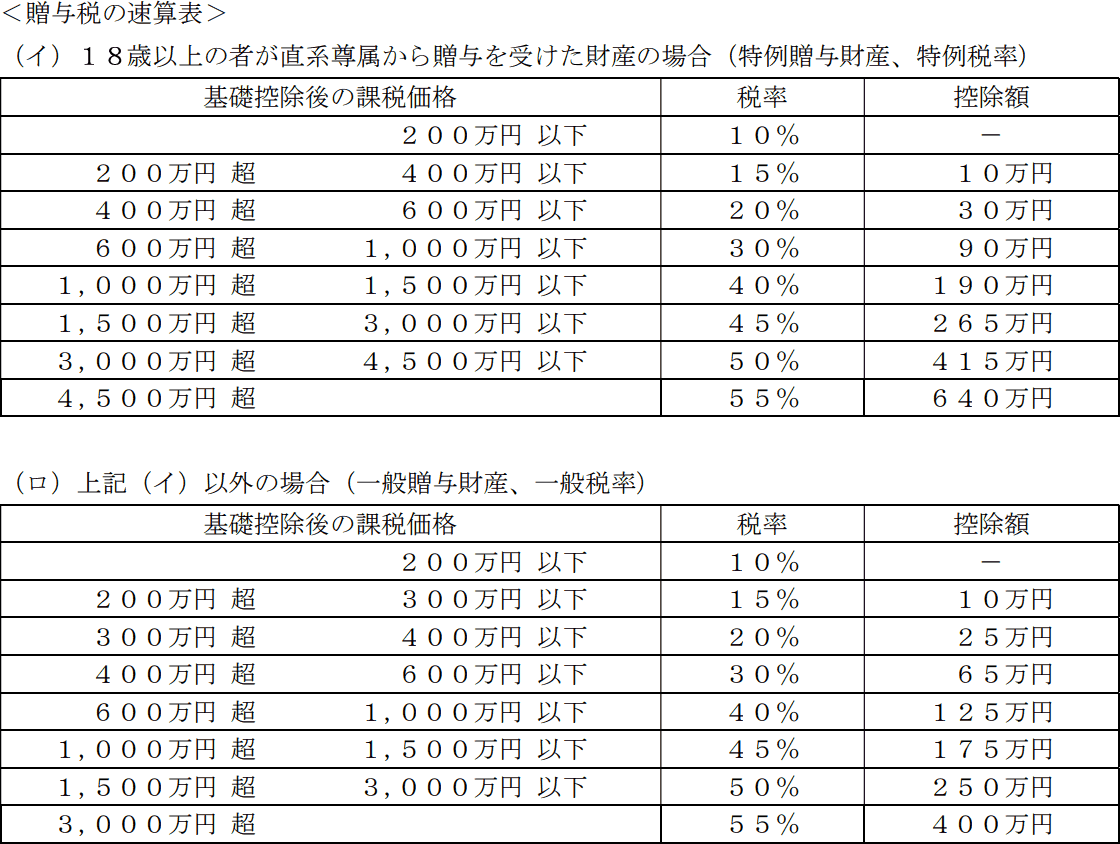

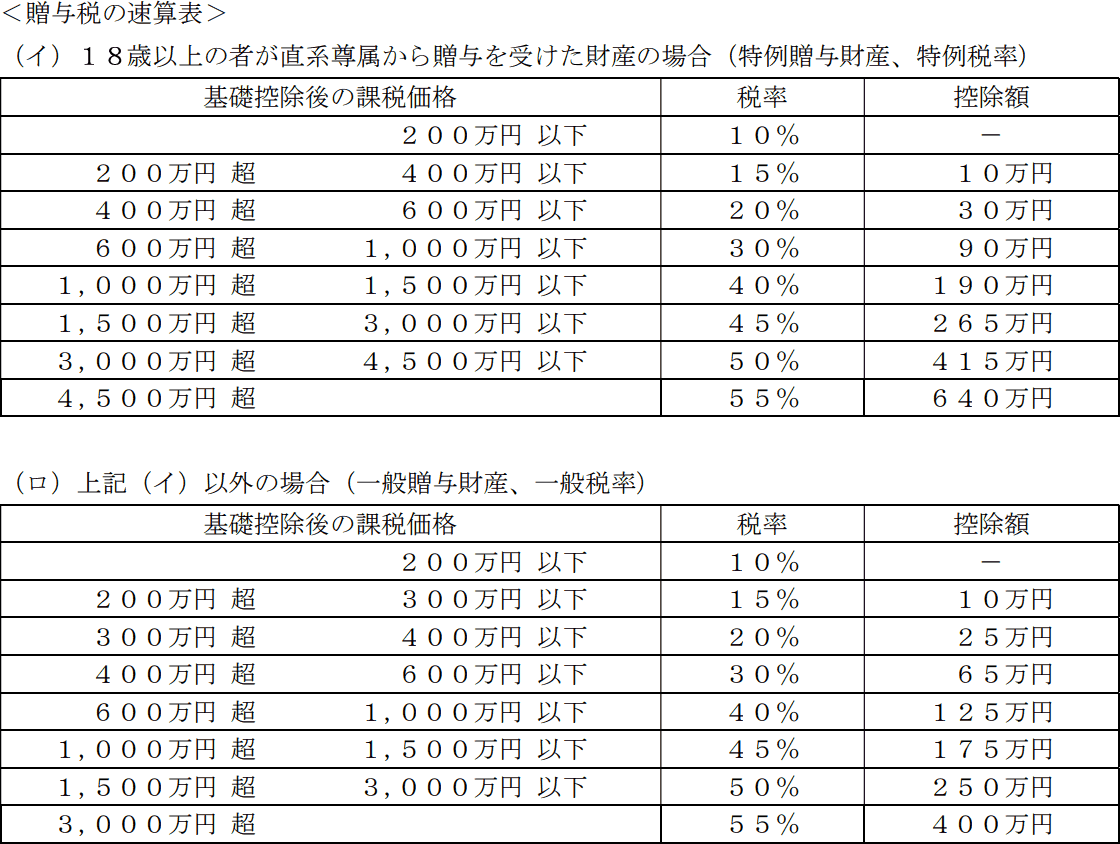

暦年課税なので110万円の基礎控除を差し引き、税率を掛けて贈与税を求めます。叔母は、直系尊属には該当しないため(ロ)の速算表を使用して、贈与税額を算出します。

500万円-110万円=390万円

390万円×20%-25万円=53万円

したがって、裕二さんの2025年分の贈与税額は、

116万円+53万円=1,690,000円

以上より、1,690,000円が正解となります。

【参考】相続時精算課税制度は、法改正によりやや複雑化し、これまでのように単純に2,500万円引くだけではなくなってしまいました。当サイトでは出題当時の設定で年号だけを新しくした問題を、現行法令に当てはめた解答・解説としていますが、今後は出題形式が変わってくる可能性があります。

裕二さんは、父からの贈与について2024年から相続時精算課税制度の適用を受けています。

相続時精算課税制度の適用を受けると、特定贈与者ごとに、基礎控除額を控除した後の残額の累計で2,500万円までの贈与について贈与税が非課税となります。2,500万円を超えた部分は、一律20%の税率で贈与税が課されます。2024年分より相続時精算課税制度にも、暦年課税の基礎控除とは別に、受贈者ごとに年間110万円の基礎控除が創設されました。2024年分以降の贈与は基礎控除額を考慮して計算する必要があります。

2024年以降の基礎控除額を考慮すると、相続時精算課税の非課税枠を使用することになる額は以下のとおりです。

- 2024年 1,800-110=1,690万円

- 2025年 1,500-110=1,390万円

580万円×20%=116万円

【叔母からの贈与】

暦年課税なので110万円の基礎控除を差し引き、税率を掛けて贈与税を求めます。叔母は、直系尊属には該当しないため(ロ)の速算表を使用して、贈与税額を算出します。

500万円-110万円=390万円

390万円×20%-25万円=53万円

したがって、裕二さんの2025年分の贈与税額は、

116万円+53万円=1,690,000円

以上より、1,690,000円が正解となります。

【参考】相続時精算課税制度は、法改正によりやや複雑化し、これまでのように単純に2,500万円引くだけではなくなってしまいました。当サイトでは出題当時の設定で年号だけを新しくした問題を、現行法令に当てはめた解答・解説としていますが、今後は出題形式が変わってくる可能性があります。

広告

広告