FP2級 2023年9月 実技(FP協会:資産設計)問17

問17

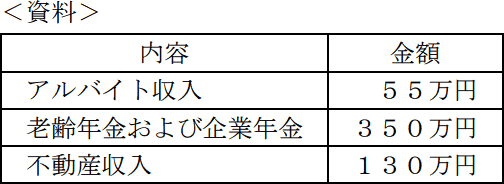

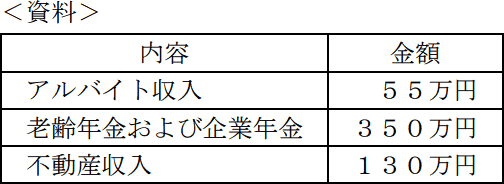

広尾さん(66歳)の当年分の収入等が下記<資料>のとおりである場合、広尾さんの当年分の所得税における総所得金額として、正しいものはどれか。なお、記載のない事項については一切考慮しないものとし、総所得金額が最も少なくなるように計算すること。

- アルバイト収入は給与所得控除額を控除する前の金額である。

- 老齢年金および企業年金は公的年金等控除額を控除する前の金額である。

- 不動産収入は土地の貸し付けによる地代収入であり、地代収入に係る必要経費は年間20万円である。また、広尾さんは青色申告者であり、青色申告特別控除10万円の適用を受けるものとする。なお、必要経費の20万円に青色申告特別控除額10万円は含まれていない。

- 335万円

- 345万円

- 355万円

- 390万円

広告

広告

正解 1

分野

科目:D.タックスプランニング細目:4.損益通算

解説

<資料>の3つの収入について、所得金額を計算していきます。

〔アルバイト収入 … 給与所得〕

給与所得は「給与収入-給与所得控除額」で求めます。55万円は給与所得控除前ですので、給与所得控除の最低額である65万円を控除すると給与所得は0円です。

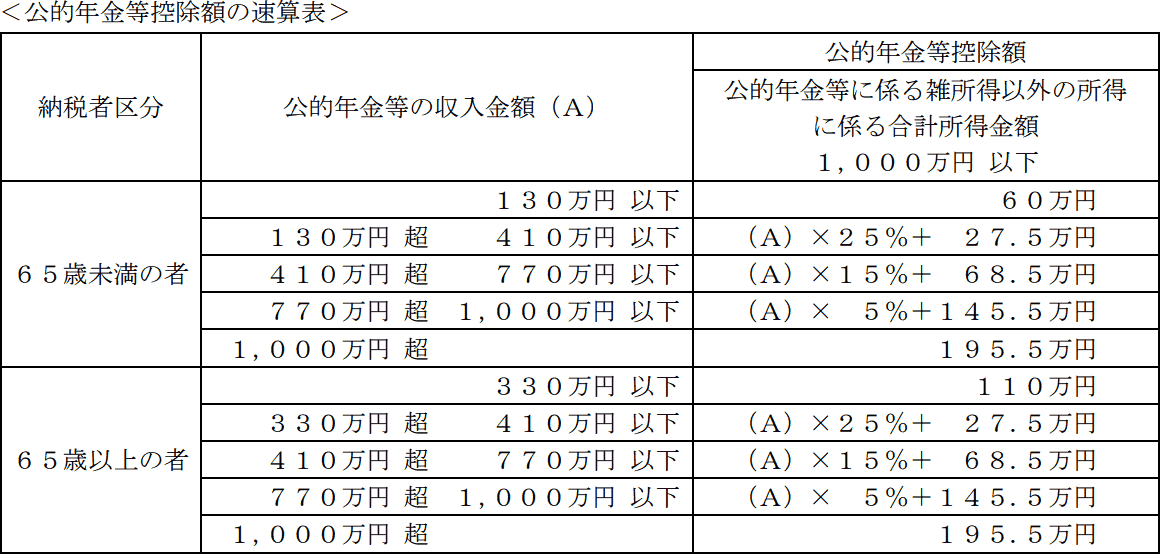

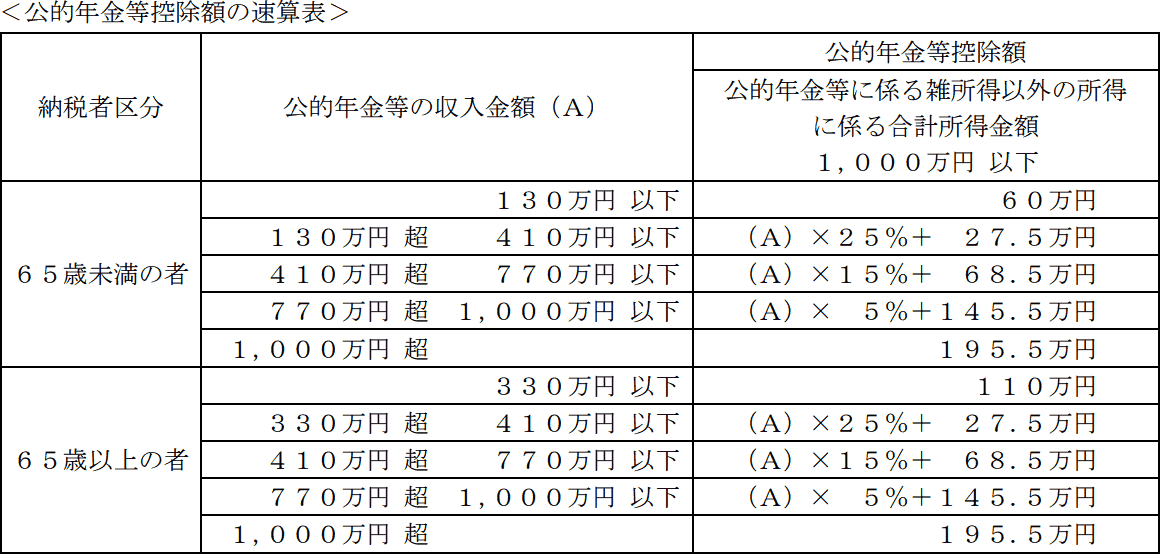

〔年金収入 … 雑所得〕

老齢厚生年金と企業年金は公的年金等に係る雑所得となり、その所得金額は「公的年金等収入金額-公的年金等控除額」で算出します。広尾さんは66歳で公的年金等は350万円なので、公的年金等控除額は<速算表>の「330万円超410万円以下」の区分で計算します。

公的年金等控除額 350万円×25%+27.5万円=115万円

公的年金等に係る雑所得 350万円-115万円=235万円

〔不動産収入 … 不動産所得〕

不動産所得は「総収入金額-必要経費-青色申告特別控除額」で計算します。必要経費20万円と青色申告特別控除10万円の控除前なので、2つを収入から差し引いて、

不動産所得 130万円-20万円-10万円=100万円

損益通算するべき損失はないので、総所得金額は3つの所得を合算して、

0円+235万円+100万円=335万円

したがって[1]が正解です。

〔アルバイト収入 … 給与所得〕

給与所得は「給与収入-給与所得控除額」で求めます。55万円は給与所得控除前ですので、給与所得控除の最低額である65万円を控除すると給与所得は0円です。

〔年金収入 … 雑所得〕

老齢厚生年金と企業年金は公的年金等に係る雑所得となり、その所得金額は「公的年金等収入金額-公的年金等控除額」で算出します。広尾さんは66歳で公的年金等は350万円なので、公的年金等控除額は<速算表>の「330万円超410万円以下」の区分で計算します。

公的年金等控除額 350万円×25%+27.5万円=115万円

公的年金等に係る雑所得 350万円-115万円=235万円

〔不動産収入 … 不動産所得〕

不動産所得は「総収入金額-必要経費-青色申告特別控除額」で計算します。必要経費20万円と青色申告特別控除10万円の控除前なので、2つを収入から差し引いて、

不動産所得 130万円-20万円-10万円=100万円

損益通算するべき損失はないので、総所得金額は3つの所得を合算して、

0円+235万円+100万円=335万円

したがって[1]が正解です。

広告

広告