FP2級 2023年9月 実技(金財:個人)問13

問13

不動産賃貸業の法人化に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

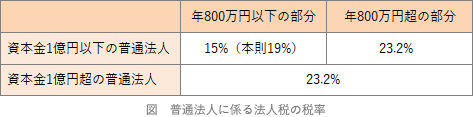

- 「AさんからX社に移転される不動産賃貸業に係る所得には、法人税が課されることになります。X社の資本金の額が1億円以下であって一定の中小法人に該当する場合は、所得金額のうち年1,000万円以下の部分に軽減税率が適用されるなど、法人化によって不動産賃貸業に係る所得に対する税負担が軽減される可能性があります」

- 「法人化に際して賃貸マンションの土地や建物をAさんからX社に譲渡する場合は、Aさんの譲渡所得に課される所得税や住民税の金額だけでなく、X社が支払うことになる土地や建物に係る不動産取得税、登録免許税等の金額についても事前に把握し、検討しておくことをお勧めします」

- 「法人化により、Aさんだけでなく、長男CさんがX社の役員となって役員報酬を得ることで、所得の分散を図ることができます」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| × | 〇 | 〇 |

分野

科目:F.相続・事業承継細目:10.事業と経営

解説

- ×不適切。法人税では課税所得に対し23.2%の税率が課されますが、期末資本金の額が1億円以下の一定の中小法人の場合、所得金額のうち800万円以下の部分について15%(本則19%)の軽減税率が適用されます。

- 〇適切。個人から法人に贈与すると「みなし譲渡課税」されるので、贈与は使えず、AさんからX社には適切な価格で売却する必要があります。賃貸不動産は相続税評価額ベースで合計2億7,000万円と高額ですから、Aさん側では譲渡所得に対する納税準備が必要ですし、X社も不動産取得税や登録免許税で取得価額の数%を支払う必要があります。これらを合わせると数千万円の負担となるので、納税負担を踏まえて検討を進めていく必要があります。

- 〇適切。不動産賃貸業を法人化(会社経営)にすると今までの収入が法人の所得となり、法人の収入から役員報酬を受け取る形になります。法人税は実効税率30%程度ですので、所得税+住民税の最高税率(55%)と比較すると低税率です。役員報酬として所得税はかかりますが、複数人に分散すればそれぞれ給与所得控除を使えて所得税率も下がるので、1人で4,000万円を計上するよりも税金の総額を抑えられる可能性があります。

【参考】

法人成りは、社会保険の加入義務や事務の煩雑化、法人の資金は自分の財布のように自由に使えないこと、法人の資産を個人に移す際に二重課税となることなどを勘案し、詳細な試算を行った上で決定すべきです。

広告

広告