FP2級 2025年1月 実技(FP協会:資産設計)問15

問15

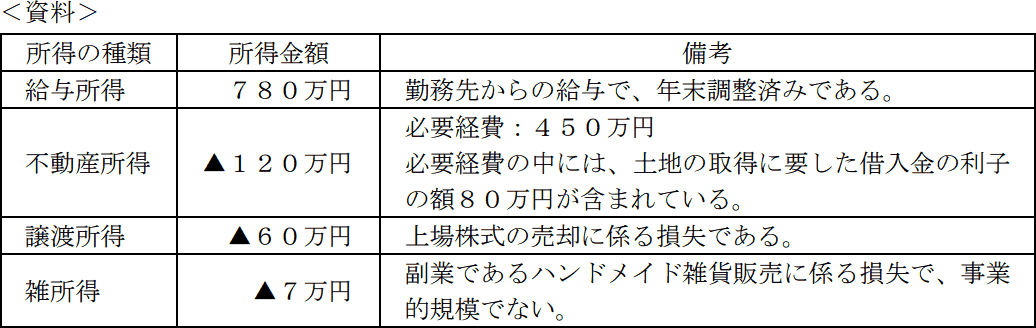

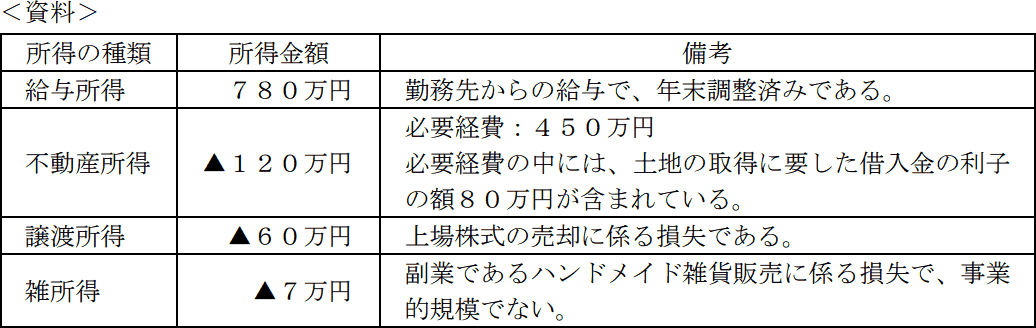

会社員である川久保さんの当年分の所得等が下記<資料>のとおりである場合、川久保さんが当年分の所得税の確定申告を行う際に、給与所得と損益通算により控除できる金額に関する次の記述のうち、最も適切なものはどれか。なお、記載のない事項については一切考慮しないものとし、▲が付された所得の金額は、その所得に損失が生じていることを意味するものとする。

- 不動産所得▲40万円が控除できる。

- 不動産所得▲40万円と雑所得▲7万円が控除できる。

- 不動産所得▲120万円が控除できる。

- 不動産所得▲120万円と譲渡所得▲60万円が控除できる。

広告

広告

正解 1

分野

科目:D.タックスプランニング細目:4.損益通算

解説

〔不動産所得〕

不動産所得の損失は、他の所得と損益通算することができますが、損失のうち「土地等の取得に要した借入金の利子」に相当する額は損益通算の対象とはなりません。このため通算可能な金額は、損失▲120万円から土地借入金の利子80万円を控除した「120万円-80万円=40万円」に制限されます。

〔譲渡所得:上場株式〕

上場株式の売却に係る譲渡所得は分離課税のため、その損失は給与所得と損益通算することはできません。

〔雑所得〕

損益通算をすることができるのは、不動産所得・事業所得・山林所得・譲渡所得で生じた損失に限られます。雑所得の損失は、そもそも損益通算の対象ではありません。

以上より、給与所得と損益通算できる金額は「不動産所得の▲40万円のみ」となります。したがって正解は[1]です。

不動産所得の損失は、他の所得と損益通算することができますが、損失のうち「土地等の取得に要した借入金の利子」に相当する額は損益通算の対象とはなりません。このため通算可能な金額は、損失▲120万円から土地借入金の利子80万円を控除した「120万円-80万円=40万円」に制限されます。

〔譲渡所得:上場株式〕

上場株式の売却に係る譲渡所得は分離課税のため、その損失は給与所得と損益通算することはできません。

〔雑所得〕

損益通算をすることができるのは、不動産所得・事業所得・山林所得・譲渡所得で生じた損失に限られます。雑所得の損失は、そもそも損益通算の対象ではありません。

以上より、給与所得と損益通算できる金額は「不動産所得の▲40万円のみ」となります。したがって正解は[1]です。

広告

広告