FP2級 2025年1月 実技(FP協会:資産設計)問16

問16

会社員の長谷川さんが、配当所得についてすべて総合課税による確定申告を選択した場合、下記<資料>に基づく長谷川さんの当年分の所得税における配当控除の金額として、正しいものはどれか。なお、記載のない事項については一切考慮しないものとする。

<資料>

<資料>

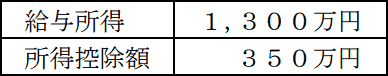

[長谷川さんの当年分の給与所得および所得控除額] [長谷川さんが当年中に受け取った配当等]

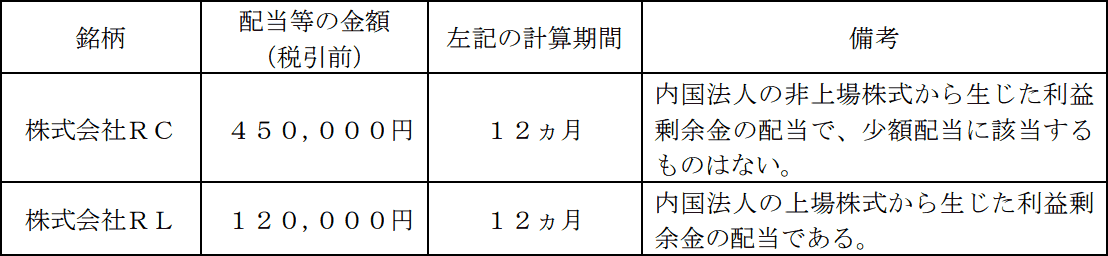

[長谷川さんが当年中に受け取った配当等] [配当控除の控除率]

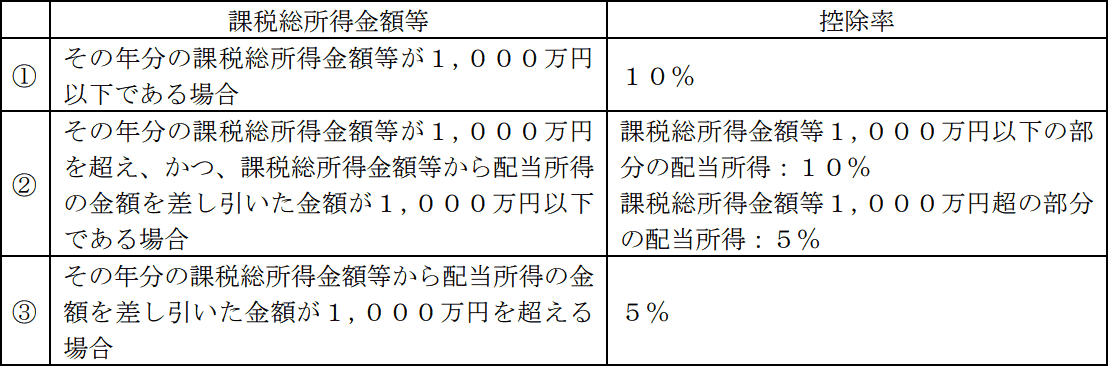

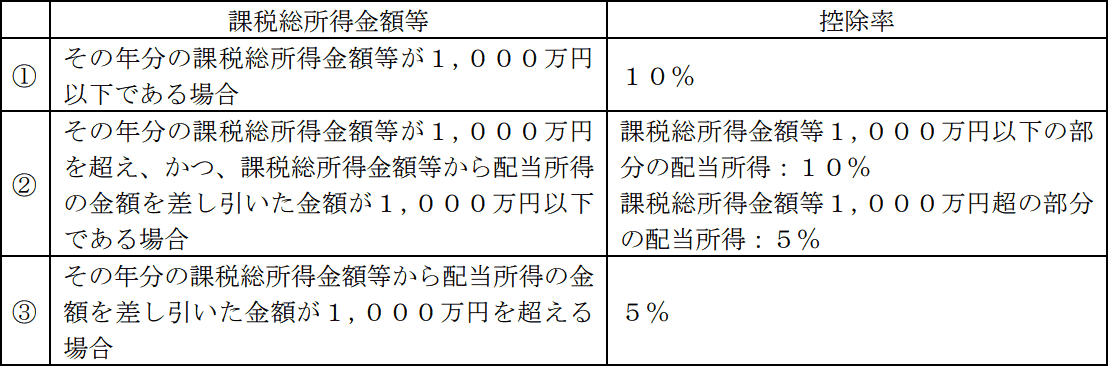

[配当控除の控除率]

- 28,500円

- 32,000円

- 53,500円

- 57,000円

広告

広告

正解 3

分野

科目:D.タックスプランニング細目:6.税額控除

解説

配当控除は、株式の配当などを受け取った場合に、総合課税を選ぶことで所得税額の一部を差し引くことができる制度です(税額控除)。この控除の対象となるのは、日本国内の企業から受け取る配当や投資信託の分配金などです。一方、外国企業からの配当は控除の対象外となります。

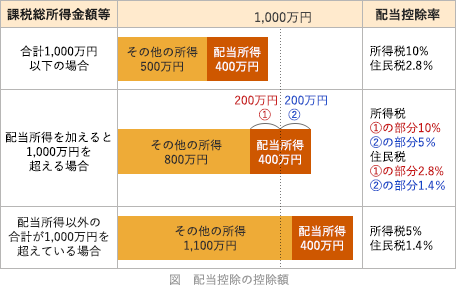

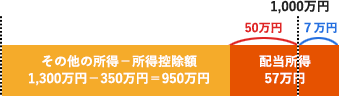

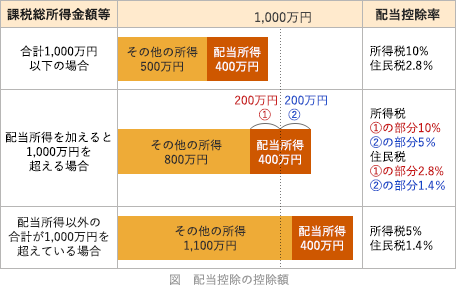

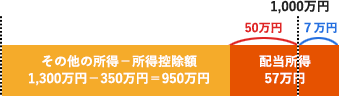

本問では株式会社RC、RLともに内国法人であるため、その利益剰余金の配当の合計である「45万円+12万円=57万円」が配当控除の対象となります。配当控除の金額は、資料で示されているように課税総所得金額に応じて配当所得の10%もしくは5%に相当する金額になります。 配当所得を加算する前の課税総所得金額は「1,300万円-350万円=950万円」であり、これに配当所得57万円を加算した場合、50万円が1,000万円以下、残り7万円が1,000万円超の部分となります。

配当所得を加算する前の課税総所得金額は「1,300万円-350万円=950万円」であり、これに配当所得57万円を加算した場合、50万円が1,000万円以下、残り7万円が1,000万円超の部分となります。 [配当控除の控除率]の②に該当し、1,000万円以下の部分には10%、1,000万円超の部分には5%の控除率が適用されます。以上より、配当控除の金額を求める算式は次のようになります。

[配当控除の控除率]の②に該当し、1,000万円以下の部分には10%、1,000万円超の部分には5%の控除率が適用されます。以上より、配当控除の金額を求める算式は次のようになります。

50万円×10%+7万円×5%

=50,000円+3,500円=53,500円

よって、正解は[3]の53,500円になります。

本問では株式会社RC、RLともに内国法人であるため、その利益剰余金の配当の合計である「45万円+12万円=57万円」が配当控除の対象となります。配当控除の金額は、資料で示されているように課税総所得金額に応じて配当所得の10%もしくは5%に相当する金額になります。

50万円×10%+7万円×5%

=50,000円+3,500円=53,500円

よって、正解は[3]の53,500円になります。

広告

広告