FP2級 2025年5月 実技(金財:個人)問12

問12

Aさんが甲土地上に賃貸マンションを建築した場合の課税に関する以下の文章の空欄①~③に入る最も適切な語句または数値を、下記の〈語句群〉のなかから選び、その記号を答えなさい。

「Aさんが甲土地上に賃貸マンションを建築し、不動産取得税および登録免許税を支払った場合、不動産所得の金額の計算上、いずれも必要経費に算入することが(①)。また、甲土地に係る固定資産税について、甲土地上に賃貸マンションを建築した場合、その課税標準を、1戸につき200㎡までの部分(小規模住宅用地)について課税標準となるべき価格の(②)分の1の額とする特例の適用を受けることができます。

なお、賃貸マンションの敷地となる甲土地は、Aさんの相続における相続税額の計算上、貸家建付地として評価されます。仮に、甲土地の自用地価額を1億円、借地権割合を60%、借家権割合を30%、賃貸割合を100%とした場合、甲土地の相続税評価額は(③)万円となります」

「Aさんが甲土地上に賃貸マンションを建築し、不動産取得税および登録免許税を支払った場合、不動産所得の金額の計算上、いずれも必要経費に算入することが(①)。また、甲土地に係る固定資産税について、甲土地上に賃貸マンションを建築した場合、その課税標準を、1戸につき200㎡までの部分(小規模住宅用地)について課税標準となるべき価格の(②)分の1の額とする特例の適用を受けることができます。

なお、賃貸マンションの敷地となる甲土地は、Aさんの相続における相続税額の計算上、貸家建付地として評価されます。仮に、甲土地の自用地価額を1億円、借地権割合を60%、借家権割合を30%、賃貸割合を100%とした場合、甲土地の相続税評価額は(③)万円となります」

- イ.2

- ロ.3

- ハ.5

- ニ.6

- ホ.4,000

- ヘ.6,000

- ト.7,000

- チ.7,200

- リ.8,200

- ヌ.できます

- ル.できません

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| ヌ | ニ | リ |

分野

科目:E.不動産細目:6.不動産の賃貸

解説

〔①について〕

不動産を取得する際に支払った登録免許税・不動産取得税、保有中に掛かる固定資産税・都市計画税は、いずれも不動産所得の計算上の必要経費とすることができます。

よって、正解は[ヌ]のできますになります。

〔②について〕

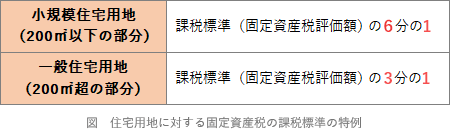

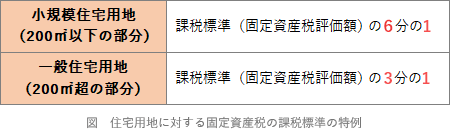

固定資産税では住宅用地の税負担を軽減する特例があり、小規模住宅用地(住宅1戸当たり200㎡以下の部分)については課税標準が6分の1に、それ以外の住宅用地については3分の1になります。この特例は、賃貸住宅の敷地や分譲マンションの敷地であっても受けることができます。

よって、正解は[ニ]の6(分の1)になります。 〔③について〕

〔③について〕

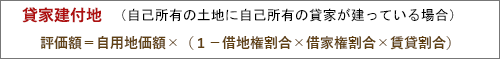

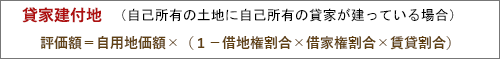

貸家建付地の評価額の計算式は以下のとおりです。 自用地価額1億円、借地権割合60%、借家権割合30%、賃貸割合100%なので、

自用地価額1億円、借地権割合60%、借家権割合30%、賃貸割合100%なので、

1億円×(1-60%×30%×100%)

=1億円×(1-0.18)

=1億円×0.82=8,200万円

よって、正解は[リ]の8,200(万円)になります。

不動産を取得する際に支払った登録免許税・不動産取得税、保有中に掛かる固定資産税・都市計画税は、いずれも不動産所得の計算上の必要経費とすることができます。

よって、正解は[ヌ]のできますになります。

〔②について〕

固定資産税では住宅用地の税負担を軽減する特例があり、小規模住宅用地(住宅1戸当たり200㎡以下の部分)については課税標準が6分の1に、それ以外の住宅用地については3分の1になります。この特例は、賃貸住宅の敷地や分譲マンションの敷地であっても受けることができます。

よって、正解は[ニ]の6(分の1)になります。

貸家建付地の評価額の計算式は以下のとおりです。

1億円×(1-60%×30%×100%)

=1億円×(1-0.18)

=1億円×0.82=8,200万円

よって、正解は[リ]の8,200(万円)になります。

広告

広告