年金と税金(全6問中2問目)

No.2

公的年金等に係る税金に関する次の記述のうち、最も不適切なものはどれか。2023年9月試験 問8

- 障害基礎年金および遺族基礎年金は、所得税の課税対象とならない。

- 小規模企業共済の加入者が事業を廃止した際に受け取る共済金は、一括受取りを選択した場合、退職所得として所得税の課税対象となる。

- 国民年金基金の掛金は、所得税の社会保険料控除の対象となる。

- 年末調整の対象となる給与所得者が学生納付特例の承認を受けた期間に係る国民年金保険料を追納する場合、当該保険料に係る社会保険料控除の適用を受けるためには所得税の確定申告をしなければならず、年末調整によってその適用を受けることはできない。

広告

正解 4

問題難易度

肢18.9%

肢219.6%

肢313.2%

肢458.3%

肢219.6%

肢313.2%

肢458.3%

分野

科目:A.ライフプランニングと資金計画細目:7.年金と税金

解説

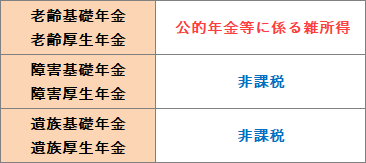

- 適切。公的年金、健康保険、雇用保険、労災保険といった社会保険から受ける給付は、原則として、老齢年金を除いて課税対象となりません。よって、公的年金制度からの給付である障害基礎年金・遺族基礎年金も非課税です。老齢年金だけが例外的に所得税の課税対象となっているのは、退職金に近い性格を有する給付だからです。

遺族基礎年金および遺族厚生年金は、所得税の課税対象とならない。(2024.1-7-1)遺族基礎年金および遺族厚生年金は、所得税の課税対象とならない。(2023.5-7-1)障害基礎年金および障害厚生年金は、所得税の非課税所得となる。(2022.9-8-2)

遺族基礎年金および遺族厚生年金は、所得税の課税対象とならない。(2024.1-7-1)遺族基礎年金および遺族厚生年金は、所得税の課税対象とならない。(2023.5-7-1)障害基礎年金および障害厚生年金は、所得税の非課税所得となる。(2022.9-8-2) - 適切。小規模企業共済の共済金を一括で受け取る場合、退職所得として取り扱われます。分割受取りした場合は、公的年金等の雑所得として取り扱われます。

- 適切。国民年金基金の加入者として負担した掛金は、その全額が社会保険料控除の対象となります。社会保険料に区分されるのは、国民年金基金が国民年金法に基づく制度だからです。国民年金の保険料および国民年金基金の掛金は、いずれも社会保険料控除として所得税の所得控除の対象となる。(2022.9-8-4)

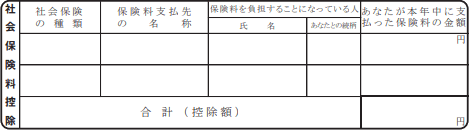

- [不適切]。社会保険料控除は、年末調整で適用を受けることができます。会社に提出する「給与所得者の保険料控除の申告書」には社会保険料控除の欄があるので、支払額等の必要情報を記入し、支払金額を証する書類を添付することにより、会社がその控除額を踏まえて年間の税額を計算してくれます。

広告