FP2級過去問題 2013年5月学科試験 問35(改題)

問35

所得税の所得控除に関する次の記述のうち、最も適切なものはどれか。

- 納税者が配偶者に対して支払う給与を青色事業専従者給与として必要経費に算入している場合は、配偶者の合計所得金額が58万円以下であれば、納税者は配偶者控除の適用を受けることができる。

- 年の途中で死亡した控除対象扶養親族については、納税者はその年の所得に係る扶養控除の適用を受けることができない。

- 配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。

- 基礎控除は、納税者の合計所得金額が2,000万円である場合には、適用を受けることができない。

広告

広告

正解 3

問題難易度

肢18.1%

肢23.9%

肢370.4%

肢417.6%

肢23.9%

肢370.4%

肢417.6%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 不適切。青色事業専従者給与の支払いを受けている家族は、配偶者控除・配偶者特別控除・扶養控除のいずれの対象にもなりません。二重控除になってしまうからです。青色申告者の配偶者で青色事業専従者として給与の支払いを受ける者は、合計所得金額が58万円以下であれば、控除対象配偶者に該当する。(2025.1-34-4)納税者が配偶者に青色事業専従者給与を支払った場合、その支払った金額が一定額以下であり、納税者の合計所得金額が一定額以下であれば、配偶者控除の適用を受けることができる。(2021.5-33-3)納税者の配偶者が事業専従者として給与を受けている場合には、配偶者の合計所得金額が58万円以下であっても、納税者は配偶者控除の適用を受けることができない。(2018.5-34-3)納税者が生計を一にする配偶者に青色事業専従者給与を支払った場合、その支払った金額の多寡にかかわらず、その納税者は配偶者控除を受けることができない。(2018.1-34-4)

- 不適切。年の途中で死亡した場合は、死亡時の現況において、控除対象扶養親族の該当要件を満たしているか否かを判定し、要件を満たしている場合には、納税者は扶養控除の適用を受けることができます。年の途中で死亡した者が、その死亡の時において控除対象扶養親族に該当している場合には、納税者は扶養控除の適用を受けることができる。(2019.9-35-4)年の途中で死亡した控除対象扶養親族については、その年分の扶養控除の対象とはならない。(2015.5-35-4)

- [適切]。配偶者特別控除と配偶者控除は、納税者本人の合計所得金額が1,000万円超の場合には適用を受けられません。納税者の合計所得金額が1,000万円を超える場合、医療費控除の適用を受けることはできない。(2024.5-34-3)納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。(2022.9-33-2)合計所得金額が1,000万円を超える納税者が、控除対象配偶者を有していた場合、配偶者控除の適用を受けることができる。(2013.1-35-4)

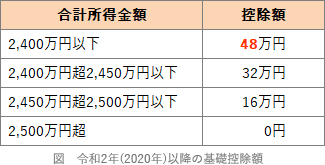

- 不適切。基礎控除は合計所得金額が2,500万円以下であれば適用をうけることができます。所得2,000万円の人にも適用されます。

納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)

納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)

広告

広告